بهترین اندیکاتور برای نوسانگیری طلا و نحوه استفاده از آن ها

آنچه در این مقاله می خوانید:

نوسانگیری در بازار طلا یکی از استراتژیهای محبوب برای معاملهگران است که به دنبال بهرهبرداری از نوسانات کوتاهمدت قیمت هستند. به دلیل ماهیت پرنوسان بازار طلا، داشتن ابزارهای مناسب برای تحلیل دقیقتر حرکتهای قیمتی ضروری است. یکی از مهمترین ابزارهای مورد استفاده برای این منظور، اندیکاتورهای تکنیکال هستند که به معاملهگران کمک میکنند تا نقاط ورود و خروج را بهتر شناسایی کرده و از روندها و تغییرات قیمت سود ببرند.

اندیکاتورهای مختلفی برای نوسانگیری طلا وجود دارند که هرکدام بر مبنای محاسبات خاص خود، اطلاعات ارزشمندی را ارائه میدهند. این ابزارها به معاملهگران این امکان را میدهند تا تغییرات قیمت را پیشبینی کرده و بر اساس تحلیل دادههای گذشته و شرایط فعلی بازار، تصمیمات آگاهانهتری بگیرند.

در این مقاله، به بررسی بهترین اندیکاتور برای نوسانگیری طلا و نحوه استفاده از آنها خواهیم پرداخت. این اطلاعات به شما کمک میکند تا با بهرهگیری از این ابزارهای تحلیلی، استراتژیهای معاملاتی خود را بهبود بخشیده و بهصورت حرفهایتر در بازار طلا فعالیت کنید.

اهمیت استفاده از بهترین اندیکاتور برای نوسانگیری طلا

استفاده از بهترین اندیکاتور برای نوسانگیری طلا اهمیت بسیاری دارد، زیرا بازار طلا همانند دیگر داراییها با نوسانات قیمتی متعددی همراه است. این نوسانات میتوانند برای معاملهگران فرصتهای مناسبی برای سودآوری فراهم کنند، اما بدون ابزارهای تحلیلی مناسب، بهرهبرداری از این نوسانات چالشبرانگیز خواهد بود.

اندیکاتورهای تکنیکال به معاملهگران کمک میکنند تا رفتار بازار را بهتر درک کنند و روندهای قیمتی را شناسایی کنند. این ابزارها با تجزیه و تحلیل دادههای تاریخی و آماری، به معاملهگران این امکان را میدهند تا نقاط مناسب ورود و خروج از معاملات را بهطور دقیقتری شناسایی کنند. بهعلاوه، اندیکاتورها اطلاعاتی درباره تغییرات گذشته و حال بازار ارائه میدهند که به معاملهگران کمک میکند تا تصمیمات خود را بر اساس دادههای عینی و معتبر اتخاذ کنند و از تصمیمات هیجانی جلوگیری کنند.

یکی از دیگر از اهمیتهای استفاده از اندیکاتورها در نوسانگیری طلا، مدیریت ریسک است. نوسانات ناگهانی در بازار میتوانند باعث زیانهای بزرگ شوند، اما با استفاده از اندیکاتورهای مناسب، معاملهگران میتوانند استراتژیهای خود را بهگونهای تنظیم کنند که از سرمایه خود در برابر تغییرات شدید قیمت محافظت کنند. بنابراین، استفاده از اندیکاتورهای کارآمد به معاملهگران کمک میکند تا ضمن شناسایی فرصتهای سودآور، ریسکهای معاملاتی خود را به حداقل برسانند.

بهترین اندیکاتور برای نوسان گیری طلا

برای موفقیت در نوسانگیری طلا، استفاده از ابزارهای مناسب و کارآمد ضروری است. اندیکاتورهای تکنیکال مختلفی برای این منظور وجود دارند که به معاملهگران کمک میکنند تا روندها و نوسانات بازار را بهتر تحلیل کرده و تصمیمات بهتری بگیرند. از میان این ابزارها، چند اندیکاتور برجسته عبارتند از:

- RSI

- MACD

- استوکاستیک

- میانگین متحرک

- بولینگر باندز

- شاخص SAR حرکتی

در ادامه به معرفی هر یک از این اندیکاتورها و نحوه استفاده از آنها در نوسانگیری طلا میپردازیم.

اندیکاتور RSI

شاخص قدرت نسبی (RSI) یکی از پرکاربردترین اندیکاتورهای تکنیکال در تحلیل بازارهای مالی، بهویژه طلا، محسوب میشود. این اندیکاتور به معاملهگران کمک میکند تا به سرعت وضعیت فعلی بازار را درک کرده و تصمیمات آگاهانهتری در مورد خرید یا فروش بگیرند. RSI با اندازهگیری سرعت و میزان تغییرات اخیر قیمتها، نشان میدهد که آیا یک دارایی در شرایط اشباع خرید یا اشباع فروش قرار دارد یا خیر. این ابزار بهویژه در شناسایی نقاط تغییر روند قیمتی بسیار مفید است.

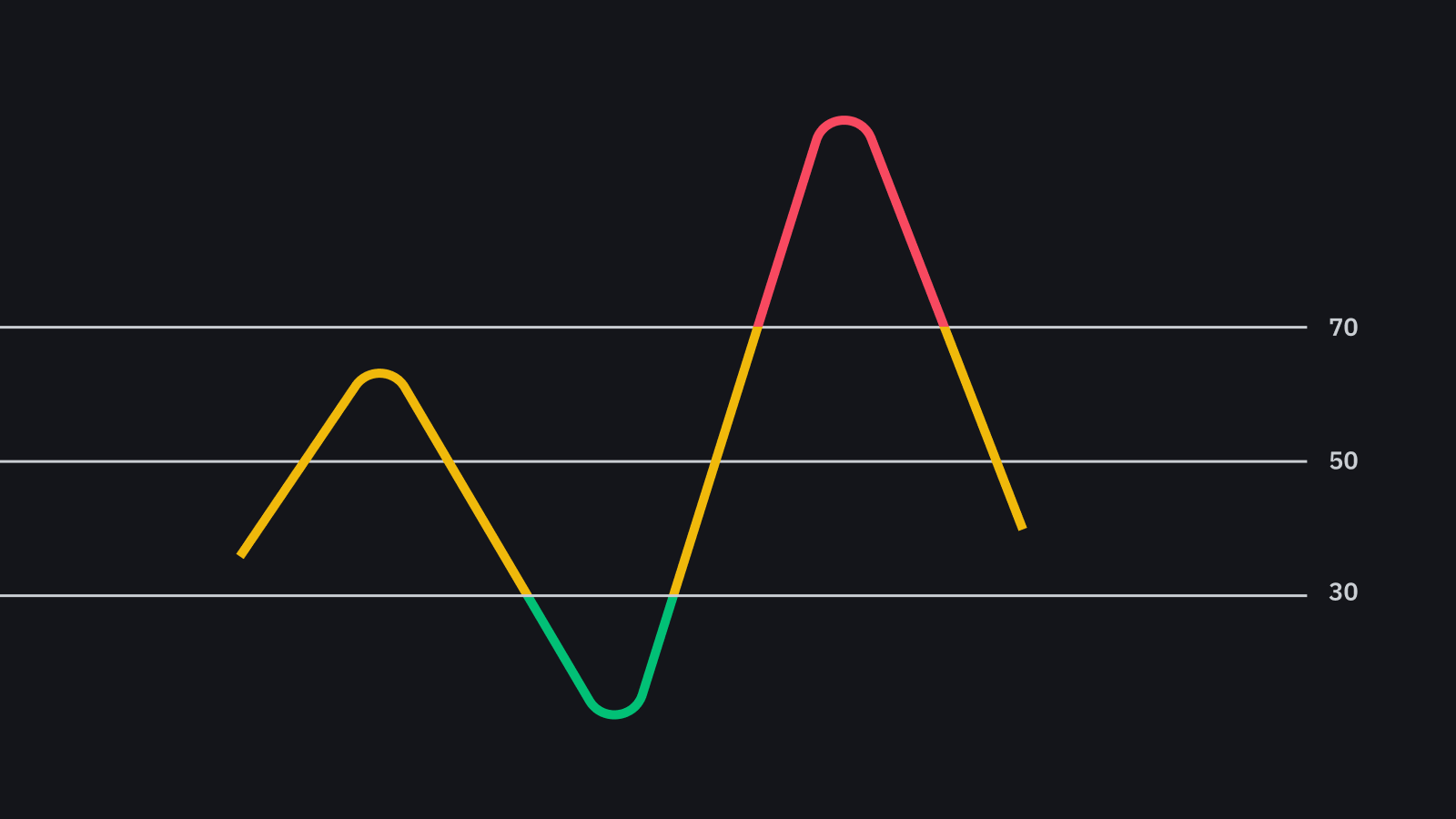

RSI روی مقیاسی از 0 تا 100 عمل میکند. وقتی مقدار این شاخص به بالای 70 میرسد، این وضعیت بهعنوان اشباع خرید تلقی میشود و نشان میدهد که قیمت دارایی (مانند طلا) بهطور غیرطبیعی بالا رفته است و احتمال کاهش آن وجود دارد. از سوی دیگر، وقتی RSI به زیر 30 میرود، بازار در شرایط اشباع فروش قرار دارد، یعنی قیمت طلا ممکن است بیش از حد کاهش یافته باشد و احتمالاً به زودی شاهد بازگشت قیمت به سمت بالا خواهیم بود.

نوسانگیری در بازار طلا با استفاده از RSI از این جهت حائز اهمیت است که این اندیکاتور بهسرعت شرایط غیرعادی بازار را شناسایی میکند. هنگامی که RSI به نزدیکی سطح 70 میرسد، معاملهگران از این اندیکاتور برای تشخیص زمان مناسب خروج از معاملات استفاده میکنند. این امر به این دلیل است که زمانی که بازار به اشباع خرید میرسد، احتمال بازگشت قیمت و افت آن وجود دارد. در نتیجه، معاملهگران میتوانند با فروش در این سطوح، از کاهش احتمالی قیمت جلوگیری کرده و سود خود را تثبیت کنند.

برعکس، اگر شاخص RSI به حدود 30 یا کمتر نزدیک شود، این وضعیت بهعنوان فرصتی برای ورود به بازار و خرید در نظر گرفته میشود. زیرا در شرایط اشباع فروش، احتمال دارد قیمتها بهزودی افزایش یابند و این موقعیت میتواند به معاملهگران فرصت مناسبی برای کسب سود بدهد. بهویژه در بازارهای پرنوسانی مثل طلا، شناسایی این نقاط میتواند به معاملهگران کمک کند تا از فرصتهای کوتاهمدت سودآوری استفاده کنند.

علاوه بر تشخیص نقاط خرید و فروش، RSI به معاملهگران اجازه میدهد تا قدرت روند فعلی بازار را ارزیابی کنند. اگر در یک روند صعودی قوی، RSI همچنان بالای 70 باقی بماند، این نشاندهنده قدرت بالای خریداران است و ممکن است قیمت به صعود خود ادامه دهد. اما زمانی که RSI شروع به کاهش کند و از سطح 70 پایینتر بیاید، احتمالاً نشاندهنده پایان روند صعودی و شروع یک روند نزولی است. به همین ترتیب، در یک روند نزولی، اگر RSI برای مدتی در سطح زیر 30 باقی بماند، نشاندهنده فشار فروش قوی است. اما با خروج از این محدوده، احتمالاً بازار به سمت یک روند صعودی جدید حرکت خواهد کرد.

به طور کلی، RSI یک ابزار قدرتمند برای تحلیل شرایط بازار و شناسایی نقاط کلیدی برای ورود و خروج از معاملات است. معاملهگران با استفاده صحیح از این اندیکاتور میتوانند نوسانات بازار طلا را بهطور دقیقتری پیشبینی کرده و از فرصتهای سودآور بهرهبرداری کنند. ترکیب RSI با سایر ابزارهای تحلیلی نیز میتواند دقت تصمیمات معاملاتی را افزایش داده و ریسک را کاهش دهد.

(برای اطلاع از جزئیات بیشتر در خصوص این اندیکاتور، به مقاله اندیکاتور RSI چیست مراجعه کنید)

اندیکاتور MACD

همگرایی و واگرایی میانگین متحرک (MACD) یکی از ابزارهای بسیار کارآمد در تحلیل تکنیکال و نوسانگیری بازار طلا به شمار میرود. MACD از مقایسه دو میانگین متحرک مختلف که معمولاً یکی 12 روزه و دیگری 26 روزه است، استفاده میکند. این مقایسه به معاملهگران کمک میکند تا تغییرات قیمت را بهطور دقیقتر شناسایی کنند و جهتگیری روند بازار را بهتر تشخیص دهند. در کنار این دو میانگین، خط سیگنال نیز بهعنوان یک عنصر کلیدی در MACD وجود دارد که معمولاً از میانگین متحرک 9 روزه تشکیل میشود. این خط به معاملهگران برای شناسایی زمانهای مناسب ورود یا خروج از معاملات کمک میکند.

زمانی که خط MACD بالاتر از خط سیگنال حرکت میکند، بهعنوان یک سیگنال خرید شناخته میشود. این نشاندهنده آن است که احتمالاً بازار در حال تجربه یک روند صعودی است و معاملهگران میتوانند از این فرصت برای خرید استفاده کنند. برعکس، وقتی خط MACD به زیر خط سیگنال حرکت میکند، نشاندهنده ضعف در روند صعودی یا آغاز یک روند نزولی است و این سیگنال به معاملهگران پیشنهاد میکند که وارد موقعیت فروش شوند.

از مهمترین ویژگیهای MACD این است که این اندیکاتور به معاملهگران کمک میکند تا تغییرات جزئیتر و کوتاهمدت در روندهای قیمتی طلا را شناسایی کنند. این امر بهویژه برای نوسانگیرانی که به دنبال سودآوری در بازههای زمانی کوتاهتر هستند، بسیار ارزشمند است. علاوه بر شناسایی روندهای کوتاهمدت، MACD همچنین به معاملهگران اجازه میدهد تا روندهای بلندمدت و تغییرات اساسی در بازار را نیز بهتر درک کنند.

یکی از بهترین روشها برای استفاده از MACD، ترکیب آن با سایر اندیکاتورهای تکنیکال است. به عنوان مثال، ترکیب MACD با RSI یا بولینگر باندز میتواند دقت سیگنالها را افزایش دهد و معاملهگران را از سیگنالهای کاذب دور نگه دارد. استفاده همزمان از چندین اندیکاتور میتواند به معاملهگران کمک کند تا تحلیلهای خود را دقیقتر انجام دهند و تصمیمات معاملاتی هوشمندانهتری بگیرند.

در مجموع، MACD بهعنوان یک ابزار قدرتمند در نوسانگیری بازار طلا، به معاملهگران امکان میدهد تا تغییرات قیمتی را با دقت بیشتری تحلیل کنند و از فرصتهای سودآور بهرهبرداری کنند. البته همیشه باید به یاد داشت که ترکیب چندین اندیکاتور و تحلیل همزمان با استفاده از استراتژیهای مختلف، میتواند بهینهسازی نتایج معاملاتی را تضمین کند.

اندیکاتور استوکاستیک

اندیکاتور استوکاستیک یکی از ابزارهای پرکاربرد و قدرتمند برای نوسانگیری در بازار طلا است که به معاملهگران کمک میکند تا شرایط خرید و فروش بیش از حد را شناسایی کرده و فرصتهای مناسب معاملاتی را تشخیص دهند. این اندیکاتور با ارزیابی موقعیت قیمت بسته شدن نسبت به محدوده قیمتی در یک دوره زمانی مشخص (معمولاً 14 دوره) اطلاعات مهمی درباره وضعیت بازار ارائه میدهد.

استوکاستیک دارای مقیاسی از 0 تا 100 است و بهطور گسترده برای شناسایی شرایط بیش خرید و بیش فروش استفاده میشود. زمانی که مقدار استوکاستیک بالاتر از 80 قرار بگیرد، نشاندهنده شرایط بیش خرید است. این به این معناست که بازار بهاحتمال زیاد به نقطه اشباع خرید رسیده و احتمال کاهش قیمت وجود دارد. در چنین شرایطی، معاملهگران معمولاً به دنبال فرصتهایی برای فروش هستند. از سوی دیگر، زمانی که مقدار استوکاستیک به زیر 20 برسد، نشاندهنده شرایط بیش فروش است و احتمالاً قیمت دارایی بیش از حد کاهش یافته است. این شرایط میتواند فرصتی برای خرید ایجاد کند، زیرا احتمال بازگشت قیمت و افزایش آن وجود دارد.

استوکاستیک بر اساس مقایسه قیمت فعلی با محدوده قیمتی در دورهای مشخص عمل میکند و به معاملهگران این امکان را میدهد تا تغییرات بازار را بهتر درک کرده و نقاط ورود و خروج دقیقتری را شناسایی کنند. به دلیل این قابلیت، معاملهگران میتوانند از این اندیکاتور برای شناسایی سیگنالهای خرید و فروش در بازههای زمانی مختلف استفاده کنند.

یکی از ویژگیهای مفید استوکاستیک این است که با توجه به ماهیت نوسانی بازار طلا، این اندیکاتور به خوبی میتواند نوسانات کوتاهمدت و بازگشتهای قیمتی را شناسایی کند. به همین دلیل، برای نوسانگیرانی که به دنبال معاملات کوتاهمدت هستند، این ابزار بسیار کارآمد است. علاوه بر این، استفاده همزمان از استوکاستیک با سایر اندیکاتورها مانند میانگین متحرک یا MACD میتواند دقت سیگنالها را افزایش دهد و به معاملهگران کمک کند تا تصمیمات معاملاتی بهتری بگیرند.

در نهایت، استوکاستیک به عنوان یک ابزار ارزشمند برای نوسانگیری، به معاملهگران امکان میدهد تا نقاط بازگشت قیمتی را شناسایی کرده و از فرصتهای کوتاهمدت بازار بهرهبرداری کنند. با این حال، استفاده از استوکاستیک به همراه دیگر اندیکاتورهای تکنیکال میتواند به بهینهسازی استراتژیهای معاملاتی و کاهش ریسک کمک کند.

اندیکاتور میانگین متحرک

اندیکاتور میانگین متحرک (Moving Average) یکی از ابزارهای مهم و کلیدی در تحلیل تکنیکال و نوسانگیری بازار طلا است که به معاملهگران کمک میکند تا روند کلی بازار را شناسایی کنند. این اندیکاتور با استفاده از میانگین قیمتهای گذشته، نوسانات کوتاهمدت را حذف کرده و به معاملهگران امکان میدهد تا تمرکز خود را بر روی روند اصلی قیمتها بگذارند. میانگین متحرک با کشیدن یک خط پیوسته بر روی نمودار، تغییرات قیمتی را سادهتر کرده و حرکت کلی بازار را شفافتر میکند.

دو نوع متداول میانگین متحرک وجود دارد: میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA). SMA به همه دادههای گذشته بهصورت برابر وزن میدهد و تغییرات قیمت را بهصورت یکنواختتر نمایش میدهد. در مقابل، EMA به دادههای جدیدتر وزن بیشتری اختصاص میدهد و به تغییرات قیمتی اخیر سریعتر واکنش نشان میدهد. این ویژگی باعث میشود که EMA برای نوسانگیرانی که به دنبال شناسایی تغییرات سریعتر در بازار هستند، مناسبتر باشد.

در نوسانگیری طلا، معاملهگران اغلب از ترکیب میانگینهای متحرک کوتاهمدت و بلندمدت استفاده میکنند. برای مثال، ترکیب میانگین متحرک 5 روزه و 20 روزه یکی از محبوبترین روشها برای شناسایی نقاط خرید و فروش است. زمانی که میانگین متحرک کوتاهمدت (5 روزه) از میانگین متحرک بلندمدت (20 روزه) عبور کند، این یک سیگنال خرید محسوب میشود، زیرا نشاندهنده آن است که روند صعودی در حال شکلگیری است. از سوی دیگر، اگر میانگین متحرک کوتاهمدت به زیر میانگین متحرک بلندمدت برود، این بهعنوان سیگنالی برای فروش در نظر گرفته میشود، چرا که احتمالاً بازار وارد یک روند نزولی خواهد شد.

استفاده از میانگین متحرک در نوسانگیری طلا به معاملهگران کمک میکند تا از نوسانات کوتاهمدت که ممکن است سیگنالهای کاذب ایجاد کنند، چشمپوشی کرده و تمرکز خود را بر روی تغییرات بزرگتر و اصلیتر بگذارند. همچنین، ترکیب میانگین متحرک با دیگر اندیکاتورها مانند MACD یا RSI میتواند دقت تحلیل را افزایش داده و به معاملهگران کمک کند تا تصمیمات بهتری در معاملات خود بگیرند.

اندیکاتور بولینگر باندز

اندیکاتور بولینگر باندز یکی از ابزارهای پرکاربرد و مؤثر در تحلیل تکنیکال است که بهویژه برای نوسانگیری در بازار طلا به کار میرود. این اندیکاتور از سه خط تشکیل شده است: خط میانگین متحرک در وسط و دو باند در بالا و پایین آن. این باندها بر اساس انحراف معیار قیمتها از میانگین متحرک تنظیم میشوند، به همین دلیل، فاصله آنها با تغییرات نوسانات بازار کم یا زیاد میشود. بولینگر باندز به معاملهگران کمک میکند تا نوسانات بازار را ارزیابی کرده و نقاط حمایت و مقاومت پویا را شناسایی کنند.

در نوسانگیری طلا، زمانی که قیمت به باند بالایی نزدیک شده یا آن را لمس کند، این نشاندهنده شرایط اشباع خرید است و ممکن است سیگنالی برای فروش تلقی شود. این وضعیت نشان میدهد که قیمتها احتمالاً بیش از حد افزایش یافتهاند و احتمال اصلاح یا کاهش قیمت وجود دارد. برعکس، وقتی قیمت به باند پایینی نزدیک میشود یا آن را لمس میکند، معمولاً بازار در وضعیت اشباع فروش قرار دارد، به این معنا که قیمت ممکن است بیش از حد کاهش یافته باشد و احتمال افزایش قیمت وجود دارد. این شرایط سیگنالی برای خرید در نظر گرفته میشود.

علاوه بر تشخیص شرایط اشباع خرید و فروش، بولینگر باندز به معاملهگران کمک میکند تا تغییرات نوسانات بازار را بهتر درک کنند. وقتی باندها به هم نزدیک میشوند، نشاندهنده کاهش نوسانات است و ممکن است بازار به زودی یک حرکت قوی را آغاز کند. در این شرایط، معاملهگران باید منتظر یک نوسان قیمتی قابل توجه باشند. با شروع حرکت، باندها از یکدیگر فاصله میگیرند که نشاندهنده افزایش نوسانات بازار است.

استفاده از بولینگر باندز به معاملهگران اجازه میدهد تا بهخوبی نقاط بازگشت و تغییرات قیمت را شناسایی کرده و تصمیمات معاملاتی مناسبی بگیرند. با این حال، توصیه میشود که از بولینگر باندز در کنار سایر اندیکاتورها برای تأیید سیگنالها استفاده شود، چرا که این امر میتواند دقت تحلیل و اطمینان از تصمیمات معاملاتی را افزایش دهد.

اندیکاتور شاخص سار حرکتی

اندیکاتور شاخص سار حرکتی (Parabolic SAR) یکی دیگر از ابزارهای مؤثر و پرکاربرد برای نوسانگیری در بازار طلا است. این اندیکاتور بهویژه برای تشخیص جهت روند و نقاط توقف و برگشت (Stop and Reverse) طراحی شده است و به معاملهگران کمک میکند تا زمانهای مناسب برای ورود و خروج از معاملات را بهخوبی تشخیص دهند. Parabolic SAR بهصورت نقاطی بر روی نمودار قیمت نمایش داده میشود و بهطور بصری مشخص میکند که آیا روند بازار صعودی یا نزولی است.

زمانی که نقاط این اندیکاتور در زیر قیمتها قرار میگیرند، نشاندهنده یک روند صعودی است. در این حالت، معاملهگران میتوانند به دنبال فرصتهای خرید باشند. برعکس، اگر نقاط بالای قیمتها قرار داشته باشند، نشاندهنده یک روند نزولی است و به معاملهگران سیگنال فروش میدهد. این ویژگی باعث میشود که Parabolic SAR بهعنوان ابزاری ساده و مؤثر برای شناسایی تغییرات در جهت روند استفاده شود.

برای استفاده بهینه از اندیکاتور Parabolic SAR، معاملهگران باید با تنظیمات و پارامترهای آن آشنا باشند تا بتوانند آن را متناسب با استراتژی معاملاتی خود تنظیم کنند. همچنین، بسیار مهم است که این اندیکاتور بهتنهایی استفاده نشود. ترکیب Parabolic SAR با دیگر اندیکاتورهای تکنیکال، مانند میانگین متحرک یا MACD، میتواند به تأیید سیگنالها کمک کند و خطر دریافت سیگنالهای کاذب را کاهش دهد. این روش باعث میشود که تصمیمات معاملاتی دقیقتر و قابلاعتمادتر باشند و معاملهگران بتوانند با اطمینان بیشتری در بازار طلا فعالیت کنند.

مزایا و معایب استفاده از اندیکاتورهای تکنیکال برای نوسانگیری طلا

استفاده از اندیکاتورهای تکنیکال برای نوسانگیری طلا دارای مزایا و معایب خاصی است که آگاهی از آنها به معاملهگران کمک میکند تا در تصمیمگیریهای خود بهتر عمل کنند. اندیکاتورها بهعنوان ابزارهای تحلیلی به معاملهگران امکان میدهند تا روند بازار و نقاط ورود و خروج را بهراحتی شناسایی کنند. یکی از مزایای اصلی استفاده از اندیکاتورها، شناسایی آسانتر نقاط ورود و خروج است. این ابزارها با تجزیه و تحلیل دادههای قیمتی و محاسبات آماری، فرصتهای معاملاتی مناسبی را به معاملهگران ارائه میدهند. به این ترتیب، آنها میتوانند بهتر تصمیم بگیرند و از نوسانات بازار بهرهبرداری کنند.

یکی دیگر از مزایای مهم اندیکاتورها، فیلتر کردن سیگنالهای نادرست است. بازارهای مالی معمولاً دارای نویزهای زیادی هستند و اندیکاتورها میتوانند به کاهش این نویزها و تمرکز بر سیگنالهای معتبر کمک کنند. بهعلاوه، این ابزارها در تایم فریمهای مختلف قابل استفاده هستند. این ویژگی به معاملهگران انعطاف بیشتری میدهد تا در بازههای زمانی کوتاهمدت یا بلندمدت از آنها بهره ببرند. همچنین، ترکیب اندیکاتورهای مختلف میتواند به بهبود دقت سیگنالها کمک کند. بهعنوان مثال، ترکیب اندیکاتورهای روند با اندیکاتورهای نوسانگیری میتواند اطلاعات کاملتری از شرایط بازار به دست دهد.

اما در کنار این مزایا، معایبی نیز وجود دارد که باید به آنها توجه کرد. یکی از مشکلات اصلی اندیکاتورها، سیگنالدهی همراه با تأخیر است. اندیکاتورها اغلب به دلیل محاسباتی که بر اساس دادههای گذشته انجام میدهند، ممکن است نتایج خود را با کمی تأخیر نمایش دهند. این امر میتواند بهویژه در بازارهایی که سرعت تغییرات قیمتی بالاست، باعث از دست رفتن فرصتهای مناسب شود. همچنین، در برخی مواقع اندیکاتورهای مختلف ممکن است سیگنالهای متناقضی ارائه کنند. این امر میتواند باعث سردرگمی معاملهگران شود و انتخاب زمان مناسب برای ورود یا خروج از معامله را دشوارتر کند.

یکی دیگر از معایب اندیکاتورها، نیاز به تنظیم دقیق پارامترها است. بسته به شرایط بازار، اندیکاتورها ممکن است نیاز به تغییر پارامترهای خود داشته باشند. اگر این پارامترها بهدرستی تنظیم نشوند، سیگنالهای ارائهشده ممکن است اعتبار خود را از دست بدهند و معاملهگران را به سمت تصمیمات نادرست سوق دهند. علاوه بر این، اندیکاتورها قادر به پیشبینی رویدادهای غیرمنتظره مانند تحولات اقتصادی یا سیاسی نیستند. در چنین شرایطی، بازار ممکن است بهسرعت واکنش نشان دهد و اندیکاتورها نتوانند به موقع سیگنال مناسبی ارائه کنند.

در نهایت، میتوان گفت که اندیکاتورهای تکنیکال ابزارهای مفیدی برای نوسانگیری طلا هستند، اما هیچگاه نباید بهتنهایی به آنها تکیه کرد. ترکیب چند اندیکاتور با یکدیگر، همراه با تحلیل دقیقتر الگوهای قیمتی و سطوح حمایت و مقاومت، میتواند دقت سیگنالها را افزایش دهد. معاملهگران باید همواره با داشتن یک استراتژی مشخص و مدیریت ریسک، به طور مداوم بازار را زیر نظر داشته و اندیکاتورها را متناسب با شرایط تنظیم کنند. همچنین، استفاده از حد ضرر برای محافظت از سرمایه و کاهش ریسک معاملات امری ضروری است. در مجموع، ترکیب تحلیل تکنیکال با دیگر عوامل بازار و رعایت اصول مدیریت ریسک، کلید موفقیت در معاملات طلا خواهد بود.

جمع بندی

در این مقاله به بررسی بهترین اندیکاتورهای نوسانگیری طلا و نحوه استفاده از آنها پرداختیم. نوسانگیری طلا به دلیل نوسانات قیمتی شدید این بازار، یکی از استراتژیهای مهم برای معاملهگران به شمار میآید. اندیکاتورهای تکنیکال ابزاری ضروری برای تحلیل بهتر روند بازار و شناسایی نقاط ورود و خروج به معاملات هستند. از میان بهترین اندیکاتورها، به مواردی مانند RSI، MACD، استوکاستیک، میانگین متحرک و بولینگر باندز اشاره کردیم که هر یک با استفاده از دادههای تاریخی، تحلیلهایی ارائه میدهند که به معاملهگران کمک میکنند تا تصمیمات بهتری بگیرند.

اندیکاتورهای مانند RSI برای شناسایی نقاط اشباع خرید و فروش مفید هستند، در حالی که MACD با مقایسه میانگینهای متحرک به تشخیص تغییرات روند و جهت بازار کمک میکند. این ابزارها با تحلیل دادههای گذشته و ارائه سیگنالهای دقیقتر، ریسک معاملات را کاهش داده و به معاملهگران اجازه میدهند تا از فرصتهای بازار به نحو احسن بهرهبرداری کنند.

در نهایت، استفاده همزمان از چندین اندیکاتور و ترکیب آنها با تحلیلهای تکنیکال دیگر، به معاملهگران امکان میدهد تا دقت تصمیمات خود را افزایش دهند. همچنین، مدیریت ریسک و تنظیم استراتژیهای معاملاتی متناسب با شرایط بازار از اهمیت ویژهای برخوردار است. با شناخت کامل ابزارها و استفاده صحیح از آنها، معاملهگران میتوانند در نوسانگیری طلا به موفقیت بیشتری دست یابند.

دیدگاهتان را بنویسید