آموزش اندیکاتور سی سی آی CCI و نحوه استفاده از آن

آنچه در این مقاله می خوانید:

اندیکاتور سی سی آی CCI یکی از ابزارهای محبوب در تحلیل تکنیکال است که توسط معاملهگران برای شناسایی شرایط اشباع خرید و فروش، واگراییها و تغییرات در قدرت روند استفاده میشود. این اندیکاتور با اندازهگیری فاصله قیمت فعلی یک دارایی از میانگین آن در یک دوره مشخص، به معاملهگران کمک میکند تا نقاط ورود و خروج مناسب را شناسایی کنند. CCI به دلیل سادگی در استفاده و قدرت پیشبینی خود، هم در بازار سهام و هم در بازارهای کالا و ارز دیجیتال مورد استفاده قرار میگیرد. در این مقاله از توبیت فارسی به بررسی نحوه عملکرد اندیکاتور CCI و چگونگی استفاده از آن در معاملات خواهیم پرداخت.

اندیکاتور سی سی آی CCI چیست

اندیکاتور سی سی آی CCI یک اسیلاتور پرکاربرد در تحلیل تکنیکال است که برای ارزیابی نوسانات قیمت در بازار سهام و کالاها استفاده میشود. این شاخص در حوالی سطح ۰ نوسان میکند و به تحلیلگران کمک میکند تا شتاب خریداران و فروشندگان را بسنجند. نواحی مثبت اندیکاتور نشاندهنده شتاب بیشتر خریداران و نواحی منفی بیانگر شتاب بیشتر فروشندگان است.

مانند سایر اسیلاتورها، CCI نیز دارای دو منطقه مهم اشباع خرید و اشباع فروش است. این دو ناحیه از مهمترین بخشهای اندیکاتور هستند که به تحلیلگران کمک میکنند تا نقاط بازگشت بازار و تغییرات در روند قیمتی را شناسایی کنند. CCI همچنین به خوبی نشاندهنده هیجانات موجود در بازار است، چرا که قیمت فعلی دارایی را با میانگین قیمتی در یک دوره زمانی مشخص مقایسه میکند.

تاریخچه اندیکاتور سی سی آی CCI

اندیکاتور سی سی آی CCI در سال ۱۹۸۰ توسط دونالد لامبرت (Donald Lambert) معرفی شد. لامبرت ابتدا این اندیکاتور را برای شناسایی تغییرات دورهای قیمت در بازار کالاها ایجاد کرد، اما بهسرعت مشخص شد که CCI میتواند در بازارهای دیگر مانند سهام، شاخصها و ETFها نیز به کار گرفته شود. لامبرت یافتههای خود را در نشریه Commodities منتشر کرد و CCI به عنوان ابزاری همهکاره برای شناسایی روندهای جدید و سطوح اشباع خرید و فروش به کار گرفته شد.

عملکرد و کاربرد اندیکاتور CCI

اندیکاتور سی سی آی CCI با مقایسه قیمت فعلی دارایی با میانگین قیمت در یک بازه زمانی معین، نوسانات قیمت را ارزیابی میکند. زمانی که قیمتها بهطور قابل توجهی بالاتر از میانگین قرار میگیرند، مقدار CCI افزایش یافته و نشاندهنده احتمال اشباع خرید است. برعکس، زمانی که قیمتها کمتر از میانگین هستند، مقدار CCI کاهش مییابد که به عنوان سیگنالی برای اشباع فروش در نظر گرفته میشود. این ویژگی باعث میشود که CCI به عنوان ابزاری مؤثر برای شناسایی نقاط ورود و خروج در معاملات مورد استفاده قرار گیرد.

اندیکاتور سی سی آی CCI یک ابزار قوی برای تحلیلگران تکنیکال است که علاوه بر سنجش شتاب نوسانات، به شناسایی سطوح اشباع خرید و فروش کمک میکند. با در نظر گرفتن این شاخص در کنار سایر ابزارهای تحلیل تکنیکال، میتوان تصمیمات هوشمندانهتری برای ورود و خروج از معاملات گرفت.

فرمول محاسبه اندیکاتور سی سی آی CCI

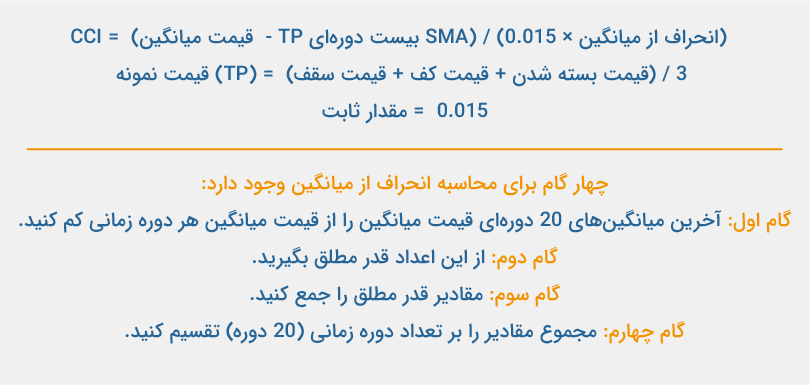

اندیکاتور سی سی آی CCIبرای اندازهگیری انحراف قیمت فعلی از میانگین قیمتی در یک دوره زمانی معین استفاده میشود. این فرمول به تحلیلگران کمک میکند تا نوسانات و شتاب خرید و فروش را بهتر ارزیابی کنند. فرمول CCI به شکل زیر است:

SMA: میانگین متحرک ساده قیمت معمولی در دورههای زمانی مشخص (برای مثال ۲۰ دوره).

Mean Deviation: میانگین انحراف قیمت از میانگین متحرک.

0.015: یک عدد ثابت که توسط دونالد لامبرت برای اطمینان از قرارگیری حدود ۷۰ تا ۸۰ درصد مقادیر CCI بین ۱۰۰- تا ۱۰۰+ تنظیم شده است.

نحوه محاسبه CCI

- محاسبه قیمت میانگین (Typical Price – TP) : با استفاده از میانگین قیمتهای بالا، پایین و بسته شدن سهم در هر دوره.

- محاسبه میانگین متحرک ساده (SMA) : از قیمتهای میانگین در دورههای تعیین شده، مانند ۲۰ دوره زمانی.

- محاسبه انحراف میانگین (Mean Deviation) : انحراف میانگین از میانگین متحرک ساده محاسبه میشود.

- محاسبه مقدار CCI : سپس تفاوت قیمت میانگین (TP) با میانگین متحرک ساده (SMA) محاسبه شده و بر حاصلضرب عدد ثابت ۰.۰۱۵ و انحراف میانگین تقسیم میشود.

مثال:

فرض کنید برای ۲۰ دوره زمانی قیمتهای بالا، پایین و بسته شدن یک سهم را داریم. در این صورت:

- قیمت میانگین هر دوره را محاسبه میکنیم.

- میانگین متحرک ساده ۲۰ دورهای از قیمتهای میانگین را به دست میآوریم.

- سپس مقدار انحراف قیمت میانگین از میانگین متحرک ساده را محاسبه میکنیم.

- در نهایت، با استفاده از فرمول اصلی، مقدار CCI را برای دوره مورد نظر محاسبه میکنیم.

اهمیت دوره زمانی در CCI

دورههای کوتاهتر (مثلاً ۱۰ دوره) : تغییرات بیشتری در مقادیر CCI رخ میدهد و مقادیر خارج از محدوده ۱۰۰- و ۱۰۰+ بیشتر دیده میشوند.

دورههای طولانیتر (مثلاً ۴۰ دوره) : مقادیر CCI کمتر از محدوده ۱۰۰- و ۱۰۰+ خارج میشوند، که به معنای پایداری بیشتر در نوسانات است.

اندیکاتور CCI یک ابزار کارآمد برای سنجش نوسانات قیمتی است و فرمول آن به تحلیلگران کمک میکند تا با استفاده از مقادیر قیمت و انحرافات، سیگنالهای خرید و فروش را دریافت کنند. با انتخاب دوره زمانی مناسب، معاملهگران میتوانند این اندیکاتور را برای استراتژیهای معاملاتی مختلف خود تنظیم کنند.

نحوه کار با اندیکاتور سی سی آی CCI

اندیکاتور سی سی آی CCI یکی از ابزارهای تحلیل تکنیکال است که برای شناسایی روندهای جدید و تشخیص قدرت یا ضعف حرکت قیمتها بهکار میرود. این اندیکاتور معمولاً بین مقادیر ۱۰۰+ و ۱۰۰- نوسان میکند و عبور از این سطوح میتواند نشاندهنده شروع یک روند قوی باشد.

– تشخیص روند جدید با CCI : اندیکاتور CCI هنگامی که از محدوده ۱۰۰+ عبور میکند، نشاندهنده قدرت بیشتر در بازار و شروع یک روند صعودی است. برعکس، هنگامی که CCI به زیر ۱۰۰- میرود، نشاندهنده ضعف و احتمال شروع یک روند نزولی است. سطوح ۱۰۰+ و ۱۰۰- به عنوان فیلترهای صعودی و نزولی عمل میکنند. در بسیاری از موارد، تقاطع با خط صفر میتواند نوسانات کاذب و زیان دوجانبه ایجاد کند، بنابراین توصیه میشود بیشتر به سطوح ۱۰۰+ و ۱۰۰- توجه شود.

مثال عملی از سهام فولاد مبارکه اصفهان : نمودار سهام شرکت فولاد مبارکه اصفهان (نماد فولاد) با اندیکاتور CCI بیستروزه، نشاندهنده چند سیگنال در یک بازه ۴ ماهه است:

در سوم تیر ماه، سهام به اوج قیمتی رسید و سپس شروع به کاهش کرد. اندیکاتور CCI در ۲۶ تیر به سطح ۱۰۰- رسید، که این کاهش نشانه آغاز یک حرکت نزولی بزرگ بود.

دو هفته بعد، قیمت سهام به کف قیمتی رسید و CCI در ۶ شهریور به بالای ۱۰۰+ صعود کرد، که نشانه آغاز یک بازگشت قوی قیمتی بود.

– تحلیل دقیقتر با CCI : اندیکاتور CCI به تنهایی نمیتواند سقف یا کف قیمتی دقیق را تعیین کند، اما میتواند اصلاحات قیمتی کوچک و بازگشتهای احتمالی در آینده را شناسایی کند. به همین دلیل است که توصیه میشود از این اندیکاتور در کنار سایر ابزارهای تحلیل تکنیکال استفاده شود.

اندیکاتور CCI یک ابزار مؤثر برای شناسایی روندهای جدید و تغییرات قیمتی مهم است. عبور از سطوح ۱۰۰+ و ۱۰۰- نشاندهنده تغییرات قدرت در بازار و سیگنالهای مهم برای ورود یا خروج از معاملات است.

اشباع خرید و اشباع فروش در اندیکاتور CCI

تشخیص اشباع خرید و اشباع فروش با اندیکاتور سی سی آی CCI یا سایر نوسانگرهای حرکتی میتواند چالشبرانگیز باشد. از آنجا که CCI یک نوسانگر نامحدود است، بهطور نظری هیچ مرز ثابت بالایی یا پایینی برای اشباع خرید و فروش وجود ندارد. این موضوع منجر به ارزیابی ذهنی در مورد سطوح اشباع خرید یا فروش میشود.

نکات کلیدی در تعیین سطوح اشباع خرید و فروش

CCI، برخلاف برخی از نوسانگرهای دیگر، مرز ثابتی ندارد، به این معنی که قیمت اوراق بهادار ممکن است پس از ورود به محدوده اشباع خرید همچنان افزایش یابد یا پس از ورود به اشباع فروش همچنان به کاهش ادامه دهد.

سطوح ±۱۰۰ بهعنوان مرزهای اشباع خرید و فروش در بسیاری از موقعیتها بهکار میروند. با این حال، در برخی از بازارهای خاص، سطوح ±۲۰۰ برای شناسایی دقیقتر این سطوح مناسبتر هستند.

رسیدن قیمت به محدوده ۲۰۰+ نشاندهنده یک شرایط اشباع خرید قوی است، در حالی که رسیدن به ۲۰۰- نشانهای از اشباع فروش قوی است. با این حال، عبور از این محدودهها نیز نیازمند توجه به سایر شرایط بازار است.

تحلیل مثال نمودار شرکت محور سازان خوساز با (20)CCI

در نمودار سهام شرکت محور سازان (نماد خوساز) با اندیکاتور CCI بیست روزه ، سطوح ۲۰۰+ و۲۰۰- بهعنوان مرزهای اشباع خرید و فروش انتخاب شدهاند. نمودار نشان میدهد که CCI در این بازه زمانی حداقل ۴ بار از این محدودهها عبور کرده است. بهعنوان مثال:

در ۱۷ دی ۱۳۹۸: پس از ورود CCI به محدوده زیر ۲۰۰-، قیمت سهام افزایش یافته است.

در ۶ اسفند ۱۳۹۸: پس از رسیدن CCI به محدوده ۲۰۰+، یک اصلاح نزولی دو روزه اتفاق افتاده است.

در ۹ اردیبهشت ۱۳۹۹: پس از رسیدن CCI به محدوده ۲۰۰+، روند صعودی ادامه یافته و قیمت به رشد خود ادامه داده است.

در ۲۲ تیر ۱۳۹۹: پس از عبور از محدوده ۲۰۰+، قیمت بهشدت افت کرده است.

اندیکاتور CCI، بهویژه در شناسایی سطوح اشباع خرید و اشباع فروش، ابزار قدرتمندی است. با این حال، باید به این نکته توجه داشت که عبور از محدودههای اشباع خرید یا فروش لزوماً به معنای تغییر روند نیست و ممکن است قیمت همچنان به حرکت خود ادامه دهد. در نتیجه، برای کسب نتایج دقیقتر، بهتر است این اندیکاتور را با سایر ابزارهای تحلیل تکنیکال ترکیب کرده و از سطوح ±۲۰۰ برای شناسایی شرایط اشباع شدید استفاده شود.

واگراییهای صعودی و نزولی در اندیکاتور CCI

واگراییها در اندیکاتور CCI میتوانند نشاندهنده نقاط بازگشت بالقوه در روند باشند، زیرا زمانی رخ میدهند که قدرت حرکت قیمت توسط اندیکاتور تأیید نمیشود. واگراییهای صعودی و نزولی از ابزارهای مهم تحلیل تکنیکال برای پیشبینی تغییرات روند هستند. در ادامه به توضیح این واگراییها میپردازیم:

واگرایی صعودی (Bullish Divergence) : واگرایی صعودی زمانی اتفاق میافتد که قیمت یک کف پایینتر تشکیل میدهد، اما اندیکاتور CCI یک کف بالاتر ثبت میکند. این موضوع نشاندهنده کاهش قدرت روند نزولی و احتمال بازگشت قیمت به سمت صعودی است. این نوع واگراییها اغلب در روندهای نزولی گسترده مشاهده میشوند و بیانگر کاهش فشار فروش و احتمال بازگشت بازار به حالت صعودی است.

برای تأیید واگرایی صعودی: شکست CCI بالای خط صفر یا شکست مقاومت قیمتی در نمودار قیمت میتواند سیگنال نهایی برای تأیید تغییر روند باشد.

واگرایی نزولی (Bearish Divergence) : واگرایی نزولی زمانی رخ میدهد که قیمت یک سقف بالاتر تشکیل میدهد، اما CCI یک سقف پایینتر ثبت میکند. این نشاندهنده کاهش قدرت روند صعودی و احتمال بازگشت به روند نزولی است. واگرایی نزولی در طول روندهای صعودی طولانی مشاهده میشود و به عنوان نشانهای از ضعف در حرکت صعودی در نظر گرفته میشود.

احتیاط در مورد واگراییها : با وجود اینکه واگراییها نشانههای مهمی برای تغییر روند هستند، باید توجه داشت که در روندهای قوی ممکن است گمراهکننده باشند. به عنوان مثال، در یک روند صعودی قوی، ممکن است چندین واگرایی نزولی قبل از رسیدن به قله نهایی دیده شود. به همین دلیل، باید از واگراییها به عنوان یک سیگنال هشدار اولیه استفاده کرد و تأییدیههای دیگری مانند شکست سطوح حمایت و مقاومت در نمودار قیمت را نیز مدنظر داشت.

واگراییهای صعودی و نزولی به عنوان یکی از ابزارهای پیشبینی تغییرات روند در اندیکاتور CCI عمل میکنند. با این حال، برای تأیید سیگنالها، بهتر است از سایر ابزارهای تحلیل تکنیکال مانند خطوط مقاومت و حمایت، شکست سطوح مهم و بررسی حرکت کلی بازار استفاده شود. واگراییها تنها یک هشدار اولیه هستند و باید با دقت و ترکیب با دیگر ابزارها به کار گرفته شوند تا خطر گمراه شدن کاهش یابد.

نحوه ترسیم اندیکاتور سی سی آی CCI

برای ترسیم و استفاده از اندیکاتور CCI در پلتفرم معاملاتی مد نظر، مراحل زیر را دنبال کنید:

ابتدا به پلتفرم ماملاتی مد نظر مراجعه کرده و پس از جستجوی نماد مورد نظر خود، به بخش نمودار پیشرفته بروید.

سپس در بالای نمودار، روی گزینه Indicator کلیک کنید.

و در پایان در قسمت جستجوی اندیکاتورها، عبارت CCI را تایپ کرده و گزینه Commodity Channel Index را انتخاب کنید.

تنظیمات اندیکاتور CCI

پس از اضافه کردن اندیکاتور CCI به نمودار، میتوانید از طریق بخش Setting تنظیمات مورد نظر را اعمال کنید:

تغییر دوره زمانی (Length) : دوره زمانی این اندیکاتور به صورت پیشفرض معمولاً روی ۲۰ دوره تنظیم شده است. شما میتوانید این مقدار را بر اساس نیاز و استراتژی معاملاتی خود تغییر دهید.

تنظیم ظاهر اندیکاتور (Style) : در بخش Style، امکان تغییر رنگ نمودار، مرزهای بالا و پایین، و پسزمینه اندیکاتور وجود دارد. همچنین میتوانید مقادیر مرزهای بالا و پایین را تنظیم کنید. بهطور معمول، حد بالای CCI روی ۷۰ و حد پایین آن روی ۳۰ تنظیم میشود، اما میتوانید این مقادیر را تغییر دهید.

با استفاده از اندیکاتور CCI ، معاملهگران میتوانند نوسانات و شتاب بازار را تحلیل کرده و با تنظیم دقیق دورههای زمانی و مرزهای اندیکاتور، تحلیل دقیقتری از روند قیمتی داشته باشند. تنظیمات مربوط به دوره زمانی و ظاهر اندیکاتور نیز به شما اجازه میدهد که CCI را بهطور کامل برای استراتژی خود سفارشیسازی کنید.

اندیکاتور سی سی آی CCI در سهام

در نمودار سهام شرکت پالایش نفت بندرعباس (نماد شبندر) با استفاده از اندیکاتور CCI چهل روزه، دو واگرایی قابل توجه مشاهده میشود. انتخاب دوره زمانی طولانیتر (۴۰ دوره) باعث کاهش نوسانات شده و به تحلیل دقیقتر کمک میکند.

واگرایی نزولی

در آبان ماه، قیمت سهام سقفهای بالاتری را تشکیل داد، اما اندیکاتور CCI نتوانست این سقفها را تأیید کند و سقف پایینتری تشکیل داد. این عدم تأیید، نشاندهنده ضعف در روند صعودی بود و یک واگرایی نزولی شکل گرفت. این واگرایی زمانی تأیید شد که قیمت حمایت خود را شکست و CCI به محدوده منفی رفت.

واگرایی صعودی

پس از آن، قیمت سهام کفهای پایینتری تشکیل داد، اما اندیکاتور CCI یک کف بالاتر ثبت کرد که نشان از کاهش فشار فروش و احتمال بازگشت قیمت داشت. این واگرایی صعودی نیز با شکست مقاومت و حرکت CCI به محدوده مثبت تأیید شد. با این حال، باید توجه داشت که هر واگرایی لزوماً منجر به تولید سیگنال معتبر نمیشود و باید از ابزارهای دیگر نیز برای تأیید استفاده کرد.

اندیکاتور CCI در ارز دیجیتال

نمودار بیت کوین با (40)CCI

در نمودار بیت کوین به همراه اندیکاتور CCI چهلروزه، مشاهده میشود که قیمت سقفهای بالاتری تشکیل داده، اما CCI قادر به تشکیل سقف بالاتر نبوده است. این امر نشاندهنده کاهش مومنتوم صعودی است. باید توجه داشت که ورود به محدوده اشباع خرید لزوماً سیگنال فروش نیست، زیرا ممکن است قیمت مدتها در این محدوده باقی بماند. با این حال، خروج از محدوده اشباع و کاهش CCI به زیر سطح ۱۰۰- میتواند به عنوان یک سیگنال فروش در نظر گرفته شود و شکست محدوده کلاستر نیز این سیگنال را تأیید میکند.

نمودار اتریوم با (40)CCI

در نمودار اتریوم با استفاده از اندیکاتور CCI چهلروزه، در اواسط آبان ۱۴۰۰ قیمت سقف بالاتری تشکیل داده، اما CCI نتوانسته سقف بالاتری را ثبت کند. این موضوع نشاندهنده ضعف در روند صعودی است. خروج از محدوده اشباع خرید در ۲۱ آبان ۱۴۰۰ سیگنال فروش ارائه داد و پس از آن، نفوذ به زیر محدوده کلاستر این سیگنال را تأیید کرد.

اندیکاتور CCI یکی از ابزارهای تحلیل تکنیکال است که برای شناسایی واگراییهای صعودی و نزولی، اشباع خرید و فروش و بررسی مومنتوم استفاده میشود. با اینکه این اندیکاتور سیگنالهای مهمی ارائه میدهد، توصیه میشود که از آن به همراه سایر ابزارهای تحلیلی استفاده شود تا دقت و صحت تصمیمات معاملاتی افزایش یابد.

جمعبندی

اندیکاتور سی سی آی CCI اختلاف بین قیمت فعلی یک دارایی و میانگین تغییرات قیمتی آن را محاسبه میکند و به معاملهگران کمک میکند تا قدرت یا ضعف روند قیمتی را ارزیابی کنند. مقادیر مثبت بالاتر از ۱۰۰+ نشاندهنده قدرت روند صعودی و حرکات قوی قیمت است، در حالی که مقادیر منفی زیر ۱۰۰- نشاندهنده قدرت روند نزولی است.

اندیکاتور CCI به عنوان یک ابزار پیشرو برای شناسایی سطوح اشباع خرید و اشباع فروش استفاده میشود و میتواند به معاملهگران در تصمیمگیری بهتر کمک کند. بهطور کلی، زمانی که CCI بالاتر از محدوده ۱۰۰+ باشد، نشاندهنده حرکت قوی به سمت اشباع خرید است و وقتی زیر ۱۰۰- قرار گیرد، نشانه ورود به محدوده اشباع فروش است.

و در نهایت برای استفاده مؤثر از اندیکاتور سی سی آی CCI ، معاملهگران باید به سیگنالهای اشباع خرید و فروش توجه کنند و از آن در ترکیب با سایر ابزارهای تحلیل تکنیکال بهره بگیرند. نکته مهم در استفاده از این اندیکاتور، تطابق آن با شرایط بازار و در نظر گرفتن میزان نوسانات است تا از سیگنالهای نادرست جلوگیری شود.

دیدگاهتان را بنویسید