آموزش شاخص ترس و طمع Fear and Greed در ترید

آنچه در این مقاله می خوانید:

در دنیای پرنوسان و پیچیده بازارهای مالی، احساسات سرمایهگذاران نقش بسیار مهمی در تعیین روندها و حرکات قیمتی ایفا میکنند. دو احساس غالب که بر رفتار معاملهگران تأثیر میگذارند، ترس و طمع هستند. درک درست این احساسات و تحلیل آنها میتواند به معاملهگران کمک کند تا تصمیمات بهتری در زمان ورود یا خروج از بازار بگیرند.

شاخص ترس و طمع (Fear and Greed Index) بهعنوان یک ابزار روانشناسی بازار، دقیقاً برای این هدف طراحی شده است. این شاخص با تجزیه و تحلیل عوامل مختلفی از جمله نوسانات بازار، حجم معاملات و روندهای اجتماعی، به معاملهگران کمک میکند تا درک بهتری از احساسات حاکم بر بازار داشته باشند و بر اساس آن، تصمیمات معاملاتی هوشمندانهتری اتخاذ کنند.

در این مقاله از توبیت فارسی، با آموزش و بررسی دقیق این شاخص و نحوه استفاده از آن در ترید، به شما کمک خواهیم کرد تا از این ابزار قدرتمند در تحلیلهای خود بهرهمند شوید.

شاخص ترس و طمع چیست

شاخص ترس و طمع (Fear and Greed Index)، که به اختصار F&G شناخته میشود، ابزاری است که برای تحلیل احساسات بازار و بررسی روانشناسی معاملهگران طراحی شده است. این شاخص که در بازهای از ۰ تا ۱۰۰ قرار دارد، رفتار و احساسات حاکم بر بازار را نشان میدهد و به معاملهگران کمک میکند تا وضعیت روانی و احساسی بازار را بهتر درک کنند. این شاخص بر اساس تحلیل سنتیمنتال کار میکند و از هفت عامل مختلف برای رصد رفتار سرمایهگذاران استفاده میکند. هر چه شاخص به سمت ترس حرکت کند، تمایل به فروش در میان معاملهگران بیشتر میشود و هرچه طمع در بازار افزایش یابد، سرمایهگذاران تمایل بیشتری به خرید خواهند داشت.

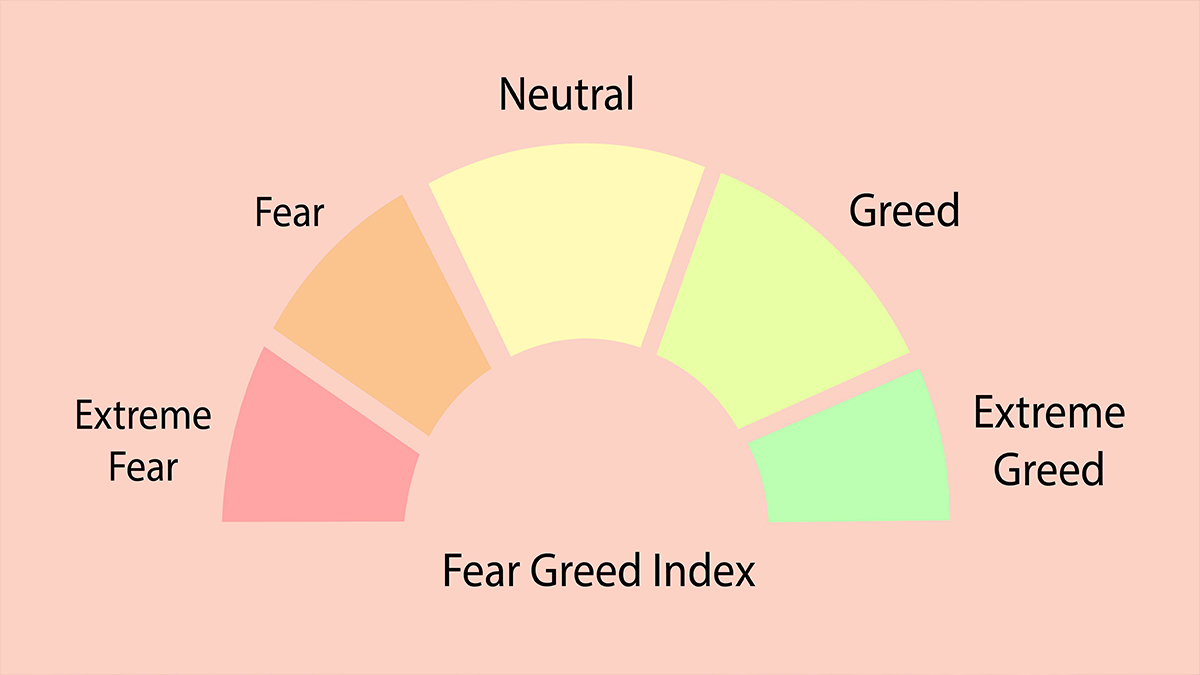

شاخص ترس و طمع توسط CNN Business توسعه داده شده و در بازارهای مختلف از جمله بازارهای سهام و ارزهای دیجیتال کاربرد گستردهای پیدا کرده است. این شاخص وضعیت روانشناسی بازار را در پنج بخش مختلف تقسیمبندی میکند. وقتی شاخص در بازه ۰ تا ۲۴ قرار میگیرد، به این معنی است که بازار در وضعیت ترس شدید (Extreme Fear) قرار دارد. در چنین شرایطی، سرمایهگذاران به شدت از بازار وحشتزده هستند و تمایل زیادی به فروش داراییهای خود دارند، زیرا انتظار کاهش قیمتها را دارند.

در بازه ۲۵ تا ۴۴، بازار در حالت ترس نسبی (Fear) قرار دارد. این حالت نیز نشانه تمایل به فروش است، اما شدت نگرانیها کمتر از ترس شدید است. زمانی که شاخص به بازه ۴۵ تا ۵۴ میرسد، بازار در وضعیت خنثی (Neutral) قرار دارد، جایی که تعادلی میان خریداران و فروشندگان برقرار است و بازار هیچ جهت مشخصی ندارد. در بازه ۵۵ تا ۷۴، شاخص نشاندهنده طمع نسبی (Greed) است. در این وضعیت، سرمایهگذاران به دلیل انتظار افزایش قیمتها تمایل بیشتری به خرید دارند و ممکن است بازار در حال رشد باشد.

در نهایت، وقتی شاخص به بازه ۷۵ تا ۱۰۰ میرسد، بازار در وضعیت طمع شدید (Extreme Greed) قرار دارد. این حالت به این معنی است که سرمایهگذاران به شدت به خرید داراییها هجوم میآورند و احتمالاً بازار در حال ورود به یک حباب قیمتی است. در این شرایط، معاملهگران باید مراقب باشند، زیرا امکان بازگشت یا اصلاح قیمتها وجود دارد.

شاخص ترس و طمع به تحلیلگران و معاملهگران کمک میکند تا رفتار احساسی بازار را بهتر درک کنند و از این اطلاعات برای تصمیمگیریهای معاملاتی خود استفاده کنند. این شاخص بهخصوص در بازارهای پرتلاطم میتواند ابزاری ارزشمند برای پیشبینی تغییرات احتمالی در روند بازار باشد.

شاخص ترس و طمع چه کاربردی دارد

شاخص ترس و طمع (Fear and Greed Index) به تنهایی یک ابزار کافی برای ترید و سرمایهگذاری نیست، بلکه باید همراه با سایر ابزارها و استراتژیهای تحلیل تکنیکال و فاندامنتال مورد استفاده قرار گیرد. با این حال، این شاخص دارای سه کاربرد مهم است که میتواند به معاملهگران و سرمایهگذاران کمک کند تا تصمیمات دقیقتری بگیرند و احساسات حاکم بر بازار را بهتر درک کنند.

یکی از کاربردهای اصلی شاخص ترس و طمع، تشخیص نقاط مناسب برای خرید است. این شاخص میتواند به سرمایهگذاران کمک کند تا کفهای قیمتی را شناسایی کنند و در نتیجه در زمان مناسبی وارد بازار شوند. بهویژه زمانی که شاخص برای مدتی طولانی در محدوده ترس قرار دارد، این نشاندهنده این است که بازار در وضعیت فروش بیش از حد قرار دارد و میتواند زمان مناسبی برای خرید باشد. به عبارت دیگر، هنگامی که ترس در بازار غالب است، اغلب میتواند فرصتهای خوبی برای خرید داراییهای ارزشمند به قیمتهای پایین فراهم کند.

کاربرد دیگر این شاخص، تشخیص احساسات کلی بازار است. شاخص ترس و طمع به معاملهگران این امکان را میدهد تا با بررسی اینکه بازار در حالت ترس یا طمع قرار دارد، بتوانند درک بهتری از احساسات حاکم بر بازار داشته باشند. در واقع، این شاخص کمک میکند تا سرمایهگذاران بتوانند تصمیمات خود را بر اساس روانشناسی بازار بگیرند و تأثیرات احساسی کمتری در معاملات خود داشته باشند. با استفاده از این ابزار، میتوان از اتخاذ تصمیمات هیجانی و غیرمنطقی جلوگیری کرد و بهجای آن، با دیدگاه تحلیلی و منطقی در بازار فعالیت کرد.

در نهایت، شاخص ترس و طمع میتواند بهعنوان یک ابزار تأیید تحلیلهای معاملاتی نیز مورد استفاده قرار گیرد. به عنوان مثال، اگر بازار در روند صعودی قرار دارد و شاخص ترس و طمع در وضعیت طمع است، این میتواند به عنوان تأییدی برای استراتژیهای صعودی شما عمل کند. برعکس، در بازارهای نزولی نیز، اگر شاخص در محدوده ترس باشد، میتوان از آن بهعنوان تأییدی برای استراتژیهای نزولی استفاده کرد. این کاربرد شاخص به معاملهگران کمک میکند تا با اطمینان بیشتری وارد معاملات شوند و تحلیلهای خود را با بررسی روانشناسی بازار تکمیل کنند.

به طور کلی، شاخص ترس و طمع با ارائه اطلاعاتی در مورد احساسات حاکم بر بازار، به معاملهگران این امکان را میدهد که بهجای تصمیمگیریهای احساسی، بر اساس دادههای روانشناسی و تحلیلی دقیقتر عمل کنند. اگرچه این شاخص نمیتواند بهتنهایی مبنای تصمیمات معاملاتی قرار گیرد، اما در کنار سایر ابزارها و استراتژیها، میتواند به بهبود کیفیت تحلیلها و تصمیمگیریهای معاملاتی کمک کند.

شاخص ترس و طمع بیت کوین

شاخص ترس و طمع بیت کوین، مشابه شاخص ترس و طمع در بازارهای سهام است اما با تفاوتهایی در نحوه محاسبه و معیارهای آن. این شاخص برای ارزیابی احساسات حاکم بر بازار بیت کوین طراحی شده و به سرمایهگذاران کمک میکند تا با تحلیل وضعیت روانی بازار، تصمیمات معاملاتی بهتری اتخاذ کنند. در بازارهای مالی، احساسات نقش مهمی در تعیین قیمتها دارند و شاخص ترس و طمع این احساسات را از طریق پنج شاخصه مختلف محاسبه و تحلیل میکند. این پنج شاخصه بر اساس دادههای مختلف از جمله نوسانات قیمت، حجم معاملات، رسانههای اجتماعی و روندهای جستجو در اینترنت شکل میگیرد.

بازههای عددی در شاخص ترس و طمع بیت کوین مانند شاخص اصلی ترس و طمع در بازارهای سهام است. این بازهها از ۰ تا ۱۰۰ طبقهبندی شدهاند، بهطوریکه اعداد پایینتر نشاندهنده ترس شدید در بازار و اعداد بالاتر بیانگر طمع شدید هستند. زمانی که شاخص به سمت اعداد پایین حرکت میکند، به معنای افزایش نگرانی و ترس در میان سرمایهگذاران است، که معمولاً با کاهش قیمتها همراه است. از سوی دیگر، زمانی که شاخص به سمت اعداد بالاتر میرود، نشاندهنده افزایش طمع و خوشبینی در بازار است که معمولاً منجر به افزایش قیمتها میشود.

این شاخص توسط وبسایت Alternative.me توسعه یافته است که هدف آن ارائه تحلیل دقیقتری از احساسات سرمایهگذاران بیت کوین است. برخلاف شاخص ترس و طمع که توسط CNN Business برای بازارهای سهام طراحی شده، شاخص ترس و طمع بیت کوین بهطور خاص بر بازار ارزهای دیجیتال متمرکز است و معیارهای مختلفی را برای تحلیل شرایط بازار بیت کوین استفاده میکند. به دلیل تفاوتهایی در نحوه محاسبه و استفاده از منابع دادهای مختلف، این شاخص اندکی متفاوت از شاخص سیانان است اما همچنان عملکرد مشابهی در تحلیل احساسات بازار دارد.

شاخص ترس و طمع بیت کوین به معاملهگران و سرمایهگذاران کمک میکند تا با تحلیل بهتر از وضعیت روانشناختی بازار، بتوانند زمانهای مناسب برای خرید یا فروش بیت کوین را شناسایی کنند. همچنین این شاخص بهعنوان یک ابزار مکمل در کنار سایر ابزارهای تحلیل تکنیکال و فاندامنتال مورد استفاده قرار میگیرد تا به کاربران کمک کند تصمیمات بهتری در بازار بگیرند.

محاسبه شاخص ترس و طمع (F&G) در بازار سهام

محاسبه شاخص ترس و طمع (F&G) در بازار سهام بر اساس تجزیه و تحلیل چندین عامل کلیدی انجام میشود که هر کدام به شکلی خاص رفتار و احساسات سرمایهگذاران را بررسی میکنند. این شاخص به گونهای طراحی شده است که با ترکیب دادههای مختلف، تصویری جامع از وضعیت روانی بازار ارائه دهد. یکی از اصلیترین اجزای این شاخص، مومنتوم بازار (Market Momentum) است. این بخش به بررسی سرعت و قدرت تغییرات قیمت سهام میپردازد و نشان میدهد که آیا بازار در مسیر صعودی یا نزولی حرکت میکند. مومنتوم قویتر، اغلب نشاندهنده تمایل سرمایهگذاران به خرید است و میتواند به افزایش طمع در بازار منجر شود.

قدرت قیمت سهام (Price Strength) نیز از دیگر عوامل کلیدی در محاسبه این شاخص است. این عنصر به تحلیل میزان رشد یا افت قیمتهای سهام در یک دوره زمانی مشخص میپردازد. وقتی که قیمتها بهطور مداوم در حال افزایش باشند، این ممکن است نشانهای از طمع بیشتر در بازار باشد، در حالی که کاهش قیمتها اغلب با ترس و نگرانی همراه است.

عامل دیگر، عمق بازار سهام (Stock Price Breadth) است که به بررسی تعداد سهامی که در حال رشد یا کاهش هستند، میپردازد. این تحلیل به ما کمک میکند تا تعادل یا عدم تعادل در حرکت کلی بازار را درک کنیم. هر چه تعداد بیشتری از سهام رشد کنند، این نشاندهنده تمایل به خرید بیشتر و افزایش طمع در بازار است.

یکی دیگر از اجزای مهم این شاخص، قراردادهای آپشن پوت و کال است. این بخش به ترجیحات سرمایهگذاران برای خرید یا فروش قراردادهای اختیار معامله توجه دارد. تعداد بالای قراردادهای پوت (فروش) نشاندهنده ترس در بازار است، در حالی که افزایش تعداد قراردادهای کال (خرید) میتواند نشانهای از طمع باشد.

در کنار این عوامل، تقاضا برای داراییهای امن و تقاضا برای داراییهای غیرامن نیز در محاسبه شاخص ترس و طمع در نظر گرفته میشود. زمانی که سرمایهگذاران تمایل بیشتری به خرید داراییهای امن مانند اوراق قرضه دارند، این نشانهای از ترس و نوسانات منفی در بازار است. برعکس، افزایش تقاضا برای داراییهای پرریسک مانند سهام، اغلب با افزایش طمع و ریسکپذیری همراه است.

در نهایت، نوسانات بازار (Market Volatility) نیز به عنوان یک شاخص مهم مورد توجه قرار میگیرد. نوسانات بالا نشاندهنده عدم اطمینان و ترس است، در حالی که نوسانات پایین معمولاً با احساسات مثبت و بازار باثبات همراه است.

این عوامل در کنار هم، تصویری دقیق از احساسات حاکم بر بازار سهام ارائه میدهند و به سرمایهگذاران کمک میکنند تا درک بهتری از شرایط روانی بازار داشته باشند و تصمیمات معاملاتی خود را بر اساس این اطلاعات تنظیم کنند.

نحوه محاسبه شاخص ترس و طمع در ارزهای دیجیتال

محاسبه شاخص ترس و طمع در بازار ارزهای دیجیتال از طریق جمعآوری دادهها از شش منبع مختلف صورت میگیرد. هرکدام از این منابع، وزنی متفاوت دارند و برای ارائه تصویری دقیق از احساسات بازار بهکار میروند. این شاخص بهطور کلی تغییرات احساسی بازار را تحلیل میکند و هر داده با داده روزهای قبل مقایسه میشود تا روندها بهصورت معنادار ارزیابی شوند. هر یک از این منابع با دقت بالا در محاسبه نهایی شاخص تأثیر میگذارند.

نوسانات بازار (Market Volatility) که ۲۵ درصد از وزن شاخص را به خود اختصاص میدهد، یکی از اصلیترین بخشهای محاسبه است. در این قسمت، نوسانات فعلی بازار و حداکثر نوسانات مورد بررسی قرار میگیرد. این بررسی شامل مقایسه قیمت بیتکوین با میانگینهای ۳۰ و ۹۰ روزه میشود. اگر نوسانات بهطور غیرمعمول افزایش یابند، این نشاندهنده اشباع شدن بازار از ترس است و سرمایهگذاران ممکن است تمایل بیشتری به خروج از بازار داشته باشند.

قدرت بازار و حجم معاملات (Trading Volume) نیز با سهم ۲۵ درصد، نقش کلیدی در محاسبه شاخص ترس و طمع ایفا میکند. این بخش با تحلیل حجم معاملات فعلی بازار و مقایسه آن با میانگین حجمهای ۳۰ و ۹۰ روزه به شناسایی قدرت حرکت بازار میپردازد. هنگامی که در بازار صعودی، حجم خرید بهطور غیرعادی افزایش یابد، این میتواند نشانهای از طمع شدید در بازار باشد که منجر به حرکات حریصانه در معاملات میشود.

در مرحله بعد، شبکههای اجتماعی (Social Media)، که ۱۵ درصد از وزن شاخص را تشکیل میدهد، به تحلیل پستهای منتشر شده در شبکههای اجتماعی مانند توییتر میپردازد. تعداد پستهایی که با هشتگهای مختلف برای هر ارز دیجیتال منتشر میشوند و میزان واکنشهای دریافتی برای این پستها، جزو شاخصهای اصلی این بخش هستند. اگر بازخوردها بهطور غیرمعمول بالا باشد، این میتواند نشاندهنده افزایش علاقه عمومی به یک کوین و در نتیجه طمع بیشتر در بازار باشد.

نظرسنجیها (Surveys) نیز که سهم ۱۵ درصدی در این شاخص دارند، با استفاده از نظرسنجیهای هفتگی از سرمایهگذاران انجام میشود. این نظرسنجیها به درک بهتر احساسات گروهی از سرمایهگذاران در مورد وضعیت بازار کمک میکنند. هرچند که در حال حاضر این فاکتور در محاسبه شاخص ترس و طمع استفاده نمیشود، اما در گذشته کاربرد داشته است و میتواند احساسات جمعی سرمایهگذاران را بهخوبی منعکس کند.

تسلط بازار (Dominance)، با سهم ۱۵ درصدی، به بررسی سهم هر ارز دیجیتال از کل بازار میپردازد. بهخصوص، افزایش تسلط بیتکوین در بازار معمولاً نشاندهنده این است که سرمایهگذاران بهدلیل ترس، از آلتکوینها به بیتکوین بهعنوان پناهگاه امنتر روی آوردهاند. برعکس، زمانی که تسلط بیتکوین کاهش مییابد، نشاندهنده طمع بیشتر و تمایل به سرمایهگذاری در آلتکوینهای پرریسک است که معاملهگران بهدنبال کسب سود از حرکتهای صعودی احتمالی هستند.

در نهایت، گوگل ترندز (Google Trends) که ۱۰ درصد از وزن شاخص را دارد، به بررسی تغییرات حجم جستجوهای مرتبط با بیتکوین در گوگل میپردازد. افزایش جستجوها در مورد ارزهای دیجیتال، بهویژه بیتکوین، میتواند نشاندهنده علاقه یا نگرانی عمومی نسبت به بازار باشد. تحلیل این دادهها به شناسایی تغییرات در احساسات عمومی و تمایل بازار کمک میکند.

این شش عامل در کنار هم، شاخص ترس و طمع ارزهای دیجیتال را شکل میدهند. ترکیب این دادهها به تحلیلگران و معاملهگران این امکان را میدهد که بهتر بتوانند وضعیت روانی بازار را درک کنند و تصمیمات معاملاتی خود را بر اساس این تحلیلها بهصورت دقیقتر تنظیم کنند.

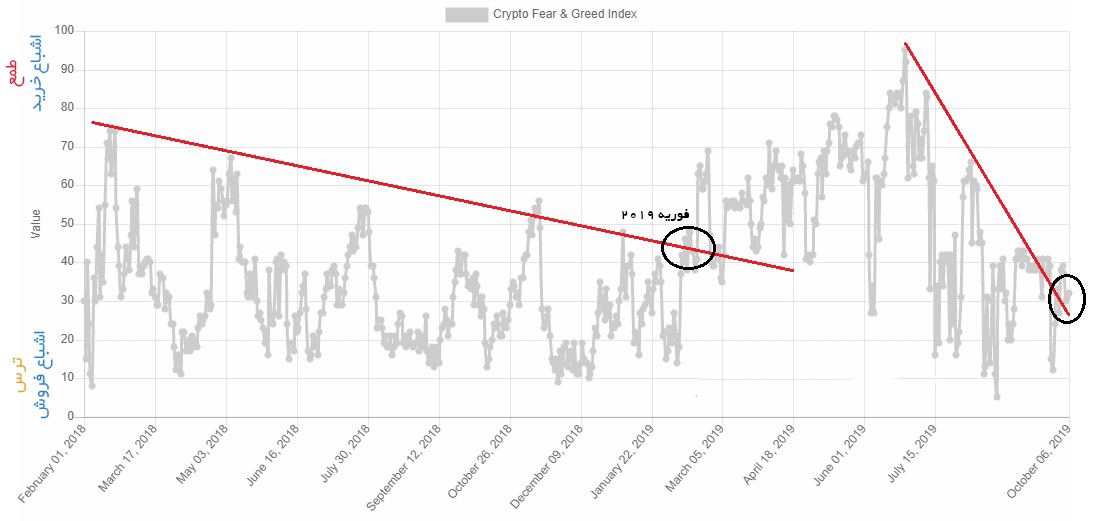

نمودار شاخص ترس و طمع ارزهای دیجیتال

نمودار شاخص ترس و طمع ارزهای دیجیتال، نمایانگر احساسات بازار در یک دوره زمانی مشخص است. این نمودار با مقیاسی از صفر تا صد تنظیم شده که در آن عدد صفر نشاندهنده «ترس شدید» و عدد صد نمایانگر «طمع شدید» است. تحلیل این شاخص به معاملهگران و سرمایهگذاران کمک میکند تا وضعیت روانی بازار را بهتر درک کنند و تصمیمات معاملاتی آگاهانهتری بگیرند.

در دورههایی که شاخص ترس و طمع در یک روند نزولی قرار دارد و سقفهای نموداری به تدریج کاهش مییابند، میتوان متوجه شد که ترس در میان معاملهگران افزایش یافته است. این ترس معمولاً ناشی از نگرانیهای موجود درباره کاهش قیمتها و احتمال ادامهدار بودن ریزش در بازار است. در این شرایط، سرمایهگذاران تمایل بیشتری به خروج سرمایه از بازار دارند یا بهطور کلی محتاطتر در معاملات خود عمل میکنند. این خروج سرمایه باعث کاهش نقدینگی در بازار میشود و نتیجه آن کاهش نوسانات و افت بیشتر قیمتها است.

از سوی دیگر، هنگامی که شاخص ترس و طمع وارد یک روند صعودی میشود و کفهای نموداری بالاتر از یکدیگر تشکیل میشوند، این نشاندهنده کاهش ترس و افزایش ریسکپذیری در میان معاملهگران است. در چنین شرایطی، معاملهگران با اعتماد بیشتری به بازار وارد میشوند و سرمایه بیشتری به آن تزریق میکنند. این تزریق سرمایه به بهبود روند صعودی قیمتها و افزایش خوشبینی نسبت به آینده بازار منجر میشود. تحلیلگران نیز معمولاً در این فاز، دیدگاه مثبتی نسبت به ادامه رشد قیمتها دارند.

با ادامه این روند، شاخص ترس و طمع به تدریج به سمت محدوده «طمع شدید» حرکت میکند. در این مرحله، معاملهگران به شکل غیرمنطقی به خرید ادامه میدهند و بازار به حالت اشباع قیمتی میرسد. هنگامی که شاخص به سطوح بالای طمع شدید نزدیک میشود، احتمال وقوع اصلاح یا نزول قیمت افزایش مییابد. در این حالت، بازار به نقطهای میرسد که افزایش تقاضا و خوشبینی بیش از حد منجر به شکلگیری حباب قیمتی میشود. پس از ورود به این محدوده، معمولاً روند نزولی آغاز میشود و شاخص به سمت پایین تغییر مسیر میدهد، که این خود میتواند به کاهش قیمتها و اصلاحات جدی در بازار منجر شود.

استفاده از شاخص ترس و طمع در تحلیل تکنیکال

شاخص ترس و طمع میتواند به عنوان یک اندیکاتور کامل در تحلیل تکنیکال در نظر گرفته شود. همانند اندیکاتور RSI، این شاخص به شناسایی نواحی اشباع خرید و اشباع فروش کمک میکند و میتوان از آن برای یافتن نقاط ورود و خروج به بازار استفاده کرد. یکی از قابلیتهای شاخص ترس و طمع، نمایش روندها و تغییرات روانی بازار است که میتواند به معاملهگران در تصمیمگیریهای بهتر کمک کند.

به عنوان مثال، اگر به گذشته بازار نگاه کنیم، در فوریه ۲۰۱۹ شاهد شکسته شدن یک روند منفی بودیم. در این بازه زمانی که قیمت بیتکوین زیر ۴۰۰۰ دلار قرار داشت، شاخص ترس و طمع در محدوده ۳۰ تا ۴۰ قرار گرفته بود، که به عنوان محدوده ترس شناخته میشود. همانطور که در ابتدای بحث اشاره شد، این محدوده معمولاً بهعنوان یک فرصت خرید در نظر گرفته میشود. نتیجه این شکست روند منفی، افزایش قیمت بیتکوین تا سطح ۱۳۰۰۰ دلار بود و زمانی که شاخص به محدوده طمع وارد شد، روند نزولی بازار آغاز گردید.

در انتهای نمودار نیز به نظر میرسد که یک روند منفی دیگر در حال شکسته شدن است، که این موضوع میتواند از نظر این شاخص، احتمال رشد قیمت را افزایش دهد. این تحلیلها بر پایه احساسات و روانشناسی بازار است و معاملهگران میتوانند از این شاخص بهعنوان ابزاری برای تأیید روندها و تعیین نقاط خرید و فروش استفاده کنند.

سخن پایانی

در پایان، باید تاکید کرد که شاخص ترس و طمع ابزاری مفید و قدرتمند برای تحلیل احساسات بازار و درک رفتار سرمایهگذاران است. با این حال، همانند هر ابزار دیگری در تحلیل تکنیکال، نباید تنها بر این شاخص تکیه کرد. استفاده از شاخص ترس و طمع در کنار دیگر اندیکاتورها و استراتژیهای تحلیلی میتواند به معاملهگران کمک کند تا تصمیمات آگاهانهتری بگیرند و از هیجانات غیرمنطقی در بازار دوری کنند.

درک درست از احساسات بازار و استفاده از این اطلاعات بهعنوان بخشی از استراتژی کلی میتواند به موفقیت در معاملات منجر شود. به خاطر داشته باشید که کنترل هیجانات و انجام معاملات بر اساس دادهها و تحلیلهای دقیق، کلید موفقیت در ترید است.

دیدگاهتان را بنویسید