آموزش اندیکاتور تکنیکال میانگین متحرک و معرفی انواع آن

آنچه در این مقاله می خوانید:

در دنیای تحلیل تکنیکال، اندیکاتورهای متعددی وجود دارند که به معاملهگران کمک میکنند تا تصمیمات دقیقتری در خرید و فروش داراییهای مالی بگیرند. یکی از پرکاربردترین و شناختهشدهترین ابزارها در این زمینه، اندیکاتور میانگین متحرک (Moving Average) است. این اندیکاتور به واسطه سادگی و دقت در تحلیل روندهای بازار، محبوبیت زیادی بین معاملهگران مبتدی و حرفهای پیدا کرده است.

اندیکاتور میانگین متحرک با هموارسازی نوسانات قیمتی، به معاملهگران امکان میدهد تا روند کلی بازار را بهتر درک کنند و از نوسانات کوتاهمدت صرفنظر کنند. به کمک این ابزار، میتوان جهت روند (صعودی یا نزولی) را مشخص کرد و از آن بهعنوان ابزاری برای تعیین نقاط ورود و خروج مناسب استفاده نمود. اما میانگین متحرک تنها یک نوع نیست؛ انواع مختلفی از این اندیکاتور وجود دارند که هر کدام کاربردها و ویژگیهای منحصر به فرد خود را دارند.

در این مقاله از توبیت فارسی، به آموزش اندیکاتور تکنیکال میانگین متحرک و معرفی انواع آن میپردازیم. همچنین نحوه استفاده از هر نوع میانگین متحرک در شرایط مختلف بازار را بررسی خواهیم کرد تا بتوانید بهترین انتخاب را برای استراتژیهای معاملاتی خود داشته باشید. این آموزش به شما کمک میکند تا درک بهتری از این اندیکاتور مهم پیدا کنید و آن را بهصورت مؤثر در معاملات خود به کار ببرید.

جهت ورود و ثبت نام در صرافی توبیت کلیک کنیدمیانگین متحرک چیست

میانگین متحرک، نوعی ابزار آماری است که به منظور تحلیل قیمتها در بازارهای مالی استفاده میشود. این شاخص، بخشی از اندیکاتورها محسوب میشود و با محاسبه میانگین چندین داده از قیمتها، نوسانات کوتاهمدت و نویزهای قیمتی را هموار کرده و کمک میکند تا جهت کلی روند مشخص شود. این ابزار به معاملهگران امکان میدهد تا با کاهش اثر نوسانات تصادفی، روی روند اصلی تمرکز کنند.

این ابزار بهطور مداوم قیمت دارایی را در یک بازه زمانی مشخص (مانند ۱۰، ۵۰ یا ۲۰۰ روز) محاسبه میکند و بهروزرسانی میشود. با ورود دادههای جدید، میانگین نیز تغییر کرده و تصویری دقیق از روند قیمت دارایی بهدست میآید. از این رو، میانگینهای متحرک میتوانند به معاملهگران در تعیین نقاط ورود و خروج و همچنین تأیید جهت یا بازگشت روند کمک کنند.

درک اصول میانگینهای متحرک، پایهای برای شناخت انواع مختلف آن مانند میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) است. هر نوع از این میانگینها مزایا و اطلاعات خاصی برای استراتژیهای مختلف معاملاتی فراهم میکنند. با تسلط بر این ابزار، معاملهگران میتوانند تصمیمگیریهای استراتژیکتری در بازارهای مالی داشته باشند.

نقش میانگین متحرک در تحلیل تکنیکال

میانگین متحرک به دلیل سادگی و کارآمدی بالایی که دارد، یکی از ابزارهای کلیدی تحلیل تکنیکال محسوب میشود. این ابزار به معاملهگران و سرمایهگذاران کمک میکند تا روندهای بازار، نقاط احتمالی بازگشت و همچنین سطوح حمایت و مقاومت را شناسایی کنند، که در نتیجه، تصمیمات معاملاتی منسجمتری اتخاذ کنند. در ادامه به چندین دلیل اهمیت میانگین متحرک در تحلیل تکنیکال اشاره میکنیم:

1. شناسایی روند

یکی از مهمترین کاربردهای میانگین متحرک، تشخیص جهت حرکت قیمت است. زمانی که قیمت یک دارایی بالاتر از میانگین متحرک قرار بگیرد، معمولاً به معنای یک روند صعودی است و بالعکس، زمانی که قیمت پایینتر از میانگین متحرک باشد، روند نزولی را نشان میدهد. این امر به معاملهگران کمک میکند تا همراستا با جهت بازار معامله کنند و شانس سود خود را افزایش دهند.

مثال: تقاطع میانگین متحرک پنجاهروزه و دویستروزه، که به سمت بالا حرکت میکند و به تقاطع طلایی معروف است، اغلب نشانه یک روند صعودی است. برعکس، حرکت نزولی میانگین پنجاهروزه به زیر میانگین دویستروزه، با عنوان “تقاطع مرگ” شناخته میشود که به یک روند نزولی اشاره دارد.

2. حمایت و مقاومت

میانگینهای متحرک همچنین به عنوان سطوح حمایت و مقاومت پویا عمل میکنند. معاملهگران معمولاً واکنش قیمت در نزدیکی این میانگینها را مورد توجه قرار میدهند. به عنوان مثال، اگر قیمت دارایی از یک میانگین متحرک برگشت و به سمت بالا حرکت کند، این وضعیت میتواند به عنوان یک سطح حمایت قوی تعبیر شود.

مثال: اگر قیمت یک دارایی چندین بار از میانگین پنجاهروزه به سمت بالا بازگردد، این میانگین به عنوان سطح حمایت شناخته میشود. در مقابل، اگر قیمت به این میانگین برسد و نتواند از آن عبور کند، میانگین به عنوان سطح مقاومت در نظر گرفته میشود.

3. سیگنالدهی

یکی از روشهای رایج استفاده از میانگین متحرک در تحلیل تکنیکال، تولید سیگنالهای معاملاتی از طریق روشهایی مانند تقاطع است. در این استراتژی، زمانی که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور میکند و به سمت بالا حرکت میکند، یک سیگنال خرید تولید میشود. برعکس، عبور به سمت پایین یک سیگنال فروش است.

مثال: زمانی که یک میانگین متحرک کوتاهمدت مانند EMA بیستروزه از میانگین بلندمدت پنجاهروزه عبور کرده و به سمت بالا حرکت کند، این یک سیگنال خرید به حساب میآید. برعکس، حرکت نزولی میانگین کوتاهمدت به زیر میانگین بلندمدت، سیگنال فروش را صادر میکند.

4. اثر هموارسازی

میانگین متحرک با کاهش تأثیر نوسانات کوتاهمدت قیمت، روندهای بلندمدت را برجستهتر میکند. این اثر هموارسازی، به ویژه در دورههای پرتلاطم بازار، به معاملهگران کمک میکند تا به جای توجه به نوسانات لحظهای، بر روندهای کلانتر تمرکز کنند.

نحوه عملکرد میانگین متحرک

میانگین متحرک بر پایه یک فرمول ساده ریاضی عمل میکند که به طور مداوم میانگین قیمت یک دارایی را در طول یک تعداد معین از دورهها محاسبه میکند. این فرآیند به معاملهگران اجازه میدهد تا نوسانات کوتاهمدت را فیلتر کرده و روند کلی قیمت را بهتر درک کنند.

وقتی قیمتهای جدید به دست میآیند، میانگین متحرک دادههای قدیمیتر را حذف کرده و اطلاعات جدید را در محاسبات وارد میکند. این به روزرسانی پیوسته به هموارسازی تغییرات قیمتی کمک کرده و به معاملهگران امکان میدهد تا روندهای طولانیتر و بزرگتر را بهتر شناسایی کنند.

اهمیت میانگین متحرک در تحلیل تکنیکال

میانگین متحرک یکی از ابزارهای مهم در تحلیل تکنیکال است و دلایل مختلفی برای اهمیت آن وجود دارد:

- تأیید روند: میانگین متحرک به شناسایی و تأیید جهت روند کمک میکند، به گونهای که معاملهگران میتوانند با اطمینان بیشتری همگام با حرکت بازار معامله کنند.

- درک احساسات بازار: تعاملات قیمت با میانگین متحرک بینشی از احساسات بازار و نقاط احتمالی بازگشت قیمت را به معاملهگران میدهد.

- توسعه استراتژیهای معاملاتی: میانگین متحرک به عنوان پایه بسیاری از استراتژیهای معاملاتی عمل میکند. از تکنیکهای ساده مانند کراساور (تقاطع) گرفته تا سیستمهای پیچیدهتر که از چندین شاخص برای تصمیمگیری بهره میبرند، از میانگینهای متحرک استفاده میشود.

انواع مختلف میانگینهای متحرک

میانگینهای متحرک (MA) ابزارهایی حیاتی در تحلیل تکنیکال هستند که برای هموارسازی دادههای قیمت و شناسایی روندها بهکار میروند. هر نوع از میانگینهای متحرک ویژگیهای خاص خود را دارد و بسته به شرایط و استراتژیهای معاملاتی، کاربردهای متفاوتی ارائه میدهد. در ادامه به معرفی و بررسی سه نوع رایج میانگینهای متحرک، یعنی میانگین متحرک ساده (SMA)، میانگین متحرک نمایی (EMA) و میانگین متحرک وزنی خطی (LWMA)، میپردازیم.

1. میانگین متحرک ساده (SMA)

میانگین متحرک ساده، از طریق جمع قیمتهای بسته شدن دارایی طی یک دوره زمانی مشخص و تقسیم آن بر تعداد دورهها محاسبه میشود. در این روش، تمام دادهها وزن یکسانی دارند و به همه قیمتها به یک اندازه توجه میشود.

کاربردهای میانگین متحرک ساده

- شناسایی روند: SMA برای شناسایی جهت کلی بازار بهکار میرود. افزایش SMA نشاندهنده روند صعودی و کاهش آن نشاندهنده روند نزولی است.

- حمایت و مقاومت: SMA میتواند بهعنوان سطوح حمایت و مقاومت پویا عمل کند. قیمت داراییها اغلب به این میانگینها واکنش نشان میدهند.

- استراتژیهای کراساور (crossover): معاملهگران از تقاطعهای SMA برای ایجاد سیگنالهای خرید و فروش استفاده میکنند. تقاطع یک SMA کوتاهمدت با یک SMA بلندمدت و حرکت به بالا، یک سیگنال خرید (تقاطع طلایی) و حرکت به پایین، یک سیگنال فروش (تقاطع مرگ) بهشمار میآید.

2. میانگین متحرک نمایی (EMA)

تفاوت اصلی میانگین متحرک نمایی با میانگین متحرک ساده در این است که EMA به قیمتهای اخیر وزن بیشتری میدهد و حساسیت بیشتری نسبت به تغییرات جدید دارد. در محاسبه EMA، جدیدترین دادهها از اهمیت بیشتری برخوردار هستند و یک عامل هموارسازی به کار میرود تا تأکید بیشتری بر اطلاعات جدیدتر داشته باشد.

EMA برای معاملهگرانی که نیاز به واکنش سریع به تغییرات بازار دارند، مفید است زیرا به تغییرات قیمتی جدید سریعتر واکنش نشان میدهد و سیگنالهای بهروزتری ارائه میدهد.

نحوه محاسبه میانگین متحرک نمایی

برای محاسبه میانگین متحرک نمایی (EMA) ۲۰ روزه، ابتدا از آخرین قیمت بسته شدن دارایی شروع میکنیم و سپس فرمولی را به کار میگیریم که وزن بیشتری به قیمتهای ۲۰ روز گذشته اختصاص دهد. این فرآیند باعث میشود EMA نسبت به تغییرات اخیر قیمتها حساستر باشد و برای تحلیل روندهای کوتاهمدت مفیدتر شود. این ویژگی EMA را برای معاملهگرانی که نیاز به واکنش سریع به تغییرات قیمت دارند، مانند معاملهگران روزانه و اسکالپرها، محبوب کرده است.

کاربرد میانگین متحرک نمایی

- پاسخگویی سریع نسبت به روند: EMA به دلیل حساسیت بیشتر نسبت به قیمتهای جدید، به ویژه برای معاملهگرانی که نیاز به واکنشهای سریع به تغییرات دارند، گزینهای مناسب است. این نوع میانگین برای شناسایی روندهای کوتاهمدت ایدهآل است و توسط معاملهگران روزانه و نوسانگیرها استفاده میشود.

- سیگنالدهی: مانند SMA، EMA نیز در استراتژیهای کراساور استفاده میشود. به دلیل واکنش سریعتر EMA به تغییرات، سیگنالهای معاملاتی زودتر نسبت به SMA ایجاد میشوند، که به معاملهگران اجازه میدهد تا حرکات بازار را زودتر تشخیص دهند.

- بازارهای پرنوسان: در بازارهایی با نوسانات شدید، EMA به دلیل تواناییاش در تطبیق سریع با تغییرات قیمت، میتواند به معاملهگران کمک کند تا از روندهای کوتاهمدت سود ببرند و تصمیمات معاملاتی بهموقعتری اتخاذ کنند.

3. میانگین متحرک وزنی خطی (LWMA)

میانگین متحرک وزنی خطی (LWMA) به قیمتهای جدیدتر وزن بیشتری اختصاص میدهد، اما این کار را به صورت خطی انجام میدهد، برخلاف EMA که از یک فرمول نمایی برای این کار استفاده میکند.

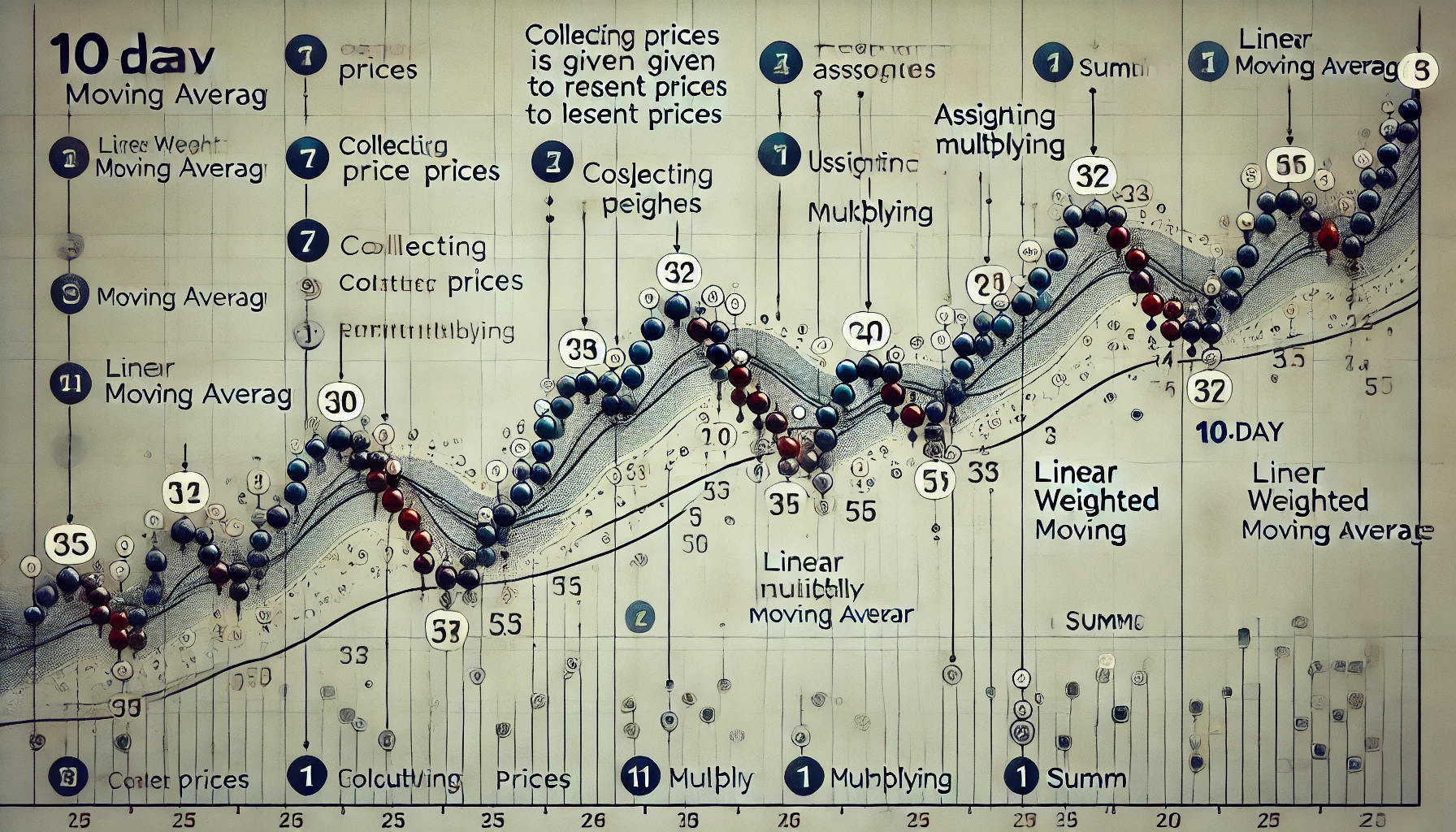

نحوه محاسبه میانگین متحرک وزنی خطی

در این مثال، LWMA دهروزه را محاسبه میکنیم:

جمعآوری قیمتها: قیمتهای بسته شدن ۱۰ روز گذشته را جمعآوری میکنیم.

اختصاص وزن: به قیمتها از ۱۰ (نزدیکترین روز) تا ۱ (روز دهم) وزن اختصاص میدهیم.

ضرب و جمع: قیمت بسته شدن هر روز را در وزن مربوطه ضرب کرده و سپس مجموع مقادیر را حساب میکنیم.

تقسیم: مجموع قیمتهای وزنی را بر مجموع وزنها (که برای ۱۰ روز ۵۵ است) تقسیم میکنیم.

این میانگین، دید همواری از قیمت دارایی طی ۱۰ روز گذشته ارائه میدهد و تأکید بیشتری بر قیمتهای اخیر دارد، که برای شناسایی روندهای کوتاهمدت مفید است.

کاربرد میانگین متحرک وزنی خطی

- نمایش دقیق روند: LWMA زمانی استفاده میشود که معاملهگران بخواهند به آخرین تغییرات قیمت وزن بیشتری بدهند، بدون اینکه از هموارسازی نمایی استفاده کنند. این روش میتواند نمایش دقیقتری از روند فعلی بازار ارائه دهد.

- معاملات کوتاهمدت: مشابه EMA، LWMA برای استراتژیهای معاملاتی کوتاهمدت که حرکات اخیر قیمت در آنها اهمیت بالایی دارد، سودمند است. این روش به معاملهگران کمک میکند تغییرات سریع روند را ثبت و تصمیمات تجاری بهموقع بگیرند.

- معاملات فرکانس بالا: LWMA به دلیل پاسخگویی سریع به تغییرات قیمت، برای استراتژیهای معاملاتی فرکانس بالا مناسب است، جایی که معاملهگران باید سریعاً به نوسانات بازار واکنش نشان دهند.

انتخاب بهترین تایم فریم برای معاملهگران روزانه و نوسانگیرها

انتخاب بازه زمانی مناسب برای استفاده از میانگینهای متحرک، نقشی کلیدی در موفقیت استراتژیهای معاملاتی معاملهگران روزانه و نوسانگیرها ایفا میکند. بهترین بازه زمانی به عوامل مختلفی از جمله سبک معامله، شرایط بازار و ترجیحات شخصی معاملهگر بستگی دارد.

در ادامه بررسی خواهیم کرد که معاملهگران روزانه و نوسانگیرها چگونه میتوانند بهترین تایم فریم را برای میانگینهای متحرک خود انتخاب کنند.

1. معاملهگران روزانه

معاملهگران روزانه تمرکز خود را روی حرکات بسیار کوتاهمدت قیمتها میگذارند و معمولاً پوزیشنهای خود را فقط برای چند دقیقه یا چند ساعت باز نگه میدارند. آنها به دادههای بسیار کوتاهمدت برای تصمیمگیری سریع و سودآوری از تغییرات کوچک قیمت وابسته هستند. انتخاب بازههای زمانی کوتاه برای میانگینهای متحرک میتواند به این دسته از معاملهگران کمک کند تا سیگنالهای بهموقع دریافت کنند و با سرعت معاملات خود همراستا باشند.

– بازههای زمانی میانگین متحرک مناسب برای معاملهگران روزانه

- میانگین متحرک ۱ دقیقهای: نمایی بسیار دقیق و پرجزئیات ارائه میدهد و برای معاملات فرکانسبالا و اسکالپینگ ایدهآل است.

- میانگین متحرک ۵ دقیقهای: دارای جزئیات مناسب و نویز کمتر است، که برای معاملات کمی بلندمدتتر در طول روز مناسبتر است.

- میانگین متحرک ۱۵ دقیقهای: چشماندازی وسیعتر ارائه میدهد و همچنان میتواند برای معاملات روزانه به کار رود.

– بازههای زمانی بلندتر برای معاملهگران روزانه

میانگینهای متحرک ۳۰ دقیقهای تا ۱ ساعته میتوانند به معاملهگران روزانه کمک کنند تا روندهای بزرگتر روزانه را شناسایی کنند و برای معاملهگرانی که تمایل به حفظ پوزیشنهای خود برای چند ساعت دارند، مفید هستند.

– نکات کاربردی برای معاملهگران روزانه

- ترکیب چند بازه زمانی: استفاده از ترکیب میانگینهای متحرک کوتاه و بلند (مانند ۵ دقیقه و ۱۵ دقیقه) برای تأیید سیگنالها و جلوگیری از حرکات اشتباه مفید است.

- سازگاری با شرایط بازار: در بازارهای پرنوسان، میانگینهای متحرک کوتاهمدت (مانند ۱ دقیقه یا ۵ دقیقه) مؤثرتر هستند. در بازارهای آرامتر، میانگینهای متحرک طولانیتر (مانند ۱۵ دقیقه یا ۳۰ دقیقه) میتوانند به کاهش اشتباهات ناشی از نوسانات ناگهانی کمک کنند.

- کراساورها (تقاطعها): به تلاقی میانگینهای متحرک کوتاهمدت (مانند برخورد میانگین ۵ دقیقهای با میانگین ۱۵ دقیقهای) به عنوان سیگنالهای خرید یا فروش احتمالی توجه کنید.

2. نوسانگیرها

معاملهگران نوسانگیر (Swing Traders) پوزیشنهای خود را از چند روز تا چند هفته نگه میدارند و هدف آنها کسب سود از حرکات میانمدت بازار است. این معاملهگران برای شناسایی روندها و بازگشتهای احتمالی به دادههای روزانه یا چند روزه تکیه میکنند. برای نوسانگیرها، بازههای زمانی طولانیتر در میانگینهای متحرک بهتر عمل میکند؛ زیرا نمای بهتری از روند کلی ارائه داده و نوسانات کوتاهمدت را فیلتر میکنند.

– بازههای زمانی میانگین متحرک مناسب نوسانگیرها

نوسانگیرها معمولاً از میانگینهای متحرک روزانه و هفتگی برای تصمیمگیریهای خود استفاده میکنند. در ادامه به بررسی آنها میپردازیم:

- میانگین متحرک روزانه: میانگین متحرک ۲۰ روزه: انتخاب محبوبی برای شناسایی روندهای کوتاهمدت تا میانمدت است و برای معاملهگران نوسانی که به دنبال بازگشتهای سریع یا ادامه روند هستند، مناسب است.

- میانگین متحرک ۵۰ روزه: تصویری واضحتر از روند میانمدت ارائه میدهد و به تأیید جهت و قدرت حرکت بازار کمک میکند.

میانگین متحرک هفتگی

- میانگین متحرک ۱۰۰ روزه: به هموار کردن نویزها و شناسایی روندهای بلندمدت کمک میکند. مناسب برای معاملهگرانی که پوزیشنهای خود را برای چندین هفته نگه میدارند.

- میانگین متحرک ۲۰۰ روزه: به عنوان یک شاخص قابلاعتماد برای شناسایی روندهای بلندمدت شناخته میشود و میتواند برای تأیید جهت بازار و نقاط بازگشت احتمالی استفاده شود.

– نکات کاربردی برای نوسانگیرها

- ترکیب میانگینهای متحرک روزانه و هفتگی: استفاده از ترکیبی از MAهای روزانه (مثلاً ۲۰ روزه یا ۵۰ روزه) و هفتگی (مانند ۱۰۰ روزه یا ۲۰۰ روزه) میتواند دید کاملی از روند بازار ارائه دهد.

- تأیید روند: از MAهای طولانیتر مانند ۵۰ روزه یا ۲۰۰ روزه برای تأیید روند کلی استفاده کنید و از ورود به معاملاتی که برخلاف جهت اصلی بازار هستند، خودداری کنید.

- سطوح حمایت و مقاومت: میانگینهای متحرک میتوانند برای شناسایی سطوح حمایت و مقاومت مفید باشند. به عنوان مثال، اگر قیمت یک دارایی از MA 50 روزه بازگردد، این میتواند نشانهای از یک سطح حمایت قوی باشد.

تنظیمات پرطرفدار و کاربردی میانگین متحرک

میانگینهای متحرک ابزارهایی پرکاربرد در تحلیل تکنیکال هستند که در برخی دورهها به دلیل کارایی بیشتر در شناسایی روندها و ارائه سیگنالهای معاملاتی، محبوبیت بیشتری دارند. تنظیمات متداول شامل میانگینهای متحرک ۹، ۲۰، ۵۰، ۱۰۰ و ۲۰۰ دورهای هستند که هر کدام از آنها کاربردهای ویژهای دارند و بسته به شرایط بازار و استراتژیهای معاملاتی به کار میروند. در ادامه هر یک از این تنظیمات را بررسی خواهیم کرد.

1. میانگین متحرک ۹ دورهای

میانگین متحرک ۹ دورهای یک شاخص کوتاهمدت است که بیشتر توسط معاملهگران روزانه و نوسانگیرهای کوتاهمدت استفاده میشود. این میانگین به دلیل حساسیت بالا نسبت به تغییرات اخیر قیمت، برای تشخیص حرکات سریع بازار و روندهای کوتاهمدت مناسب است.

– کاربردهای میانگین متحرک ۹ دورهای:

- معاملات روزانه: معاملهگران روزانه از این میانگین در نمودارهای کوتاهمدت (مانند ۵ یا ۱۵ دقیقهای) برای شناسایی نقاط ورود و خروج استفاده میکنند.

- شناسایی روند کوتاهمدت: نوسانگیرها از آن برای تشخیص سریع بازگشت یا ادامهی روندهای کوتاهمدت استفاده میکنند.

2. میانگین متحرک ۲۰ دورهای

میانگین متحرک ۲۰ دورهای نیز یک شاخص کوتاهمدت است، اما حساسیت کمتری نسبت به میانگین ۹ دورهای دارد. این میانگین به طور گسترده در بازههای زمانی مختلف استفاده میشود و برای شناسایی روندهای میانمدت به کار میرود.

– کاربردهای میانگین متحرک ۲۰ دورهای:

- دنبال کردن روند: این میانگین به تأیید جهت روند کوتاهمدت کمک میکند و اغلب در ترکیب با سایر اندیکاتورها برای تأیید سیگنالهای معاملاتی استفاده میشود.

- حمایت و مقاومت: این میانگین میتواند به عنوان یک سطح حمایت یا مقاومت پویا عمل کند.

3. میانگین متحرک ۵۰ دورهای

این شاخص یک اندیکاتور میانمدت است که به هموارسازی دادهها و شناسایی روندهای میانمدت کمک میکند و در بین نوسانگیرها و معاملهگران بلندمدت محبوب است.

– کاربردهای میانگین متحرک ۵۰ دورهای:

- تأیید روند: این میانگین برای تأیید قدرت و جهت روندهای میانمدت به کار میرود.

- سیگنالهای متقاطع: معاملهگران به دنبال تقاطعهای این میانگین با سایر میانگینها برای سیگنالهای خرید یا فروش هستند.

4. میانگین متحرک ۱۰۰ دورهای

این میانگین نمایی بلندمدتتر دارد و برای شناسایی روندهای بلندمدت استفاده میشود. حساسیت کمتری به نوسانات کوتاهمدت دارد و به معاملهگران دیدی بلندمدتتر ارائه میدهد.

– کاربردهای میانگین متحرک ۱۰۰ دورهای:

- شناسایی روند بلندمدت: به تأیید جهت کلی بازار و روندهای بلندمدت کمک میکند.

- حمایت و مقاومت: میتواند به عنوان یک سطح قابلتوجه حمایت یا مقاومت عمل کند.

5. میانگین متحرک ۲۰۰ دورهای

این شاخص یک ابزار بسیار بلندمدت و یکی از معتبرترین میانگینها در تحلیل تکنیکال است. سرمایهگذاران و معاملهگران از آن برای سنجش سلامت کلی بازار استفاده میکنند.

– کاربردهای میانگین متحرک ۲۰۰ دورهای:

- تحلیل روند اصلی: برای شناسایی روندهای اصلی بلندمدت استفاده میشود.

- حمایت و مقاومت: اغلب به عنوان یک سطح حمایت یا مقاومت مهم عمل میکند و توسط سرمایهگذاران نهادی برای تصمیمات استراتژیک استفاده میشود.

- احساسات بازار: این میانگین به عنوان فشارسنج احساسات بازار عمل میکند. قیمت بالاتر از این میانگین نشاندهنده احساسات مثبت و پایینتر از آن نشاندهنده احساسات منفی در بازار است.

تشخیص روند صعودی و نزولی با استفاده از میانگین متحرک

میانگینهای متحرک (MA) با هموارسازی نوسانات قیمتی، به معاملهگران و سرمایهگذاران کمک میکنند تا روند کلی یک دارایی را شناسایی کنند. در ادامه، نحوهی تعیین جهت روند صعودی و نزولی با استفاده از میانگینهای متحرک شرح داده شده است.

تشخیص روند صعودی با استفاده از میانگین متحرک

یک روند صعودی زمانی اتفاق میافتد که قیمتها به طور کلی در حال افزایش هستند و سقفها و کفهای بالاتری تشکیل میدهند. برای شناسایی یک روند صعودی با استفاده از MA، میتوان از نکات زیر بهره گرفت:

– قیمت بالاتر از میانگین متحرک: اگر قیمت دارایی به طور مداوم بالاتر از میانگین متحرک قرار بگیرد، این نشانهای از روند صعودی است. به عنوان مثال، اگر قیمت یک دارایی بالاتر از میانگین متحرک ۵۰ روزه باشد، احتمالاً در یک روند صعودی قرار دارد.

– شیب میانگین متحرک: شیب میانگین متحرک نیز اطلاعاتی در مورد جهت روند ارائه میدهد. اگر شیب میانگین متحرک به سمت بالا باشد، نشاندهنده یک روند صعودی است، زیرا این امر بیانگر افزایش میانگین قیمت در طول زمان است.

– کراساور (تقاطع) میانگینهای متحرک: استفاده از دو میانگین متحرک با دورههای متفاوت نیز یک روش معمول برای شناسایی روند است. زمانی که میانگین متحرک کوتاهمدت (مثل MA۲۰-) میانگین متحرک بلندمدت (مثل MA۵۰-) را از پایین به بالا قطع کند، این تقاطع به عنوان سیگنال صعودی شناخته میشود که به آن تقاطع طلایی گفته میشود و نشاندهنده شروع یک روند صعودی است.

– استفاده از چندین میانگین متحرک: ترکیب چندین میانگین متحرک میتواند تصویر جامعتری از روند ارائه دهد. به عنوان مثال، اگر قیمت دارایی بالاتر از MAهای ۲۰، ۵۰ و ۲۰۰ روزه قرار داشته باشد و این میانگینها به ترتیب در سطوح صعودی قرار بگیرند (یعنی MA۲۰- بالاتر از MA۵۰ – و MA۵۰- بالاتر از MA۲۰۰- باشد)، این وضعیت سیگنال قوی از وجود یک روند صعودی است.

تشخیص روند نزولی با استفاده از میانگین متحرک

روند نزولی با تشکیل سقفها و کفهای پایینتر مشخص میشود و نشان میدهد که قیمت یک دارایی به طور کلی در حال کاهش است. برای تشخیص روند نزولی با استفاده از میانگین متحرک، به نکات زیر توجه داشته باشید:

– قیمت زیر میانگین متحرک: اگر قیمت یک دارایی به طور مداوم زیر میانگین متحرک قرار داشته باشد، این نشانهای از روند نزولی است. به عنوان مثال، اگر قیمت دارایی پایینتر از میانگین متحرک ۵۰ روزه باشد، این وضعیت احتمالاً حاکی از وجود یک روند نزولی است.

– شیب رو به پایین میانگین متحرک: شیب نزولی میانگین متحرک یکی دیگر از نشانههای روند نزولی است. اگر شیب MA به سمت پایین باشد، این نشاندهنده کاهش میانگین قیمت در دوره زمانی مشخص است که بیانگر روند نزولی است.

– کراساور (تقاطع) میانگینهای متحرک: وقتی میانگین متحرک کوتاهمدت (مثلاً MA۲۰-) از میانگین متحرک بلندمدت (مثلاً MA۵۰-) عبور کرده و به سمت پایین حرکت میکند، یک سیگنال نزولی به نام تقاطع مرگ تولید میشود. این تقاطع نشاندهنده آغاز یک روند نزولی است.

– استفاده از چندین میانگین متحرک: اگر قیمت دارایی پایینتر از میانگینهای متحرک ۲۰ روزه، ۵۰ روزه و ۲۰۰ روزه باشد و این میانگینها شیب نزولی داشته باشند (به طوری که MA۲۰- پایینتر از MA۵۰ – و MA۵۰ – پایینتر از MA۲۰۰- باشد)، این حالت نشاندهنده یک سیگنال قوی از روند نزولی است.

این روشها میتوانند به معاملهگران و سرمایهگذاران کمک کنند تا روند نزولی بازار را با دقت بیشتری شناسایی کنند و تصمیمات معاملاتی خود را با جهت بازار هماهنگ کنند.

استراتژی تقاطع طلایی (Golden Cross)

تقاطع طلایی یک استراتژی محبوب در معاملات است که نشانهای از شروع یک روند صعودی قوی در قیمت یک دارایی است. این استراتژی زمانی شکل میگیرد که یک میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور کند و به سمت بالا حرکت کند، که به عنوان سیگنالی صعودی در نظر گرفته میشود.

تقاطع طلایی چگونه کار میکند؟

اجزای اصلی استراتژی تقاطع طلایی شامل یک میانگین متحرک کوتاهمدت و یک میانگین متحرک بلندمدت است. معمولاً از میانگین متحرک ۵۰ روزه (MA۵۰-) به عنوان میانگین کوتاهمدت و از میانگین متحرک ۲۰۰ روزه (MA۲۰۰-) به عنوان میانگین بلندمدت استفاده میشود. تقاطع طلایی زمانی رخ میدهد که MA۵۰ – از پایین به بالا MA۲۰۰- را قطع کند، که نشان میدهد قیمتهای اخیر با سرعت بیشتری نسبت به دوره بلندمدت در حال افزایش هستند و احتمالاً یک روند صعودی در راه است.

مثال: فرض کنید در نمودار بیتکوین (BTC)، میانگین متحرک ۵۰ روزه از میانگین متحرک ۲۰۰ روزه عبور کند. اگر قیمت بیتکوین ۴۷,۰۰۰ دلار باشد، در حالی که MA۵۰ – به ۴۶,۰۰۰ دلار و MA۲۰۰ – به ۴۵,۵۰۰ دلار رسیده باشد، این تقاطع نشانهای از افزایش قدرت صعودی است و معاملهگران میتوانند آن را به عنوان سیگنالی برای خرید در نظر بگیرند.

مراحل پیادهسازی استراتژی تقاطع طلایی

اضافه کردن MAها: میانگین متحرکهای ۵۰ روزه و ۲۰۰ روزه را به نمودار قیمت اضافه کنید.

مشاهدهی تقاطع: زمانی که MA۵۰ – از MA۲۰۰ – عبور میکند، این نقطه به عنوان تقاطع طلایی شناخته میشود و احتمالاً شروع یک روند صعودی را نشان میدهد.

تأیید سیگنال: برای تأیید بیشتر، به دیگر شاخصهای تکنیکالی مانند حجم معاملات، RSI، یا MACD نگاه کنید تا مطمئن شوید سیگنال تقاطع طلایی معتبر است.

ورود به معامله: پس از تأیید، میتوانید وارد یک پوزیشن لانگ شوید. تقاطع طلایی نشان میدهد که احتمالاً قیمت در حال افزایش است.

تنظیم استاپ لاس: برای مدیریت ریسک، یک استاپ لاس را در زیر یک سطح حمایت اخیر تنظیم کنید تا در صورت بروز نوسانات غیرمنتظره محافظت شوید.

رصد روند: به طور مداوم روند را دنبال کنید، زیرا تقاطع طلایی معمولاً نشانگر روندی بلندمدت است اما شرایط بازار ممکن است به سرعت تغییر کند.

استفاده از تقاطع طلایی به عنوان حمایت یا مقاومت

میانگینهای متحرک به عنوان سطوح حمایت و مقاومت پویا عمل میکنند. هنگامی که قیمت یک دارایی بالاتر از میانگین متحرک قرار دارد، آن میانگین به عنوان سطح حمایتی عمل میکند و احتمال افزایش تقاضا وجود دارد. بالعکس، زمانی که قیمت زیر میانگین متحرک باشد، آن میانگین میتواند به عنوان سطح مقاومت عمل کند و از افزایش بیشتر قیمت جلوگیری کند.

مثال: اگر قیمت یک دارایی بالاتر از MA۵۰- قرار داشته باشد، معاملهگران ممکن است این سطح را به عنوان حمایت در نظر بگیرند. اما اگر قیمت از پایین به سمت MA۲۰۰- حرکت کند، MA۲۰۰ – میتواند به عنوان مقاومت عمل کند و احتمال کاهش قیمت وجود داشته باشد.

کاربردهای تقاطع طلایی

تشخیص روند: تقاطع طلایی معمولاً نشانهای از شروع یک روند صعودی بلندمدت است.

تأیید سیگنال: با ترکیب این استراتژی با دیگر اندیکاتورهای تکنیکال مانند RSI و MACD میتوان اطمینان بیشتری به سیگنالها داشت.

سطوح حمایت و مقاومت: میانگینهای متحرک میتوانند در شناسایی سطوح حمایت و مقاومت به معاملهگران کمک کنند.

با استفاده از این استراتژی، معاملهگران میتوانند دید بهتری از بازار داشته باشند و تصمیمات معاملاتی آگاهانهتری بگیرند.

مزایا و معایب میانگینهای متحرک (MA)

مزایا:

- سادگی در پیادهسازی

- شناسایی جهت روند

- تعیین سطوح حمایت و مقاومت پویا

- تطبیقپذیری با بازههای زمانی مختلف

- تأیید سیگنالهای معاملاتی

- کاربرد در مدیریت ریسک

معایب:

- تأخیر در سیگنالدهی

- احتمال تولید سیگنالهای اشتباه در بازارهای پرنوسان

- کاهش حساسیت به دلیل اثر هموارسازی

- عملکرد ضعیف در بازارهای رنج

- حساسیت به تنظیمات پارامتر

- عدم پیشبینی حرکات آینده قیمت

توصیههای نهایی برای معاملهگران

استفاده از میانگینهای متحرک (MAها) در تحلیل تکنیکال میتواند به معاملهگران کمک کند تا روندهای بازار را بهتر درک کنند و تصمیمات آگاهانهتری بگیرند. اولین توصیه مهم برای معاملهگرانی که از MAها استفاده میکنند، انتخاب بازهی زمانی مناسب است. این انتخاب باید بر اساس سبک معاملاتی شما باشد. اگر معاملهگری روزانه هستید و به دنبال سیگنالهای سریع و کوتاهمدت هستید، بهتر است از MAهای کوتاهتر مانند ۹ یا ۲۰ روزه استفاده کنید. در مقابل، معاملهگران نوسانگیر یا سرمایهگذارانی که به دنبال تحلیل بلندمدت بازار هستند، معمولاً از MAهای طولانیتر مانند ۵۰ یا ۲۰۰ روزه استفاده میکنند تا حرکات بزرگتر بازار را شناسایی کنند.

ترکیب میانگینهای متحرک کوتاهمدت و بلندمدت نیز میتواند به شما کمک کند تا تصویری جامعتر از روند بازار به دست آورید. به عنوان مثال، استفاده از MA-50 و MA-200 میتواند روندهای بلندمدت را مشخص کند، در حالی که MAهای کوتاهتر مانند ۹ و ۲۰ روزه به شما کمک میکنند تا نوسانات کوتاهمدت را بهتر درک کنید. یکی از روشهای موثر در این زمینه، بهدنبال تقاطع میانگینهای متحرک باشید. تقاطع طلایی، زمانی که MA کوتاهمدت از MA بلندمدت به سمت بالا عبور میکند، سیگنالی قوی از شروع یک روند صعودی است. در مقابل، تقاطع مرگ، زمانی که MA کوتاهمدت از MA بلندمدت به سمت پایین عبور میکند، نشانهای از آغاز یک روند نزولی است.

میانگینهای متحرک همچنین میتوانند به عنوان سطوح حمایت و مقاومت پویا عمل کنند. در یک روند صعودی، MA معمولاً به عنوان سطح حمایتی عمل میکند و قیمت داراییها از آن جهش میکند، در حالی که در روند نزولی، MAها بهعنوان سطوح مقاومتی عمل میکنند و از افزایش بیشتر قیمت جلوگیری میکنند. این قابلیت به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی برای معاملات خود پیدا کنند و با اطمینان بیشتری تصمیمگیری کنند.

برای اطمینان از درستی سیگنالها، بهتر است MAها را همراه با دیگر اندیکاتورهای تکنیکال مانند RSI، MACD، یا باندهای بولینگر استفاده کنید. این کار به شما کمک میکند از سیگنالهای کاذب اجتناب کنید و تأییدیه بیشتری برای روندهای بازار داشته باشید. همچنین شرایط بازار را همواره در نظر بگیرید؛ در بازارهای پرنوسان، MAهای کوتاهمدت ممکن است سیگنالهای سریعتری ارائه دهند، اما در بازارهای آرامتر، استفاده از MAهای بلندمدت میتواند نویز بازار را فیلتر کرده و تصمیمگیریهای دقیقتری ارائه دهد.

در نهایت، تنظیم سفارشات حد ضرر (استاپ لاس) نیز یکی از بخشهای مهم استفاده از MAهاست. در روندهای صعودی، میتوانید حد ضرر خود را درست زیر MA قرار دهید تا در صورت برگشت ناگهانی قیمت، از زیانهای بزرگ جلوگیری کنید. در روندهای نزولی، حد ضرر را بالای MA قرار دهید تا از حرکات ناگهانی بازار محافظت شوید. رصد حجم معاملات در زمان تقاطع MAها نیز بسیار مهم است؛ افزایش حجم در زمان تقاطع میتواند قدرت روند را تأیید کند و به شما نشان دهد که بازار از این سیگنال حمایت میکند.

در نهایت، بسیار حیاتی است که استراتژیهای مبتنی بر MA خود را پیش از اجرا در بازار، بکتست کنید. این کار با استفاده از دادههای تاریخی به شما کمک میکند تا بفهمید استراتژی شما در شرایط مختلف بازار چگونه عمل میکند و آیا نیاز به اصلاح دارد یا خیر. به این ترتیب، میتوانید با اطمینان بیشتری وارد بازار شوید و از میانگینهای متحرک برای بهبود تصمیمات معاملاتی خود بهره ببرید.

سخن پایانی

میانگینهای متحرک به عنوان یکی از ابزارهای پرکاربرد و موثر در تحلیل تکنیکال، نقشی اساسی در شناسایی روندها، سطوح حمایت و مقاومت، و مدیریت ریسک ایفا میکنند. با وجود مزایایی چون سادگی، انعطافپذیری، و توانایی در ترکیب با دیگر شاخصها، این ابزارها همچنان دارای محدودیتهایی مانند تأخیر در سیگنالدهی و ارائه سیگنالهای اشتباه در بازارهای نوسانی هستند.

معاملهگران باید با درک عمیق مزایا و معایب MAها، از آنها بهعنوان بخشی از یک استراتژی معاملاتی جامع استفاده کنند. ترکیب MAها با سایر اندیکاتورهای تکنیکال و تنظیم دقیق آنها بر اساس شرایط بازار میتواند منجر به تصمیمات معاملاتی موفقتری شود. در نهایت، استفاده هوشمندانه از میانگینهای متحرک، همراه با آزمون و خطا و تحلیل مستمر بازار، میتواند به معاملهگران در مدیریت بهتر ریسکها و دستیابی به سود بیشتر کمک کند.

جهت ورود و ثبت نام در صرافی توبیت کلیک کنید

دیدگاهتان را بنویسید