بهترین اندیکاتورها مختص ترید ارز دیجیتال کدام است

آنچه در این مقاله می خوانید:

یکی از اصول اساسی تحلیل تکنیکال، الگوسازی رفتار قیمت داراییهاست و اندیکاتورها نتیجهای از این فرآیند الگوسازی هستند. این ابزارهای تحلیل تکنیکال، به همراه شاخصها و دادههای درونزنجیرهای یا آنچین (Onchain metrics)، نقشی کلیدی در تصمیمگیری سرمایهگذاران و مؤسسات مالی بزرگ در بازار ارزهای دیجیتال ایفا میکنند. این شاخصها میتوانند معیاری مؤثر برای تعیین بهترین زمان خرید یا فروش باشند.

در این مقاله از توبیت فارسی به بررسی بهترین اندیکاتورهای ارز دیجیتال میپردازیم و هر یک از آنها به صورت جامع توضیح میدهیم.

تعریف اندیکاتور

اندیکاتور (Indicator) به معنای شاخص، الگویی است که بر اساس رفتار گذشته قیمت در نمودارها توسعه یافته و به منظور پیشبینی حرکتهای آینده قیمت مورد استفاده قرار میگیرد. این شاخصها با تکرار یک الگوی خاص در نمودار قیمت شکل میگیرند و به همین دلیل، میتوانند ابزاری قدرتمند برای تحلیل و پیشبینی روند قیمت در آینده باشند.

ساخت و استفاده از اندیکاتورها به دانش ریاضی و استراتژیهای تحلیلی متکی است. تحلیلگران با مطالعه رفتارهای تاریخی قیمت، اندیکاتورهایی را طراحی میکنند که در شرایط مختلف بازار کاربرد دارند. به عنوان مثال، اگر قیمت یک ارز دیجیتال بارها به میانگین قیمت ۳۰ روزه خود واکنش نشان داده و پس از برخورد با آن، روند معکوسی را آغاز کرده باشد، میتوان این الگو را به عنوان یک اندیکاتور میانگین متحرک در نظر گرفت. این اندیکاتور با تکرار این الگو در طول زمان، به ابزاری برای تحلیل روند قیمت تبدیل میشود. بسیاری از اندیکاتورهای دیگر نیز به همین صورت، بر اساس رفتارهای گذشته قیمت توسعه مییابند.

قدرت هر اندیکاتور به ماهیت آن و تکنیکهای تحلیلی مورد استفاده بستگی دارد. معرفی بهترین اندیکاتورهای ارز دیجیتال نه تنها برای آشنایی با آنها بلکه برای ارائه نکات حرفهای و دقیق در استفاده مؤثر از آنها است. با یادگیری و تسلط بر این اندیکاتورها، معاملهگران میتوانند استراتژیهای معاملاتی پیشرفتهتری ایجاد کنند و تصمیمات بهتری در بازار بگیرند.

اندیکاتورها معمولاً برای دو هدف اصلی به کار میروند: اول، تحلیل مستقیم قیمت ارزهای دیجیتال و انجام معاملات بر اساس این تحلیل؛ و دوم، استفاده از آنها به عنوان تأییدیه در کنار سایر روشهای تحلیل تکنیکال، که این ترکیب میتواند دقت تصمیمگیریهای معاملاتی را افزایش دهد. با بهرهگیری از اندیکاتورها و درک کاربردهای متنوع آنها، معاملهگران میتوانند به ابزارهایی قوی برای موفقیت در بازارهای مالی دست یابند.

انواع اندیکاتورها

اندیکاتورها از نظر ماهیت به دو دسته پسرو (Lagging indicators) و پیشرو (Leading indicators) تقسیم میشوند. اندیکاتورهای پسرو یا تأخیری، با الگوسازی از رفتار گذشته قیمت، سیگنالهای خرید و فروش ارائه میدهند، در حالی که اندیکاتورهای پیشرو به پیشبینی تغییرات آینده قیمت میپردازند.

درک و استفاده صحیح از این ابزارهای تحلیلی میتواند به شما کمک کند تا به یک معاملهگر موفقتر تبدیل شوید.

کاربردهای اندیکاتورها

اندیکاتورها ابزارهایی چندمنظوره در تحلیل تکنیکال هستند که با توجه به تواناییهای آنها، میتوان بهترین کاربردشان را در شرایط مختلف بازار ارز دیجیتال پیدا کرد. برخی از رایجترین کاربردهای اندیکاتورهای برتر در بازار ارز دیجیتال شامل موارد زیر میشود:

ارائه سیگنالهای خرید یا فروش.

کمک به تعیین روند قیمت.

نشاندادن نقاط احتمالی بازگشت روند.

ارزیابی قدرت خریداران و فروشندگان در لحظه.

ایجاد سطوح حمایت و مقاومت داینامیک که معمولاً قیمت به آنها واکنش نشان میدهد.

در ادامه، با برخی از بهترین اندیکاتورهای ارز دیجیتال و نحوه استفاده از آنها در تحلیلهای بازار بیشتر آشنا خواهید شد. این اندیکاتورها در میان معاملهگران ارز دیجیتال بسیار محبوب هستند و استفاده از آنها میتواند دقت پیشبینیهای قیمتی را بهطور قابلتوجهی افزایش دهد.

معرفی بهترین اندیکاتورهای ارز دیجیتال

1. میانگین متحرک (Moving Average): ابزاری ساده و در عین حال قدرتمند برای شناسایی روند کلی بازار.

2. شاخص قدرت نسبی (RSI): نشانگر میزان خرید و فروش بیشازحد دارایی در بازههای زمانی مشخص.

3. مکدی (MACD): اندیکاتوری برای تحلیل تفاوت بین دو میانگین متحرک و شناسایی نقاط خرید و فروش.

4. فیبوناچی اصلاحی (Fibonacci Retracement): ابزار شناسایی سطوح اصلاحی احتمالی در روندهای صعودی و نزولی.

5. ایچیموکو (Ichimoku): یک اندیکاتور جامع که پنج عنصر مختلف را ترکیب میکند تا تصویر کاملی از وضعیت بازار ارائه دهد.

6. باندهای بولینگر (Bollinger Bands): ابزاری برای شناسایی نوسانات بازار و مناطق اشباع خرید و فروش.

7. استوکستیک (Stochastic): ابزاری برای تحلیل سرعت و شتاب قیمت و شناسایی نقاط بازگشت.

8. حجم تعادلی (On-Balance Volume یا OBV): ابزاری برای بررسی رابطه بین حجم معاملات و تغییرات قیمت.

9. تعداد آدرسهای فعال (Active Addresses): معیاری برای بررسی فعالیت شبکه و تحلیل تقاضا.

10. نسبت ارزش به تراکنش (NVT): شاخصی برای ارزیابی میزان ارزش شبکه نسبت به حجم تراکنشها.

11. نسبت ارزش بازار به ارزش واقعی (MVRV): معیاری برای تحلیل سود و زیان محقق نشدهی بازار.

12. نسبت سود خروجی مصرف شده (SOPR): ابزاری برای اندازهگیری سود و زیان کلی بازار در هر تراکنش.

این اندیکاتورها در تحلیل و پیشبینی بازار ارز دیجیتال کاربرد فراوانی دارند و با بهکارگیری درست آنها میتوانید به تحلیلهای دقیقتر و تصمیمات معاملاتی بهتری برسید.

میانگین متحرک (Moving Average)

بهترین اندیکاتورهای ارز دیجیتال را با میانگین متحرک آغاز میکنیم. میانگین متحرک، اندیکاتوری است که به صورت یک منحنی بر روی نمودار قیمت ظاهر میشود. این منحنی از میانگین قیمت در یک بازه زمانی مشخص به دست میآید. برای مثال، اگر میانگین قیمت در ۱۴ دوره قبلی محاسبه شود، از MA14 استفاده کردهاید و اگر دوره مدنظر شما ۱۰۰ باشد، منحنی MA100 را بر روی نمودار خواهید داشت.

دو نوع رایج از میانگین متحرک وجود دارد: میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) .میانگین متحرک ساده (SMA) به طور یکنواخت قیمتهای گذشته را در محاسبه خود دخالت میدهد؛ به این معنی که هر نقطه منحنی نشاندهنده میانگین ساده قیمتها در بازه زمانی مشخص است. از سوی دیگر، میانگین متحرک نمایی (EMA) به قیمتهای جدیدتر وزن بیشتری میدهد و به همین دلیل، واکنش سریعتری به تغییرات قیمتی دارد. به عنوان مثال، EMA14 نسبت به SMA14 به تحولات اخیر بازار حساستر است.

دوره زمانی میانگین متحرک بسته به تایمفریم انتخابشده توسط معاملهگر متفاوت است. تایمفریمهایی مانند یک دقیقه، ۵ دقیقه، ۱۵ دقیقه، ۱ ساعته، ۴ ساعته و روزانه از جمله رایجترین بازهها برای تعیین پریود زمانی میانگین متحرک هستند. انتخاب تایمفریم مناسب برای میانگین متحرک، تأثیر زیادی بر دقت تحلیل و پیشبینی روندها دارد.

میانگین متحرک چندین کاربرد اساسی در تحلیل تکنیکال دارد. اول، این اندیکاتور به تشخیص جهت روند کمک میکند. اگر منحنی میانگین متحرک به سمت بالا حرکت کند، نشاندهنده یک روند صعودی است؛ اگر به سمت پایین حرکت کند، روند نزولی را نشان میدهد؛ و اگر منحنی بهصورت افقی باشد، نشاندهنده یک بازار رنج یا بدون روند است. دوم، میانگین متحرک بهعنوان یک سطح حمایت یا مقاومت متحرک عمل میکند. برای مثال، MA100 و MA200 بهعنوان حمایت و مقاومت قوی عمل میکنند، در حالی که میانگینهای متحرک کوتاهتر مانند MA9، MA14، MA30 و MA60 برای معاملات کوتاهمدت و نوسانگیری استفاده میشوند.

یکی دیگر از کاربردهای مهم میانگین متحرک، ارائه سیگنالهای خرید و فروش از طریق کراس دو میانگین متحرک است. اگر میانگین متحرک کوتاهمدت از بالا به پایین میانگین متحرک بلندمدت را قطع کند، سیگنال فروش صادر میشود و برعکس، اگر میانگین کوتاهمدت از پایین به بالا میانگین بلندمدت را قطع کند، سیگنال خرید ایجاد میشود. این کراسها میتوانند در تایمفریمهای مختلف مورد استفاده قرار گیرند. به عنوان مثال، برای معاملات کوتاهمدت، کراس میانگینهای متحرک ۹ و ۱۴ مناسب است، در حالی که برای نوسانگیری در میانمدت، کراس میانگینهای ۳۰ و ۶۰ بهتر عمل میکند. برای اهداف بلندمدت، کراس میانگینهای ۵۰ و ۲۰۰ میتواند ابزار قدرتمندی باشد.

با آگاهی و درک عمیق از این کاربردها، میتوانید میانگین متحرک را به یکی از ابزارهای کلیدی در تحلیل تکنیکال خود تبدیل کنید و از آن برای تصمیمگیریهای معاملاتی دقیقتر بهرهمند شوید.

شاخص قدرت نسبی (RSI)

در دومین گام از معرفی بهترین اندیکاتورهای ارز دیجیتال، به بررسی شاخص قدرت نسبی (RSI) میپردازیم که یکی از ابزارهای محبوب و قدرتمند در تحلیل تکنیکال است. RSI که بهعنوان یک “ماشین سیگنالدهی” شناخته میشود، برای ارزیابی قدرت خریداران و فروشندگان در بازار طراحی شده است. این شاخص به صورت یک نمودار خطی در پایین نمودار قیمت ظاهر میشود و با مقیاسی از ۰ تا ۱۰۰ درجهبندی شده است.

هرچه مقدار RSI به صفر نزدیکتر باشد، نشاندهنده اشباع فروش در بازار است و تمایل به خرید را نشان میدهد. بهعکس، هرچه مقدار RSI به ۱۰۰ نزدیکتر باشد، به معنای اشباع خرید و تمایل به فروش در بازار است. این ویژگیها، RSI را به ابزاری مناسب برای تشخیص شرایط خرید یا فروش بیشازحد تبدیل کرده است.

نمودار شاخص قدرت نسبی بهطور پیشفرض دارای دو سطح کلیدی ۳۰ و ۷۰ درصد است که بهعنوان مرزهای مهم در سیگنالدهی و تحلیل رفتار قیمتها استفاده میشود. اگر خط RSI به سطح ۳۰ درصد برسد یا از آن عبور کند، این میتواند نشاندهنده یک سیگنال خرید باشد؛ زیرا نشان میدهد که دارایی ممکن است بیشازحد فروخته شده باشد. از سوی دیگر، اگر خط RSI به سطح ۷۰ درصد برسد یا از آن عبور کند، این بهعنوان یک سیگنال فروش تعبیر میشود، زیرا دارایی ممکن است بیشازحد خریداری شده باشد.

علاوه بر ارائه سیگنالهای خرید و فروش، RSI در تحلیل نوسانات بازار نیز کاربرد دارد. تریدرها میتوانند نوسانات خط RSI را تحلیل کرده و برای آن خطوط روند رسم کنند تا روندهای آینده را بهتر پیشبینی کنند. یکی از کاربردهای مهم RSI، تشخیص واگراییها در نمودار قیمت است. برای مثال، اگر در یک روند صعودی، قیمت یک قله جدید بالاتر ثبت کند اما RSI قلهای پایینتر بسازد، این واگرایی منفی نشاندهنده احتمال شروع یک روند نزولی است. بهعکس، اگر در یک روند نزولی، قیمت یک دره جدید پایینتر ثبت کند، اما RSI درهای بالاتر بسازد، این واگرایی مثبت میتواند نشانهای قوی برای شروع یک روند صعودی باشد.

بهطور کلی، شاخص قدرت نسبی (RSI) با ویژگیها و قابلیتهای خود، به یکی از ابزارهای اصلی تحلیلگران تکنیکال تبدیل شده است و میتواند در تصمیمگیریهای معاملاتی نقش حیاتی ایفا کند. این اندیکاتور با ارائه سیگنالهای قابل اعتماد و تحلیل دقیق نوسانات، به معاملهگران کمک میکند تا با دقت بیشتری به تحلیل بازار پرداخته و تصمیمات بهتری اتخاذ کنند.

مکدی (MACD)

در فهرست بهترین اندیکاتورهای ارز دیجیتال، اندیکاتور مکدی (MACD) نیز جایگاه ویژهای دارد. این اندیکاتور، در کنار RSI و میانگینهای متحرک، از محبوبترین و پرکاربردترین ابزارها برای تحلیل تکنیکال محسوب میشود. مکدی بهصورت یک پنجره مجزا از نمودار قیمت نمایش داده میشود و به تحلیلگران امکان میدهد تا بهطور مستقل روندهای قیمتی را بررسی و تحلیل کنند.

مکدی بهصورت پیشفرض با تنظیمات میانگینهای متحرک ۹، ۱۲ و ۲۶ دورهای کار میکند. این اندیکاتور شامل دو منحنی به نامهای خط سیگنال و خط مکدی به همراه یک هیستوگرام است. خط مکدی از اختلاف بین دو میانگین متحرک نمایی (EMA26 و EMA12) بهدست میآید. اگر این دو میانگین متحرک را روی نمودار قیمت اعمال کنید و اختلاف آنها را محاسبه نمایید، خط مکدی شکل میگیرد.

خط سیگنال در مکدی، یک میانگین متحرک ۹ دورهای از خط مکدی است و هیستوگرام مکدی نیز در هر لحظه، اختلاف بین خط مکدی و خط سیگنال را نمایش میدهد. این اندیکاتور یکی از ابزارهای مهم در تحلیل تکنیکال است و از آن میتوان برای کاربردهای متنوع و دریافت سیگنالهای مختلف استفاده کرد.

مکدی چندین کاربرد مهم در تحلیل تکنیکال دارد. یکی از اصلیترین آنها ارائه سیگنال خرید و فروش است. زمانی که خط مکدی از پایین به بالا خط سیگنال را قطع کند، سیگنال خرید صادر میشود و بهعکس، اگر خط مکدی از بالا به پایین خط سیگنال را قطع کند، سیگنال فروش صادر خواهد شد. همچنین، اندازه استوانههای هیستوگرام مکدی میتواند نشاندهنده حالات اشباع خرید و فروش باشد. افزایش شدید استوانههای هیستوگرام در جهت مثبت، مشابه حالت اشباع خرید در RSI است و افزایش شدید آنها در جهت منفی، نشاندهنده اشباع فروش خواهد بود.

علاوه بر این، مکدی میتواند برای شناسایی روندهای صعودی و نزولی قیمت نیز بهکار رود. اگر در فاز منفی مکدی، ارتفاع هیستوگرام بهتدریج کاهش یابد و سپس در فاز مثبت افزایش پیدا کند، نشاندهنده شروع یک روند صعودی است. بهعکس، اگر در فاز مثبت مکدی، ارتفاع هیستوگرام کاهش یابد و در فاز منفی افزایش پیدا کند، نشاندهنده آغاز یک روند نزولی خواهد بود.

یکی دیگر از کاربردهای مهم مکدی، تشخیص واگراییها در نمودار قیمت است. همانند RSI، مکدی نیز میتواند در شناسایی واگراییهای مثبت و منفی بهکار گرفته شود که این واگراییها به معاملهگران کمک میکنند تا نقاط بازگشت قیمت را پیشبینی کنند.

با توجه به این ویژگیها و کاربردها، مکدی بهعنوان یکی از ابزارهای قدرتمند تحلیل تکنیکال، به معاملهگران کمک میکند تا نقاط ورود و خروج بهتری را در معاملات ارز دیجیتال شناسایی کرده و تصمیمات معاملاتی خود را با دقت بیشتری اتخاذ کنند.

فیبوناچی اصلاحی (Fibonacci Retracement)

فیبوناچی اصلاحی یکی از قدرتمندترین ابزارهای تحلیل تکنیکال است که توانایی بالایی در تعیین نقاط برگشتی قیمت و همچنین تعیین اهداف قیمتی دارد. این ابزار بر پایه قوانین ریاضی و الگوهای طبیعی بنا شده و به تحلیلگران کمک میکند تا با دقت بیشتری نقاط احتمالی بازگشت قیمت را شناسایی کنند. فیبوناچی اصلاحی در تحلیل نمودارهای قیمتی بهخوبی عمل میکند و یکی از ابزارهای مورد علاقه معاملهگران برای شناسایی سطوح کلیدی قیمت است.

نظریه فیبوناچی که اساس این ابزار را تشکیل میدهد، از نام یک ریاضیدان مشهور ایتالیایی به نام لئوناردو فیبوناچی گرفته شده است. او نشان داد که بسیاری از پدیدههای طبیعی، از جمله شکلگیری امواج در دریا، الگوهای صدفهای حلزونی، و حتی ساختارهای کهکشانی، بر اساس یک نظم ریاضی ثابت عمل میکنند. این نظم ریاضی در بازارهای مالی نیز دیده میشود و به تحلیلگران کمک کرده تا ابزاری به نام **فیبوناچی اصلاحی** را برای پیشبینی حرکتهای قیمتی طراحی کنند.

برای استفاده از ابزار فیبوناچی اصلاحی در تحلیل قیمت، معاملهگر یک خط دو سر را بر روی نمودار رسم میکند. سر اول این خط (۰ درصد) بر ابتدای یک موج صعودی یا نزولی قرار میگیرد و سر دوم (۱۰۰ درصد) بر انتهای همان موج. سپس، درصدهای مهمی در مسیر موج بعدی نمایش داده میشوند که بهعنوان سطوح احتمالی بازگشت قیمت عمل میکنند. این سطوح همیشه تضمینی برای بازگشت قیمت نیستند، اما احتمال بالایی دارند که قیمت به آنها واکنش نشان دهد.

سطوح کلیدی فیبوناچی اصلاحی شامل ۲۳.۶ درصد، ۳۸.۲ درصد، ۵۰ درصد، ۶۱.۸ درصد و ۷۸.۶ درصد هستند. از بین این درصدها، ۶۱.۸ درصد که بهعنوان “عدد طلایی” فیبوناچی شناخته میشود، از اهمیت ویژهای برخوردار است. در صورت رسیدن قیمت به هر یک از این سطوح، معمولاً انتظار واکنش بازار (به صورت صعود یا نزول) وجود دارد. اگر یکی از این سطوح شکسته شود، قیمت اغلب به سمت سطح بعدی حرکت میکند.

سطوح ۵۰ درصد، ۶۱.۸ درصد و ۷۸.۶ درصد بهطور معمول بهترین نقاط برای بازگشت کامل قیمت و آغاز یک روند جدید بهشمار میآیند. اگر قیمت از سطح ۱۰۰ درصد موج قبلی عبور کند، میتوان سطوح ۱.۶۱۸ و ۲.۶۱۸ را بهعنوان اهداف جدید قیمتی در نظر گرفت که احتمال واکنش قیمت به آنها نیز وجود دارد.

فیبوناچی اصلاحی با این سطوح و قابلیتها به تحلیلگران تکنیکال کمک میکند تا نقاط بهینه ورود و خروج را در معاملات خود شناسایی کنند و بهاینترتیب، استراتژیهای معاملاتی خود را بهبود بخشند. با استفاده از این ابزار، معاملهگران میتوانند ریسک معاملات خود را کاهش داده و از فرصتهای موجود در بازار بهرهبرداری کنند.

ایچیموکو (Ichimoku)

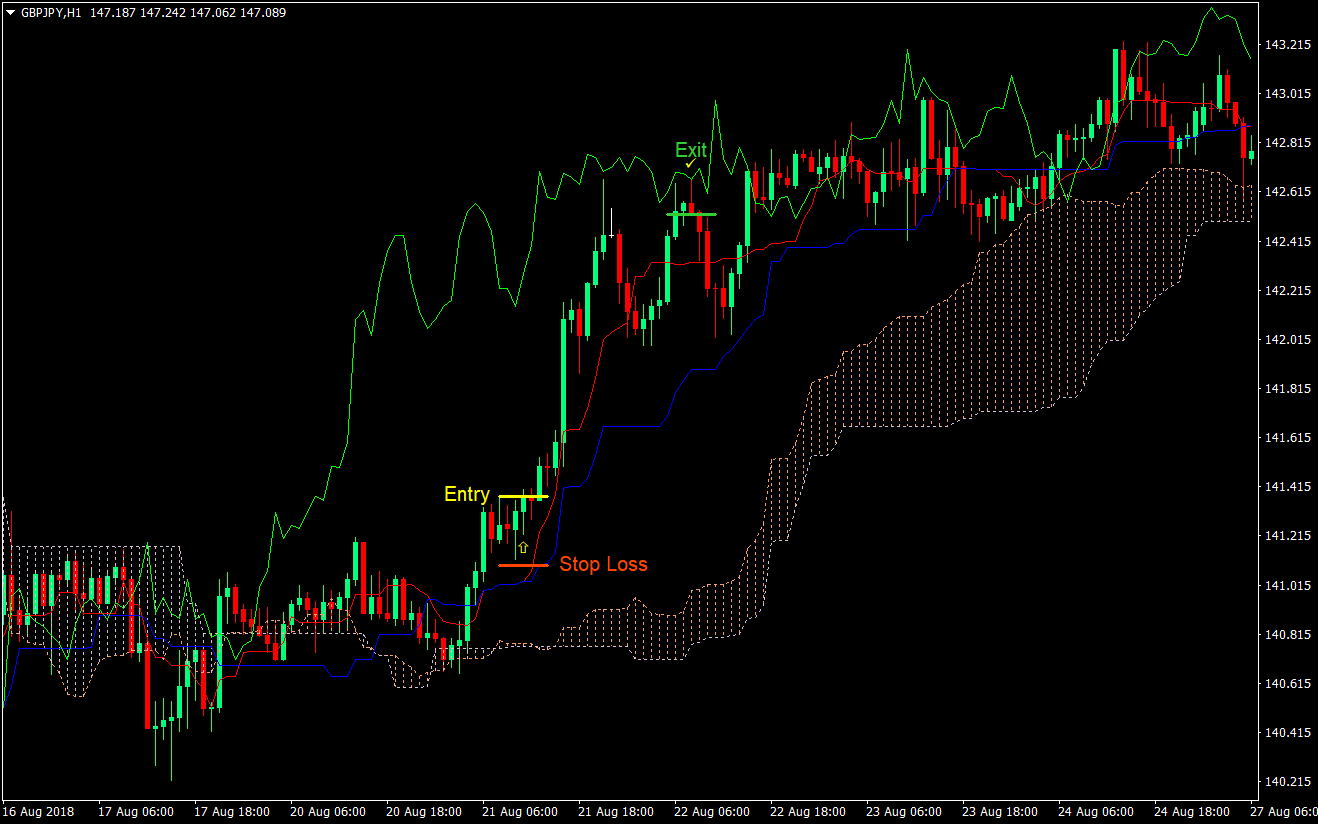

در معرفی بهترین اندیکاتورهای ارز دیجیتال، ایچیموکو نیز جایگاه ویژهای دارد. این اندیکاتور بهرغم پیچیدگیهای ظاهری، یکی از محبوبترین و پرکاربردترین ابزارهای تحلیل تکنیکال است. ایچیموکو بهصورت مستقیم روی نمودار قیمت قرار میگیرد و به دلیل داشتن چندین جزء مختلف، ظاهر نمودار را پیچیده میکند؛ بنابراین، برای درک کامل این اندیکاتور به زمان و تمرین بیشتری نیاز دارید. ایچیموکو شامل بخشهای متعددی است که هر یک کاربرد خاصی دارند و به تحلیلگران امکان میدهند تا بهطور جامعتر و دقیقتری روندها، نقاط ورود و خروج، و سطوح حمایت و مقاومت را شناسایی کنند.

یکی از مهمترین و پرکاربردترین اجزای ایچیموکو، ابر کومو (Kumo Cloud) است که بهعنوان ناحیهای از حمایت و مقاومت برای قیمت عمل میکند. این ابر بین دو خط به نامهای سنکو اسپن A و سنکو اسپن B محصور شده است. هنگامی که قیمت به بخش ضخیم ابر کومو برخورد میکند، احتمال بازگشت آن بالا میرود؛ اما اگر به بخش نازک ابر برخورد کند، احتمال عبور قیمت از ابر بیشتر است. بهطور کلی، وقتی سنکو اسپن A بالای سنکو اسپن B قرار دارد، ابر به رنگ سبز دیده میشود که نشاندهنده روند صعودی است؛ در مقابل، زمانی که سنکو اسپن A پایینتر از سنکو اسپن B باشد و ابر به رنگ قرمز دیده شود، روند نزولی را نشان میدهد.

خط تنکنسن (Tenkan Sen)، یک خط آبی رنگ است که میانگین متحرک دوره ۹ برای بالاترین و پایینترین قیمت را محاسبه میکند. این خط تغییرات کوتاهمدت قیمت را نشان میدهد و میتواند بهعنوان یک خط حمایت و مقاومت عمل کند. تغییرات سریع قیمت را میتوان با توجه به موقعیت این خط نسبت به قیمت فعلی درک کرد.

خط کیجونسن (Kijun Sen)، یک خط قرمز رنگ است که بر اساس میانگین متحرک دوره ۲۶ شکل میگیرد. این خط بهعنوان یک خط روندنما و همچنین بهعنوان حمایت و مقاومت قویتر نسبت به تنکنسن شناخته میشود. اگر تنکنسن و کیجونسن یکدیگر را قطع کنند، میتوان سیگنالهای معاملاتی مهمی از آن دریافت کرد. قطع این دو خط از پایین به بالا بهعنوان سیگنال خرید و از بالا به پایین بهعنوان سیگنال فروش در نظر گرفته میشود.

خط چیکو اسپن (Chikou Span)، یک نمودار خطی از قیمت است که ۲۶ دوره به عقب جابهجا شده است. این خط به تحلیلگران کمک میکند تا قدرت روند فعلی را بررسی کنند. اگر چیکو اسپن از پایین به بالا قیمت را قطع کند، نشاندهنده سیگنال خرید است و برعکس، اگر از بالا به پایین قیمت را قطع کند، به معنای سیگنال فروش خواهد بود.

ایچیموکو به دلیل داشتن قابلیتهای چندگانه و ارائه تحلیلهای جامع از روند بازار، یک ابزار قدرتمند برای تحلیلگران تکنیکال محسوب میشود. این اندیکاتور میتواند بهطور همزمان به شناسایی روندها، تعیین نقاط ورود و خروج، و بررسی سطوح حمایت و مقاومت کمک کند. هرچند استفاده از ایچیموکو نیازمند درک عمیق و تجربه است، اما در صورت تسلط به آن، میتواند به یکی از ابزارهای تحلیلی بیبدیل در استراتژیهای معاملاتی شما تبدیل شود.

باندهای بولینگر (Bollinger Bands)

یکی دیگر از اندیکاتورهای موثر و پرکاربرد در دنیای تحلیل تکنیکال و ارزهای دیجیتال، باندهای بولینگر است. این اندیکاتور از سه خط یا منحنی تشکیل شده است. منحنی میانی، یک میانگین متحرک ساده (SMA) است که دوره زمانی آن بهطور دستی توسط تحلیلگر قابل تنظیم است. دو منحنی دیگر که به نام باندهای کناری شناخته میشوند، نشاندهنده انحراف معیار از منحنی میانی هستند و آنها نیز قابلیت تنظیم دارند. باندهای بولینگر به دلیل ویژگیهای خاص خود، برای نوسانگیری و معاملات کوتاهمدت بسیار کاربردی هستند.

منحنی میانی در باندهای بولینگر، میانگین متحرک ساده قیمت را در یک دوره زمانی مشخص (مثلاً ۲۰ روزه) نشان میدهد و بهعنوان یک سطح حمایت و مقاومت داینامیک عمل میکند. به این معنا که اگر قیمت از منحنی میانی عبور کند، احتمال دارد که حرکت خود را تا یکی از باندهای کناری ادامه دهد. این ویژگی منحنی میانی به معاملهگران کمک میکند تا مسیر احتمالی حرکت قیمت را در کوتاهمدت پیشبینی کنند.

دو منحنی کناری باندهای بولینگر، به انحراف معیار قیمت از منحنی میانی وابسته هستند و بهصورت دستی قابل تنظیماند. رایجترین تنظیم برای این انحراف معیار عدد ۲ است. این باندهای کناری نمایانگر میزان نوسانات بازار هستند؛ هرچه نوسانات بیشتر باشد، باندها از هم دورتر میشوند و بالعکس. این خاصیت باعث میشود باندهای بولینگر به عنوان ابزاری موثر برای تشخیص میزان نوسانات و پیشبینی حرکات آتی قیمت شناخته شوند.

در استفاده از باندهای بولینگر در معاملات، چندین استراتژی رایج وجود دارد. یکی از آنها، استراتژی بازگشت قیمت به داخل باندهاست. زمانی که قیمت از هر یک از باندهای کناری خارج میشود، معمولاً انتظار میرود که قیمت در مدت کوتاهی به سمت مخالف حرکت کرده و به داخل باندها بازگردد. این ویژگی، باندهای بولینگر را به ابزاری مناسب برای استراتژیهای معاملات معکوس و نوسانگیری تبدیل میکند.

زمانی که باندهای کناری بولینگر به هم نزدیک میشوند، این وضعیت نشاندهنده یک روند ثابت یا رنج در قیمت است. برعکس، اگر باندها از یکدیگر فاصله زیادی بگیرند، به معنای وجود نوسانات شدید در بازار است. این اطلاعات به معاملهگران کمک میکند تا زمان مناسب برای ورود یا خروج از بازار را تشخیص دهند و تصمیمات معاملاتی خود را بهینهسازی کنند.

علاوه بر این، منحنی میانی بولینگر، علاوه بر میانگین متحرک بودن، بهعنوان یک سطح حمایت و مقاومت متحرک نیز عمل میکند. عبور قیمت از این منحنی میتواند نشاندهنده تغییر جهت بازار باشد و به عنوان سیگنالی برای خرید یا فروش در نظر گرفته شود.

باندهای بولینگر به دلیل سادگی در استفاده و تحلیل سریع نوسانات بازار، یکی از ابزارهای مفید برای معاملهگران ارز دیجیتال و تحلیلگران تکنیکال هستند. با درک صحیح از نحوه کارکرد این اندیکاتور و استفاده از آن در کنار سایر ابزارهای تحلیل تکنیکال، میتوان به تصمیمات بهتری در معاملات دست یافت و بازدهی بهتری داشت.

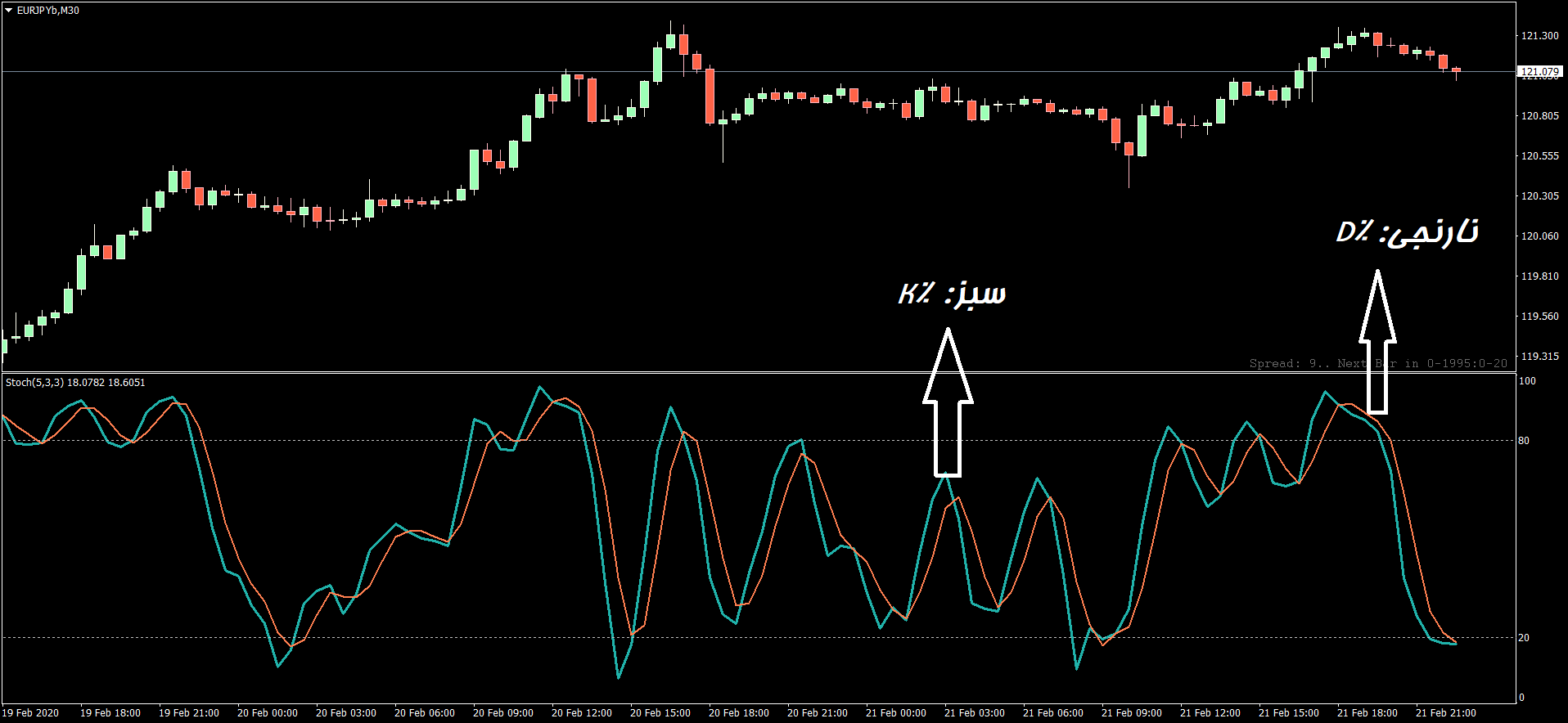

استوکستیک (Stochastic)

استوکستیک یکی دیگر از اندیکاتورهای موثر در لیست بهترین ابزارهای تحلیل ارز دیجیتال است. این اندیکاتور به دلیل صدور سیگنالهای متعدد، برای نوسانگیری و معاملات کوتاهمدت بسیار مناسب است. عملکرد استوکستیک شباهت زیادی به اندیکاتور RSI دارد و از آن برای شناسایی مناطق اشباع خرید و اشباع فروش استفاده میشود. در این اندیکاتور، معمولاً دو سطح ۲۰ و ۸۰ برای تشخیص این شرایط در نظر گرفته میشوند که به تحلیلگران کمک میکند تا تصمیمات بهتری در زمانهای حساس بازار بگیرند.

اندیکاتور استوکستیک از دو خط به نامهای خط K و خط D تشکیل شده است. خط K که به نوسانات قیمت واکنش سریعتری نشان میدهد، سریعتر از خط D حرکت میکند. در مقابل، خط D که به نوعی میانگین خط K محسوب میشود، با سرعت کمتری تغییر میکند و معمولاً برای تعیین نقاط اشباع خرید و فروش از آن استفاده میشود. در این اندیکاتور، خط D اهمیت بیشتری دارد و سیگنالهای کلیدی اغلب بر اساس موقعیت این خط صادر میشوند.

نحوه تفسیر سیگنالهای استوکستیک نیز به چندین روش مختلف صورت میگیرد. اولین کاربرد این اندیکاتور، تعیین مناطق اشباع خرید و فروش است. اگر خط D به بالای سطح ۸۰ برسد، نشاندهنده اشباع خرید است که میتواند به معنای آمادهشدن بازار برای یک اصلاح نزولی باشد. در مقابل، اگر خط D به زیر سطح ۲۰ نزول کند، نشاندهنده اشباع فروش است که ممکن است به معنای فرصت خرید باشد.

سیگنالهای خرید و فروش دیگری نیز میتوانند از طریق تقاطع خط D با سطوح ۲۰ و ۸۰ صادر شوند. زمانی که خط D سطح ۲۰ را از پایین به بالا قطع کند، این به عنوان سیگنال خرید تعبیر میشود. همچنین، اگر خط D سطح ۸۰ را از بالا به پایین قطع کند، سیگنال فروش صادر میشود که میتواند نشاندهنده شروع یک روند نزولی باشد.

علاوه بر تقاطع خط D با سطوح ۲۰ و ۸۰، تقاطع خط K با خط D نیز میتواند سیگنالهای معاملاتی قوی صادر کند. اگر خط K از پایین به بالا خط D را قطع کند، این میتواند به معنای سیگنال خرید باشد و معاملهگران را به ورود به بازار تشویق کند. بالعکس، اگر خط K از بالا به پایین خط D را قطع کند، سیگنال فروش صادر میشود که میتواند به معاملهگران هشدار خروج از بازار را بدهد.

اندیکاتور استوکستیک با توجه به تواناییاش در شناسایی شرایط اشباع خرید و فروش و ارائه سیگنالهای خرید و فروش متعدد، یک ابزار کارآمد و محبوب در تحلیل تکنیکال است. معاملهگران با استفاده از این اندیکاتور و ترکیب آن با سایر ابزارهای تحلیلی میتوانند به تصمیمات دقیقتری در خصوص نقاط ورود و خروج از بازار دست یابند و ریسک معاملات خود را بهطور مؤثرتری مدیریت کنند.

حجم تعادلی (On-Balance Volume یا OBV)

اندیکاتور حجم تعادلی یا OBV یکی از اندیکاتورهای رایج تحلیل تکنیکال در بازار ارز دیجیتال است که به عنوان اندیکاتوری پیشرو شناخته میشود. این ابزار در یک پنجره مجزا نمایش داده شده و تغییرات آن بر اساس نوسانات حجم معاملات محاسبه میشود. بسیاری از تحلیلگران معتقدند که تغییرات در حجم معاملات معمولاً پیش از تغییرات در قیمت رخ میدهند، به همین دلیل OBV میتواند یک ابزار بسیار قدرتمند برای پیشبینی حرکتهای آینده قیمت باشد.

اندیکاتور OBV به صورت یک منحنی نشان داده میشود که تغییرات حجم تجمعی معاملات را نمایش میدهد. این منحنی با محاسبه تغییرات حجم در روزهای صعودی و نزولی قیمت ایجاد میشود. به این صورت که اگر قیمت در یک روز افزایش یابد، حجم آن روز به OBV اضافه میشود و اگر کاهش یابد، از OBV کم میشود. بنابراین، OBV به عنوان یک شاخص تجمعی حجم معاملات، میتواند نشانههایی از پتانسیل تغییرات قیمت در آینده را به معاملهگران ارائه دهد.

استفاده از OBV در تحلیل تکنیکال به چند روش مختلف صورت میگیرد. یکی از این روشها همجهتی OBV و قیمت است. به طور کلی، انتظار میرود که OBV و قیمت در یک جهت حرکت کنند. زمانی که OBV در حال افزایش است، قیمت نیز باید به تبع آن بالا برود، و زمانی که OBV در حال کاهش است، قیمت نیز نزولی باشد. هرگونه تغییر اساسی و ناگهانی در OBV میتواند نشاندهنده تغییر روند قیمت باشد. به عبارت دیگر، اگر OBV افزایش یابد و قیمت همچنان نزولی باشد، این میتواند نشاندهنده یک روند صعودی قریبالوقوع در آینده باشد.

یکی از مهمترین سیگنالهای OBV، واگرایی میان قیمت و این اندیکاتور است. واگرایی زمانی رخ میدهد که قیمت و OBV در جهتهای مخالف حرکت کنند. برای مثال، اگر قیمت در حال افزایش باشد اما OBV شروع به کاهش کند، این شرایط ممکن است نشاندهنده تضعیف روند صعودی و آغاز یک روند نزولی باشد. برعکس، اگر قیمت در حال کاهش باشد و OBV به سمت بالا حرکت کند، این میتواند نشانهای از تغییر روند به سمت صعودی باشد.

اندیکاتور حجم تعادلی (OBV) به دلیل تکیه بر نوسانات حجم معاملات، به عنوان یک اندیکاتور پیشرو شناخته میشود و میتواند به معاملهگران کمک کند تا زودتر از سایر ابزارها تغییرات روند را شناسایی کنند. با استفاده از OBV و شناسایی واگراییها، معاملهگران میتوانند به تصمیمات معاملاتی بهتری در مورد ورود و خروج از بازار برسند و ریسکهای خود را به شکل موثرتری مدیریت کنند.

اندیکاتورهای آنچین (On-Chain Metrics)

در دنیای ارزهای دیجیتال، منابع آنچین اطلاعات و دادههای حیاتی را ارائه میدهند که میتوانند به تحلیلگران کمک کنند تا روندهای بازار را بهتر درک کنند. به عنوان مثال، تصور کنید که اخیراً هولدرهای اتریوم بخش زیادی از توکنهای خود را به فروش رسانده و موجودی آنها به طور قابل توجهی کاهش یافته است. چنین اطلاعاتی میتواند نشاندهنده خروج سرمایه از اتریوم باشد و بهعنوان یک سیگنال احتمالی برای فروش این ارز دیجیتال در نظر گرفته شود.

این نوع اطلاعات که به آنها دادههای درونزنجیرهای گفته میشود، به تحلیلگران کمک میکند تا با استفاده از تحلیل آنچین، وضعیت واقعی و جریانهای سرمایه در بازار را بررسی کنند. تحلیل آنچین به بررسی دادههای بلاکچین و دیگر اطلاعات درونزنجیرهای برای درک بهتر وضعیت بازار و پیشبینی روندهای آینده اختصاص دارد.

پس از معرفی اندیکاتورهای مهم در تحلیل تکنیکال، برای تقویت قدرت تحلیلگری، آشنایی با شاخصها و اندیکاتورهای آنچین نیز ضروری است. این دادهها میتوانند شامل حجم تراکنشها، تعداد آدرسهای فعال، نسبت ارزش بازار به تراکنش و دیگر شاخصهای مشابه باشند که به شما دیدگاه عمیقتری از وضعیت بازار ارزهای دیجیتال ارائه میدهند.

با استفاده از این اطلاعات، تحلیلگران میتوانند سیگنالهای دقیقتری از حرکتهای بازار و تصمیمات سرمایهگذاری بهتری بگیرند.

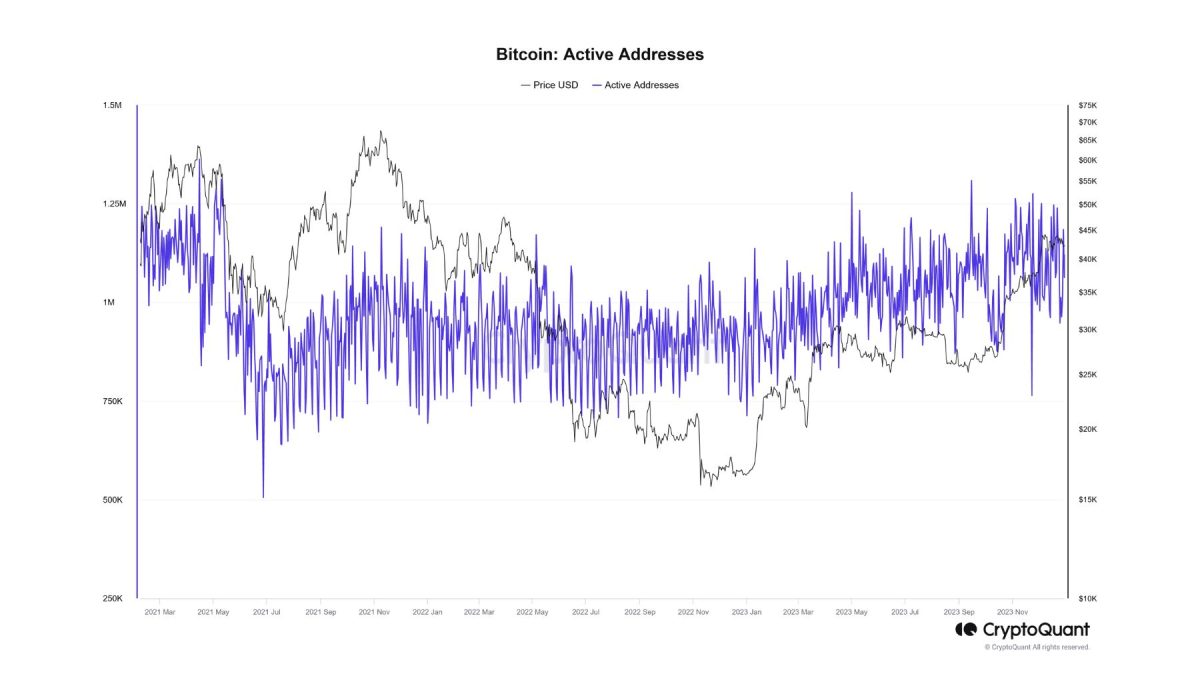

تعداد آدرسهای فعال (Active Addresses)

تعداد آدرسهای فعال در یک شبکه بلاکچین، معیاری کلیدی برای ارزیابی اعتبار و امنیت آن شبکه محسوب میشود. این آدرسها به دو دسته اصلی تقسیم میشوند: آدرسهای فعال فرستنده (فروشندگان) و آدرسهای فعال گیرنده (خریداران). افزایش تعداد آدرسهای فعال به طور کلی نشاندهنده فعالیت و توجه بیشتر به شبکه است و میتواند به عنوان یک سیگنال مثبت تلقی شود.

به طور خاص، اگر تعداد آدرسهای فعال فرستنده به طور قابل توجهی افزایش یابد، این موضوع ممکن است نشانهای از فشار فروش و احتمال افت قیمت باشد. به عبارت دیگر، زمانی که تعداد فروشندگان در شبکه افزایش مییابد، ممکن است به این معنا باشد که عرضه بیشتر از تقاضا شده و قیمتها تحت فشار قرار میگیرند.

در عین حال، افزایش کلی تعداد آدرسهای فعال یک ارز دیجیتال، به معنای افزایش پذیرش و استفاده از آن است و میتواند نشاندهنده سلامت و رشد مثبت شبکه باشد. با این حال، برای تحلیل جامع و دقیقتر، توصیه میشود که از این شاخص در کنار دیگر شاخصهای آنچین و تکنیکال استفاده کنید تا بتوانید تصویر کاملتری از وضعیت بازار و روند قیمتها بدست آورید.

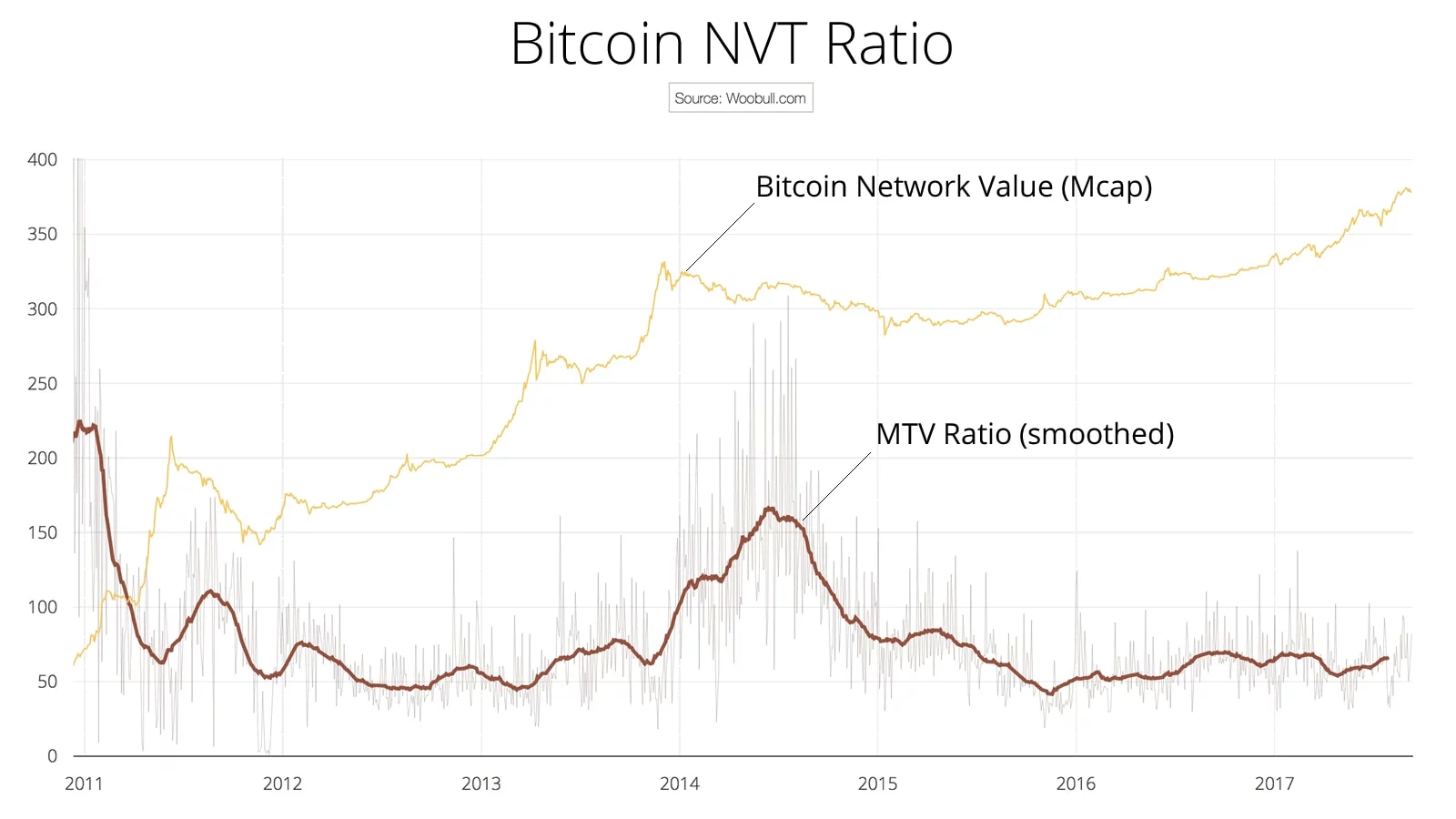

نسبت ارزش به تراکنش (Network Value to Transaction Ratio یا NVT)

نسبت ارزش به تراکنش یا NVT، یکی از ابزارهای مهم برای ارزیابی قیمت ارزهای دیجیتال و شناسایی حبابهای قیمتی است. این شاخص مشابه نسبت P به E در بازار بورس عمل میکند و برای محاسبه آن، ارزش بازار (مارکتکپ) ارز دیجیتال را بر حجم تراکنشهای ۲۴ ساعت گذشته تقسیم میکنند.

هرچه عدد NVT بالاتر باشد، به معنای وجود حباب قیمتی در ارز دیجیتال است. به عبارت دیگر، وقتی NVT افزایش مییابد، نشاندهنده این است که قیمت ارز دیجیتال به طور نسبی بالاتر از ارزش واقعی آن قرار دارد. از سوی دیگر، اگر این عدد پایین باشد، نشاندهنده این است که ارز دیجیتال کمتر از ارزش ذاتی خود در بازار معامله میشود و ممکن است سیگنالی برای خرید آن باشد.

با این حال، حجم معاملات یک ارز دیجیتال در ۲۴ ساعت ممکن است نوسانات زیادی داشته باشد و نمایانگر ارزش واقعی آن نباشد. به همین دلیل، نسخه بهروزرسانی شده این شاخص، که به NVT Signal یا NVTS معروف است، از میانگین حجم معاملات ۹۰ روزه استفاده میکند تا تصویر دقیقتری از وضعیت بازار ارائه دهد. این نسخه از شاخص به کاربران کمک میکند تا با دقت بیشتری نسبت به تحلیل و تصمیمگیری درباره خرید و فروش ارزهای دیجیتال اقدام کنند. اطلاعات مربوط به این شاخص معمولاً در سایتهایی مانند گلسنود در دسترس است.

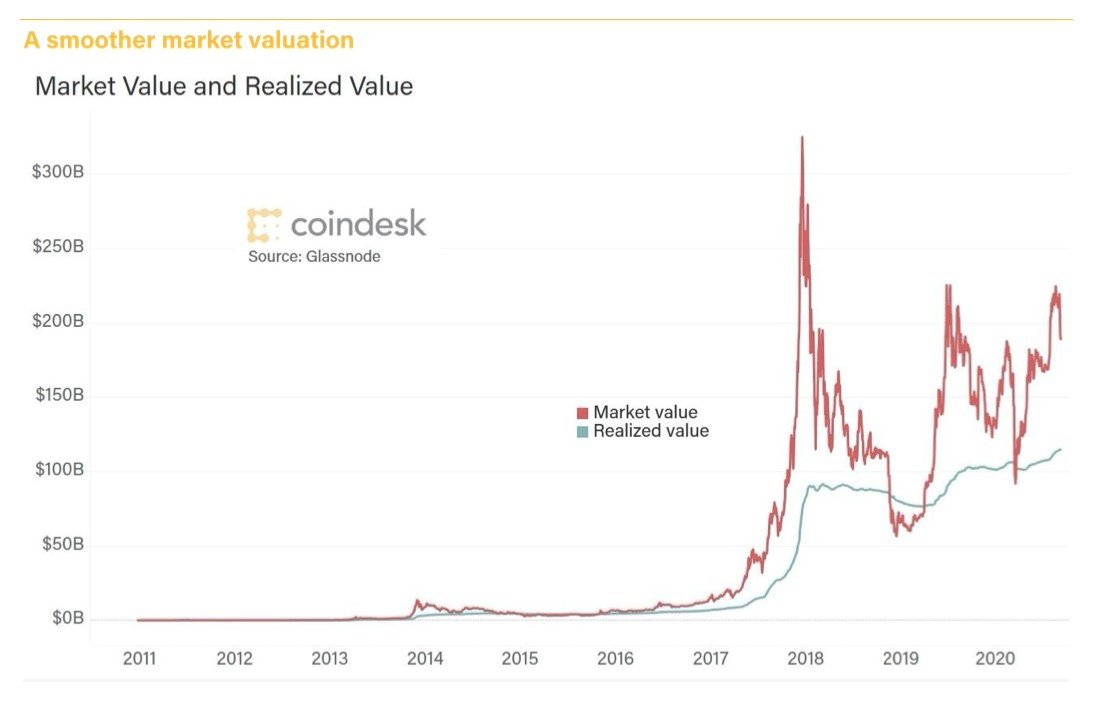

نسبت ارزش بازار به ارزش واقعی (Market Value/Realized Value یا MVRV)

نسبت ارزش بازار به ارزش واقعی یا MVRV یکی از شاخصهای کلیدی در تحلیل درونزنجیرهای است که به ویژه برای ارزیابی ارزش بیت کوین و دیگر ارزهای دیجیتال کاربرد دارد. این نسبت از تقسیم ارزش بازار (مارکتکپ) ارز دیجیتال بر ارزش بازار واقعی آن به دست میآید. ارزش بازار واقعی به مجموع هزینههایی اطلاق میشود که برای خرید تمام توکنهای در گردش یک ارز دیجیتال صرف شده است.

به طور مثال، اگر یک ارز دیجیتال امروز با قیمت ۱۰۰ دلار و فردا با قیمت ۱۵۰ دلار معامله شود، ارزش بازار واقعی آن از جمع حاصلضرب قیمت امروز در حجم امروز و قیمت فردا در حجم فردا محاسبه میشود.

نسبت MVRV دارای دو سطح مرجع است: حداقل و حداکثر. اگر مقدار این نسبت از عدد ۳.۷ که به عنوان حداکثر شناخته میشود، بیشتر شود، به این معنی است که ارز دیجیتال مورد نظر بیش از حد ارزشگذاری شده و بیشتر از ارزش واقعی خود در بازار معامله میشود. برعکس، اگر نسبت MVRV به زیر عدد ۱ بیفتد، این وضعیت به عنوان حباب منفی شناخته میشود و نشاندهنده این است که ارز دیجیتال کمتر از ارزش واقعی خود در بازار معامله میشود.

این شاخص معمولاً برای تحلیل روندهای کلان قیمت و ارزیابی وضعیت کلی بازار کاربرد دارد و میتواند به تحلیلگران و سرمایهگذاران در شناسایی نقاط اوج و پایین قیمت کمک کند.

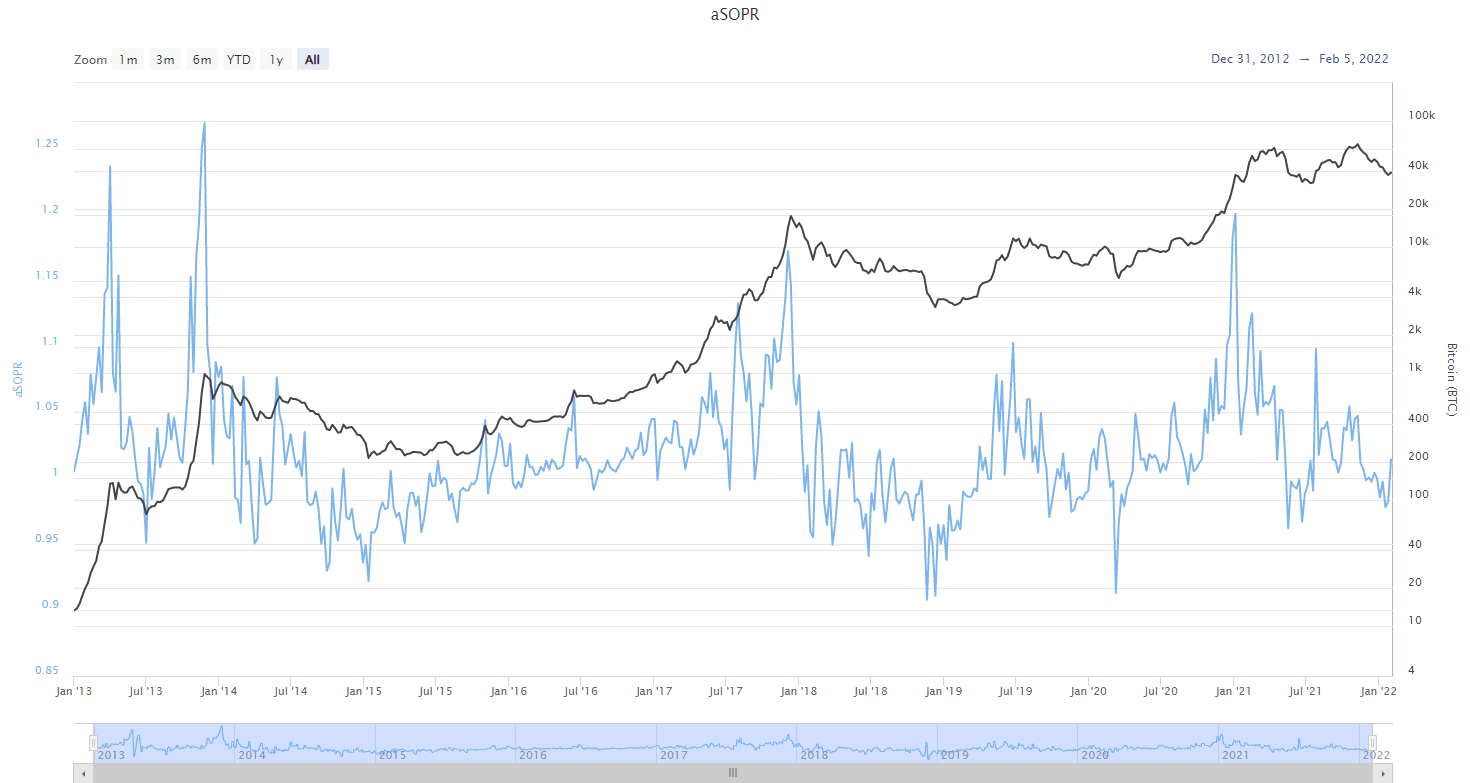

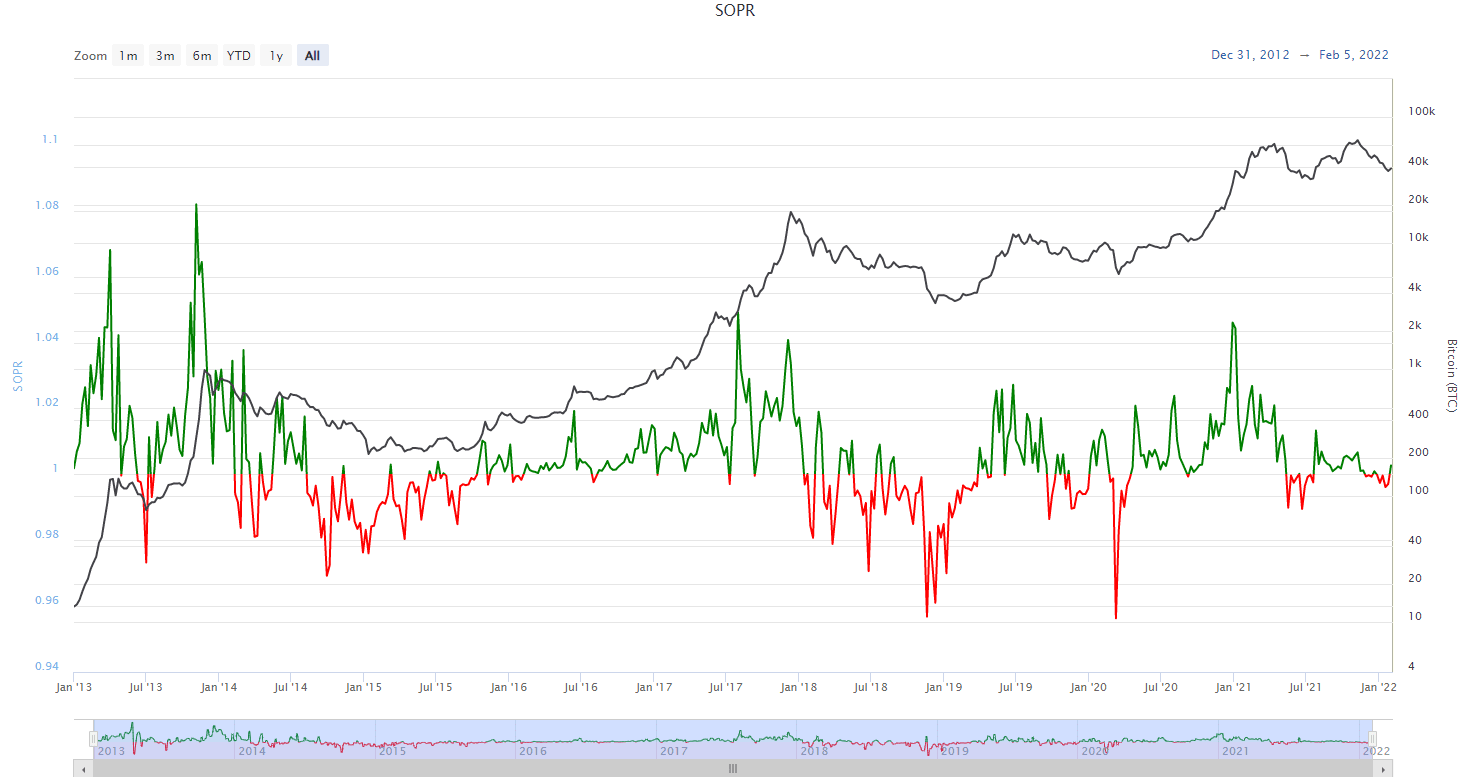

نسبت سود خروجی مصرف شده (SOPR)

نسبت سود خروجی مصرف شده (Spent Output Profit Ratio یا SOPR) یکی از دادههای آنچین است که تحلیل آن بهسادگی امکانپذیر است. این شاخص میزان سود کاربران از معاملات یک ارز دیجیتال خاص را نشان میدهد. برای مثال، فرض کنید دو روز پیش اتریوم خریداری کردهاید و امروز با افزایش ۳ درصدی ارزش آن، تصمیم به فروش اتریومهای خود میگیرید. اگرچه شما در حال فروش اتریوم هستید، اما این معامله برای شما سودآور بوده و سودی برای شما به همراه داشته است.

SOPR شاخصی است که تعیین میکند آیا فروشندگان یک ارز دیجیتال در حال حاضر توکنهای خود را با سود به فروش میرسانند یا با ضرر. اگر این نسبت بیشتر از ۱ باشد، به این معناست که بیشتر فروشندگان با سود معاملات خود را میبندند. اگر این نسبت کمتر از ۱ باشد، نشان میدهد که بیشتر معاملهگران معاملات خود را با ضرر به پایان میرسانند. همچنین، اگر این نسبت برابر با ۱ باشد، به معنای تعادل بین سود و ضرر در معاملات ارز دیجیتال مورد نظر است.

سخن پایانی

در این مقاله به بررسی بهترین اندیکاتورها برای ترید ارز دیجیتال پرداختیم. اندیکاتورهای پیشرو مانند شاخص قدرت نسبی (RSI) و میانگینهای متحرک ابزارهای قدرتمندی هستند که به تریدرها کمک میکنند تا تغییرات احتمالی بازار را پیشبینی کنند و تصمیمات آگاهانهتری بگیرند. از سوی دیگر، پلتفرمهایی مانند تریدینگ ویو، با ارائه مجموعهای گسترده از این اندیکاتورها، به یکی از بهترین ابزارهای تحلیل بازار تبدیل شدهاند.

همچنین، اهمیت انتخاب اندیکاتورهای مناسب بر اساس شرایط بازار و داراییهای مورد معامله مورد تاکید قرار گرفت. به عنوان مثال، برخی اندیکاتورها نظیر MACD و باندهای بولینگر برای تشخیص فرصتهای خرید قوی بسیار مورد استفاده قرار میگیرند.

در نهایت، میتوان گفت که هیچ اندیکاتوری به تنهایی نمیتواند به عنوان دقیقترین و کاملترین ابزار شناخته شود؛ بلکه ترکیب هوشمندانه چندین اندیکاتور و استفاده از آنها در چارچوب یک استراتژی معاملاتی جامع، بهترین نتیجه را به همراه خواهد داشت. امیدواریم این مقاله به شما کمک کرده باشد تا ابزارهای مناسبتری را برای ترید ارز دیجیتال انتخاب کنید و با اطمینان بیشتری در بازار پرنوسان ارزهای دیجیتال به فعالیت بپردازید.

در پایان، انتخاب بهترین اندیکاتورهای مختص ترید ارز دیجیتال به عواملی همچون استراتژی معاملاتی، سطح تجربه و اهداف سرمایهگذاری هر فرد بستگی دارد. در دنیای پویای ارزهای دیجیتال، هیچ اندیکاتوری به تنهایی نمیتواند پاسخگوی تمام نیازها و شرایط باشد.

ترکیب مناسب اندیکاتورها و تحلیلهای فنی، همراه با مدیریت ریسک هوشمندانه، میتواند به شما در اتخاذ تصمیمات معاملاتی بهتر و کسب نتایج مطلوبتر کمک کند. به خاطر داشته باشید که موفقیت در ترید، نیازمند دانش، صبر و تمرین مداوم است. همیشه بهروز باشید، بازار را رصد کنید و ابزارهای مناسب را با توجه به شرایط بازار و اهداف خود بهکار گیرید.

دیدگاهتان را بنویسید