منظور از فیوچرز و معاملات اهرم دار در ارز دیجیتال چیست؟

آنچه در این مقاله می خوانید:

در سالهای اخیر، بازار ارزهای دیجیتال رشد چشمگیری داشته و فرصتهای جدیدی را برای سرمایهگذاری و کسب سود ایجاد کرده است. یکی از ابزارهای مهمی که معاملهگران حرفهای برای افزایش سود و مدیریت داراییهای خود از آن استفاده میکنند، معاملات فیوچرز (آتی) و معاملات اهرمدار است. این ابزارها به کاربران امکان میدهند تا با پیشبینی تغییرات قیمت، حتی در بازارهای نزولی نیز سود کسب کنند.

اما معاملات فیوچرز و استفاده از اهرمها علاوه بر فرصت، خطرات و پیچیدگیهای خاص خود را نیز دارند که برای موفقیت در این معاملات، نیاز به درک کامل از سازوکار آنها ضروری است. در این مقاله از سایت توبیت فارسی، قصد داریم مفهوم فیوچرز و معاملات اهرمدار را به زبانی ساده توضیح دهیم، نحوه استفاده از این ابزارها را بررسی کنیم و نکات و توصیههایی برای مدیریت ریسک و بهرهبرداری بهتر از این روشها ارائه دهیم.

مفاهیم فیوچرز و معاملات اهرمدار

فیوچرز و معاملات اهرمدار ابزارهایی هستند که به معاملهگران امکان میدهند سود خود را در شرایط مختلف بازار افزایش دهند. این دو مفهوم در ابتدا به بازارهای سنتی و کالاها مربوط میشدند، اما اکنون به دلیل افزایش علاقه به ارزهای دیجیتال، به این بازار نیز وارد شدهاند و جایگاه ویژهای در استراتژیهای معاملاتی پیدا کردهاند.

فیوچرز (معاملات آتی) قراردادی است که به معاملهگران اجازه میدهد داراییای را در تاریخ مشخص و با قیمتی معین خریداری یا بفروشند، بدون اینکه نیاز به مالکیت فعلی آن داشته باشند. این قراردادها برای معاملهگران جذاب هستند، زیرا آنها میتوانند از تغییرات قیمت بدون نیاز به نگهداری مستقیم دارایی بهرهمند شوند. در واقع، معاملهگر میتواند بر اساس پیشبینی صعود یا نزول قیمت یک دارایی در آینده سود کسب کند.

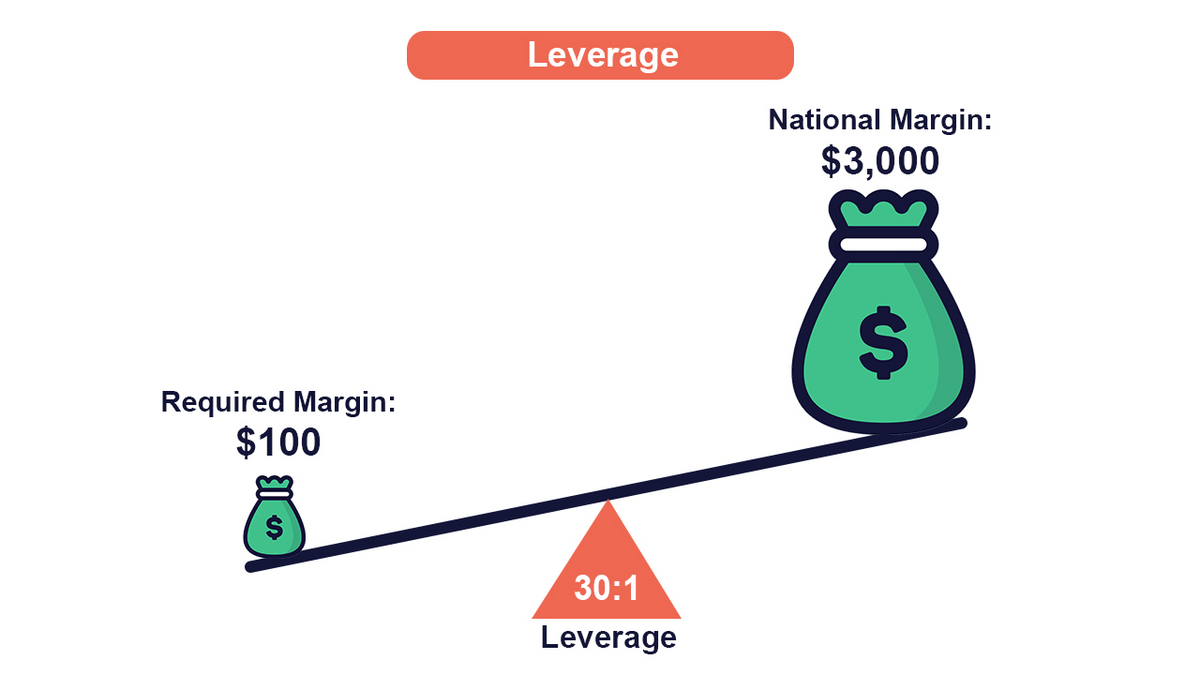

معاملات اهرمدار (Leverage)، به معاملهگران اجازه میدهد با استفاده از اعتبار مالی صرافی یا بروکر، حجم معامله خود را چند برابر کنند. این به معنای آن است که معاملهگر میتواند با مقدار سرمایه کم، معاملهای با ارزش بزرگتر انجام دهد و در صورت پیشبینی صحیح، سود بیشتری کسب کند. اما این اهرم میتواند همانطور که سود را افزایش میدهد، زیان را نیز بزرگ کند و ریسکهای بالایی به همراه دارد.

جهت ورود و ثبت نام در صرافی توبیت کلیک کنیداهمیت فیوچرز و اهرم برای معاملهگران

اهمیت فیوچرز و اهرم برای معاملهگران در این است که با استفاده از این ابزارها میتوانند از فرصتهای بیشتری در بازار استفاده کنند، حتی در شرایط نزولی یا بازارهای بدون روند. این ابزارها امکان انعطافپذیری بیشتری در معاملات فراهم میکنند و به ویژه برای معاملهگرانی که به دنبال سود سریع و افزایش بازدهی سرمایه خود هستند، کاربرد زیادی دارند. با این حال، استفاده موفق از معاملات اهرمدار و فیوچرز نیازمند تجربه، تحلیل دقیق و مدیریت ریسک موثر است تا از زیانهای بزرگ جلوگیری شود.

فیوچرز (معاملات آتی) در ارز دیجیتال چیست

فیوچرز (معاملات آتی) در ارز دیجیتال یک ابزار معاملاتی پیشرفته است که به معاملهگران امکان میدهد یک ارز دیجیتال را در آینده با قیمتی تعیینشده معامله کنند، بدون اینکه نیاز به مالکیت واقعی آن ارز در لحظه معامله داشته باشند. این معاملات به معاملهگران اجازه میدهد تا از تغییرات قیمتی ارزهای دیجیتال در آینده بهرهمند شوند و سود کسب کنند، حتی اگر ارزش دارایی افزایش یا کاهش یابد.

در معاملات فیوچرز ارز دیجیتال، دو طرف معامله توافق میکنند که در تاریخی مشخص، یک ارز دیجیتال خاص را با قیمتی معین بخرند یا بفروشند. این معاملات در صرافیهای ارز دیجیتال و پلتفرمهای معاملاتی مانند Binance Futures و BitMEX انجام میشود و معمولاً شامل ارزهای دیجیتال معروفی مانند بیتکوین، اتریوم و دیگر آلت کوینها است. معاملهگر میتواند قرارداد فیوچرز خرید (long) یا فروش (short) باز کند و به این ترتیب از پیشبینی صعود یا نزول قیمت سود کند.

یکی از ویژگیهای برجسته فیوچرز، امکان انجام معاملات با اهرم است که به معاملهگر اجازه میدهد با اعتبار بیشتری نسبت به سرمایه خود، وارد معامله شود. البته این ویژگی ریسک زیادی نیز به همراه دارد و ممکن است زیانها را نیز افزایش دهد.

معاملات فیوچرز در ارز دیجیتال به معاملهگران کمک میکند تا از نوسانات بالای این بازار بهرهمند شوند، بدون اینکه نیاز به مالکیت مستقیم ارز داشته باشند. این ویژگی به ویژه برای معاملهگرانی که قصد کسب سود در هر دو حالت صعودی و نزولی بازار را دارند، جذاب است. البته به دلیل ریسکهای بالای این معاملات، نیاز به تحلیل و مدیریت ریسک دقیق نیز بسیار ضروری است.

تعریف قراردادهای فیوچرز و نحوه کارکرد آنها در بازار ارزهای دیجیتال

قراردادهای فیوچرز (آتی) در بازار ارزهای دیجیتال، توافقی میان دو طرف برای خرید یا فروش یک دارایی (در اینجا ارز دیجیتال) با قیمت مشخص و در یک تاریخ از پیش تعیینشده در آینده است. این قراردادها به معاملهگران اجازه میدهند تا بدون نیاز به مالکیت واقعی دارایی، از نوسانات قیمت آن در آینده سود ببرند.

نحوه کارکرد قراردادهای فیوچرز در ارزهای دیجیتال به این صورت است که دو نوع موقعیت معاملاتی وجود دارد که معاملهگران میتوانند اتخاذ کنند. پوزیشن لانگ (Long Position) حالتی است که در آن معاملهگر قرارداد فیوچرز را برای خرید ارز دیجیتال در آینده با قیمتی از پیش تعیینشده باز میکند، به امید اینکه قیمت دارایی افزایش یابد. اگر قیمت افزایش یابد، معاملهگر با فروش در قیمت بالاتر سود خواهد کرد. در مقابل، پوزیشن شورت (Short Position) قراردادی است که معاملهگر در آن برای فروش ارز دیجیتال با قیمتی معین در آینده پیشبینی کاهش قیمت را دارد. اگر قیمت کاهش یابد، معاملهگر میتواند ارز را با قیمت پایینتری بخرد و سود کند.

قراردادهای فیوچرز در ارز دیجیتال چند ویژگی کلیدی دارند. اولاً، نیازی به مالکیت واقعی دارایی در این نوع قراردادها نیست و معاملهگر تنها بر اساس قیمت آینده آن معامله میکند. ثانیاً، یکی از جذابیتهای قراردادهای فیوچرز امکان استفاده از اهرم (Leverage) است که به معاملهگران اجازه میدهد با مقدار بیشتری از سرمایه خود وارد معامله شوند و سود بیشتری کسب کنند. با این حال، استفاده از اهرم میتواند ریسک زیان را نیز چند برابر کند. علاوه بر این، برخی از قراردادهای فیوچرز دارای تاریخ انقضا هستند و باید تا آن تاریخ به اتمام برسند؛ اما نوع دیگری از قراردادهای فیوچرز به نام فیوچرز دائمی (Perpetual Futures) وجود دارند که بدون تاریخ انقضا بوده و بهطور پیوسته تمدید میشوند.

در معاملات فیوچرز، معاملهگران بر اساس تحلیل و پیشبینی خود از آینده بازار، پوزیشن لانگ یا شورت باز میکنند. اگر پیشبینی درست باشد، میتوانند از نوسانات بازار سود کسب کنند. این نوع معاملات به دلیل ریسک بالا و نیاز به دانش تحلیل تکنیکال و فاندامنتال، بیشتر برای معاملهگران حرفهای مناسب است. به طور کلی، قراردادهای فیوچرز در ارزهای دیجیتال به معاملهگران امکان میدهند تا بدون نیاز به مالکیت مستقیم ارز، در هر دو شرایط صعودی و نزولی از بازار سود ببرند.

اهمیت فیوچرز برای سرمایهگذاری در بازارهای صعودی و نزولی

معاملات فیوچرز در ارزهای دیجیتال به معاملهگران این امکان را میدهد که از نوسانات قیمت، حتی در شرایط نزولی بازار، سود کسب کنند و بههمین دلیل نقش مهمی در استراتژیهای سرمایهگذاری دارند. در بازارهای صعودی، معاملهگران با باز کردن پوزیشن لانگ (خرید) میتوانند از افزایش قیمت بهرهمند شوند؛ به این معنی که اگر ارزش ارز دیجیتال افزایش یابد، سود قابلتوجهی کسب خواهند کرد.

در مقابل، یکی از ویژگیهای جذاب فیوچرز امکان کسب سود در بازارهای نزولی است. در این حالت، معاملهگر با باز کردن پوزیشن شورت (فروش) روی داراییای که انتظار کاهش قیمت آن را دارد، میتواند از نزول بازار سود ببرد. این انعطافپذیری بهخصوص در بازارهای پرنوسان ارز دیجیتال ارزشمند است و فیوچرز را به ابزاری مفید برای مدیریت ریسک و بهرهبرداری از نوسانات تبدیل کرده است.

علاوه بر این، معاملات فیوچرز به معاملهگران اجازه میدهد با استفاده از اهرم (Leverage) با سرمایهگذاری کمتر، سود بیشتری کسب کنند. این قابلیت موجب میشود سرمایهگذاران بتوانند در هر دو جهت بازار با نقدینگی کمتری فعالیت کرده و از بازدهی بالاتری برخوردار شوند. با این حال، اهرم ریسک بالایی نیز دارد و ممکن است منجر به ضررهای بزرگی شود.

در مجموع، معاملات فیوچرز ابزاری حیاتی برای معاملهگران حرفهای هستند که میخواهند از فرصتهای سرمایهگذاری در شرایط متنوع بازار بهرهمند شوند و با مدیریت ریسک مناسب، سود خود را به حداکثر برسانند.

تفاوتهای معاملات فیوچرز و معاملات اسپات (نقدی)

معاملات فیوچرز و معاملات اسپات (نقدی) دو نوع از روشهای متداول معامله در بازار ارزهای دیجیتال هستند که تفاوتهای اساسی در ساختار و اهداف دارند. یکی از اصلیترین تفاوتها در مالکیت دارایی است. در معاملات اسپات، معاملهگر بلافاصله پس از خرید، مالک واقعی دارایی میشود. برای مثال، اگر بیتکوین در بازار اسپات خریداری شود، کاربر مالک آن بیتکوین خواهد بود و میتواند آن را نگهداری کند یا به کیف پول خود منتقل کند. اما در معاملات فیوچرز، معاملهگر مالک واقعی دارایی نیست و تنها بر سر قیمت آینده آن دارایی قرارداد میبندد. هدف از این معاملات، پیشبینی قیمت آینده و کسب سود از نوسانات قیمت است، بدون نیاز به نگهداری و مالکیت واقعی ارز.

یکی دیگر از تفاوتهای کلیدی، تاریخ تسویه معامله است. در معاملات اسپات، تراکنش بلافاصله پس از تایید کامل میشود و دارایی به کیف پول کاربر منتقل میشود. اما در معاملات فیوچرز، تاریخ تسویه مشخصی وجود دارد که در آن قرارداد به پایان میرسد و طرفین بر اساس قیمت توافقشده در قرارداد تسویه میکنند. البته برخی از قراردادهای فیوچرز مانند فیوچرز دائمی تاریخ انقضا ندارند و به صورت پیوسته تمدید میشوند.

اهرم و ریسک نیز از دیگر تفاوتهای این دو نوع معامله است. در بازار اسپات، معاملهگر تنها میتواند با دارایی واقعی خود معامله کند و از اهرم استفاده نمیکند، به همین دلیل ریسک ضرر محدود به مقدار سرمایه اولیه او است. اما در معاملات فیوچرز، معاملهگران میتوانند از اهرم (Leverage) استفاده کنند، که این امر میتواند سود معاملات را افزایش دهد اما به همان میزان نیز ریسک ضرر را بیشتر میکند.

هدف از معامله نیز در این دو نوع متفاوت است. معاملات اسپات عمدتاً برای خرید و فروش و نگهداری دارایی به عنوان سرمایهگذاری بلندمدت در نظر گرفته شدهاند. در حالی که معاملات فیوچرز برای کسب سود از نوسانات کوتاهمدت طراحی شدهاند و معاملهگران میتوانند هم از افزایش قیمت (پوزیشن لانگ) و هم از کاهش قیمت (پوزیشن شورت) سود ببرند.

در نهایت، محاسبه سود و زیان نیز متفاوت است. در معاملات اسپات، سود و زیان بر اساس تفاوت قیمت خرید و فروش واقعی دارایی محاسبه میشود، در حالی که در معاملات فیوچرز سود و زیان بر اساس قرارداد آتی و بسته به پیشبینی دقیق حرکت قیمت محاسبه میشود. به دلیل استفاده از اهرم، سود و زیان در معاملات فیوچرز میتواند چند برابر سرمایه اولیه معاملهگر باشد.

در کل، معاملات اسپات گزینهای ساده و مناسب برای سرمایهگذاری و نگهداری مستقیم دارایی هستند، در حالی که معاملات فیوچرز با امکان استفاده از اهرم، برای معاملهگرانی مناسب هستند که به دنبال کسب سود سریع از نوسانات بازار بوده و تجربه کافی در مدیریت ریسک دارند.

در بازار ارزهای دیجیتال، قراردادهای فیوچرز به دو نوع اصلی تقسیم میشوند: فیوچرز استاندارد و فیوچرز دائمی (Perpetual Futures). هرکدام از این قراردادها ویژگیهای خاص خود را دارند که آنها را برای انواع مختلفی از استراتژیهای معاملاتی مناسب میسازد.

انواع قراردادهای فیوچرز

فیوچرز استاندارد

فیوچرز استاندارد نوعی قرارداد است که دارای تاریخ انقضا مشخصی است. در این قراردادها، معاملهگران توافق میکنند که در تاریخی معین، یک ارز دیجیتال را با قیمتی از پیش تعیینشده بخرند یا بفروشند. در تاریخ انقضا، قرارداد بهطور خودکار بسته میشود و طرفین بر اساس قیمت قرارداد، تسویهحساب میکنند. این نوع فیوچرز بیشتر در بورسهای سنتی و برخی صرافیهای ارز دیجیتال رایج است و برای معاملهگرانی که بر اساس تحلیل بلندمدت معامله میکنند، مناسب است. به دلیل تاریخ انقضا، قیمت فیوچرز استاندارد میتواند بهتدریج به قیمت نقدی نزدیک شود.

فیوچرز دائمی (Perpetual Futures)

فیوچرز دائمی، برخلاف فیوچرز استاندارد، تاریخ انقضا ندارد و بهطور مداوم ادامه پیدا میکند. در این نوع قرارداد، معاملهگران میتوانند بدون محدودیت زمانی، پوزیشنهای خرید یا فروش خود را نگه دارند. برای ثابت نگه داشتن قیمت قرارداد دائمی در سطحی نزدیک به قیمت بازار نقدی، مکانیسمی به نام “کارمزد تأمین مالی” (Funding Rate) اعمال میشود. این کارمزد بهصورت دورهای بین طرفین معامله (خریداران و فروشندگان) مبادله میشود و میزان آن بر اساس تفاوت قیمت قرارداد دائمی و قیمت نقدی تعیین میشود. در صورتیکه قیمت قرارداد از قیمت نقدی بیشتر باشد، خریداران به فروشندگان کارمزد پرداخت میکنند، و برعکس.

تفاوتهای اصلی میان فیوچرز استاندارد و دائمی

تفاوتهای اصلی میان فیوچرز استاندارد و دائمی در تاریخ انقضا و مکانیسم تثبیت قیمت آنها است. فیوچرز استاندارد تاریخ مشخصی دارد و در آن تاریخ به پایان میرسد، اما فیوچرز دائمی میتواند بهطور نامحدود ادامه یابد و با کارمزد تأمین مالی قیمتش به قیمت نقدی نزدیک شود. به دلیل انعطافپذیری بیشتر و نداشتن تاریخ انقضا، فیوچرز دائمی بیشتر مورد استقبال معاملهگران ارزهای دیجیتال قرار میگیرد.

تعریف اهرم و نحوه استفاده از آن در معاملات

اهرم (Leverage) در معاملات ارز دیجیتال به ابزاری اشاره دارد که به معاملهگران این امکان را میدهد تا با استفاده از اعتبار بیشتر از سرمایه خود، حجم معامله را افزایش دهند. اهرم بهعنوان ضریب سرمایه اولیه عمل میکند و میتواند سودهای احتمالی را بزرگتر کند، اما همزمان، ریسک و زیان احتمالی را نیز چند برابر میکند.

در معاملات اهرمدار، معاملهگر میتواند با وامگیری از صرافی یا بروکر، سرمایه اولیه خود را چند برابر کند و معاملهای بزرگتر از موجودی واقعی خود انجام دهد. برای مثال، اگر یک معاملهگر بخواهد از اهرم ۱۰ برابر استفاده کند و تنها ۱۰۰ دلار سرمایه داشته باشد، میتواند معاملهای به ارزش ۱۰۰۰ دلار باز کند. صرافی یا بروکر این اعتبار اضافی را در اختیار معاملهگر قرار میدهد، اما اگر معامله برخلاف پیشبینی عمل کند، زیان معاملهگر نیز به همان میزان بزرگتر خواهد شد.

مثالهایی از نحوه عملکرد اهرمها در افزایش سود و ریسک

فرض کنید یک معاملهگر با ۱۰۰ دلار وارد یک معامله بیتکوین شود و از اهرم ۵ استفاده کند. این بدان معناست که وی به جای معامله با ۱۰۰ دلار، درواقع با ۵۰۰ دلار معامله میکند. اگر قیمت بیتکوین ۲ درصد افزایش یابد، سود او به جای ۲ دلار (در صورت عدم استفاده از اهرم)، ۱۰ دلار خواهد بود. اما اگر قیمت بیتکوین ۲ درصد کاهش یابد، زیان او نیز به همان میزان افزایش مییابد و به جای ۲ دلار، ۱۰ دلار ضرر خواهد کرد.

این مثال نشان میدهد که اهرم چگونه میتواند سودها را بزرگتر کند، اما همزمان ریسک زیان را نیز افزایش دهد. به همین دلیل، استفاده از اهرم نیاز به مدیریت دقیق و آگاهی از خطرات آن دارد.

مزایا و معایب استفاده از اهرم

مزایا:

– افزایش سود بالقوه: با اهرم، معاملهگران میتوانند با سرمایه کم، سودهای بیشتری به دست آورند.

– انعطافپذیری بیشتر: اهرم امکان معاملات بزرگتر را بدون نیاز به افزایش سرمایه اولیه فراهم میکند.

– کسب سود از نوسانات کوچک: با استفاده از اهرم، معاملهگران میتوانند حتی از تغییرات کوچک قیمت نیز سود کسب کنند، که برای معاملات کوتاهمدت مفید است.

معایب:

– افزایش ریسک و زیان احتمالی: همانطور که اهرم سود را چند برابر میکند، زیان را نیز بزرگ میکند و ممکن است منجر به از دست دادن سرمایه شود.

– فشارهای روانی و استرس بالا: معاملات اهرمدار میتواند منجر به نوسانات مالی زیاد و ایجاد فشارهای روانی شود.

– نیاز به دانش و مهارت بیشتر: اهرم برای معاملهگران باتجربه مناسبتر است، و معاملهگران تازهکار ممکن است به دلیل عدم آگاهی، در استفاده از آن زیان ببینند.

استفاده از اهرم در معاملات ارز دیجیتال ابزاری است که باید با دقت و مدیریت صحیح استفاده شود تا از خطرات آن در عین بهرهمندی از مزایای آن جلوگیری شود. معاملهگران باید قبل از استفاده از اهرم، به دقت ریسکهای آن را درک کنند و از ابزارهای مدیریت ریسک مانند حد ضرر (Stop Loss) استفاده کنند.

نحوه کارکرد معاملات اهرمدار

معاملات اهرمدار به معاملهگران این امکان را میدهند که با استفاده از سرمایهای بزرگتر از موجودی خود، وارد بازار شوند و معاملات بیشتری انجام دهند. مکانیزم معاملات اهرمدار به این صورت است که صرافی یا بروکر به معاملهگر اعتبار بیشتری نسبت به سرمایه واقعی او اعطا میکند. به این ترتیب، اگر معاملهگر مثلاً ۱۰۰ دلار سرمایه داشته باشد و از اهرم ۱۰ برابری استفاده کند، میتواند با ۱۰۰۰ دلار معامله کند. صرافی به عنوان تضمین، مقداری از سرمایه معاملهگر (که به آن مارجین میگویند) را به امانت میگیرد و اگر معامله در جهت پیشبینی معاملهگر حرکت نکند، صرافی بهطور خودکار معامله را با زیان میبندد تا از مارجین معاملهگر محافظت کند.

فرآیند معاملات اهرمدار از این نظر که معاملهگر میتواند با سرمایهای بیشتر از موجودی خود در بازار فعالیت کند، جذاب است. با این حال، زیان نیز به همان نسبت افزایش مییابد و ممکن است در صورت عدم مدیریت ریسک، تمام سرمایه اولیه معاملهگر از دست برود.

کاهش ریسکهای معاملات اهرمدار

برای کاهش ریسکهای معاملات اهرمدار، استفاده از ابزارهای مدیریت ریسک اهمیت زیادی دارد. دو ابزار رایج در این زمینه عبارتند از حد سود (Take Profit) و حد ضرر (Stop Loss).

– حد سود (Take Profit): این ابزار به معاملهگر کمک میکند که به محض رسیدن به سود مشخصی، معامله را بهصورت خودکار ببندد. به این ترتیب، معاملهگر از سود خود مطمئن میشود و از احتمال برگشت بازار و از دست دادن سود جلوگیری میکند. برای مثال، اگر معاملهگر به دنبال کسب سود ۵ درصدی است، میتواند این مقدار را بهعنوان حد سود تعیین کند تا بهمحض رسیدن به آن، سیستم معامله را ببندد.

– حد ضرر (Stop Loss): حد ضرر به معاملهگر کمک میکند که در صورت حرکت منفی قیمت، معامله بهصورت خودکار با زیان مشخصی بسته شود. این ابزار برای جلوگیری از زیانهای بیشتر و حفظ سرمایه مهم است. برای مثال، اگر معاملهگر برای خود حد ضرر ۳ درصد تعیین کند، در صورت رسیدن قیمت به آن سطح، سیستم معامله را متوقف و زیان را محدود میکند.

به این ترتیب، ابزارهای مدیریت ریسک در معاملات اهرمدار نقش حیاتی دارند و به معاملهگران کمک میکنند که از زیانهای ناخواسته جلوگیری کنند و سود خود را تثبیت کنند. استفاده از این ابزارها، همراه با آگاهی کافی از ریسکهای اهرم و تحلیل دقیق بازار، از جمله موارد ضروری برای موفقیت در معاملات اهرمدار است.

جهت ورود و ثبت نام در صرافی توبیت کلیک کنیدخطرات و ریسکهای معاملات اهرمدار

معاملات اهرمدار به دلیل نوسانات بالای بازار ارزهای دیجیتال، خطرات و ریسکهای قابلتوجهی برای معاملهگران به همراه دارند. یکی از بزرگترین خطرات معاملات اهرمدار این است که همانطور که اهرم میتواند سود معامله را چند برابر کند، زیانها را نیز بزرگتر میکند. در بازار ارزهای دیجیتال که به نوسانات شدید معروف است، حتی تغییرات کوچک قیمت میتواند منجر به زیانهای بزرگ برای معاملهگران اهرمی شود. برای مثال، اگر معاملهگری از اهرم ۱۰ برابری استفاده کند و بازار تنها ۱۰ درصد برخلاف پیشبینی او حرکت کند، سرمایه او بهطور کامل از دست میرود. به همین دلیل، معاملات اهرمدار نیازمند دانش و تجربه کافی در زمینه تحلیل و مدیریت ریسک هستند.

اهمیت درک دقیق ابزارها و تحلیلها برای موفقیت در معاملات اهرمدار بسیار زیاد است. معاملهگران باید قبل از ورود به معاملات، با ابزارهای معاملاتی، مانند حد سود (Take Profit) و حد ضرر (Stop Loss)، آشنا باشند و بتوانند از این ابزارها به درستی برای کنترل زیان استفاده کنند. تحلیل تکنیکال و فاندامنتال نیز برای معاملهگران اهرمی بسیار مهم است، زیرا هرگونه پیشبینی اشتباه میتواند منجر به زیان سنگینی شود. درک دقیق از بازار و داشتن استراتژی معاملاتی روشن، برای موفقیت در معاملات اهرمدار حیاتی است.

مدیریت سرمایه و مدیریت احساسات دو عنصر کلیدی دیگر در معاملات اهرمی هستند. معاملهگران باید توجه داشته باشند که هر معامله با اهرم میتواند زیان بزرگی به همراه داشته باشد و به همین دلیل مدیریت سرمایه و تعیین میزان ریسک مجاز برای هر معامله بسیار مهم است. تقسیم سرمایه به معاملات کوچکتر و تعیین محدودیت ریسک برای هر معامله میتواند از زیانهای بزرگ جلوگیری کند. علاوه بر این، مدیریت احساسات نقش مهمی در معاملات اهرمدار دارد. در این نوع معاملات، نوسانات بالا و زیانهای احتمالی میتوانند منجر به استرس و تصمیمات احساسی شوند. معاملهگران باید یاد بگیرند که احساسات خود را کنترل کنند و بر اساس تحلیلها و استراتژیهای مشخص، تصمیمگیری کنند.

در مجموع، معاملات اهرمدار ریسکهای بالایی دارند و تنها برای معاملهگرانی مناسب هستند که تجربه کافی و استراتژی مناسبی برای مدیریت سرمایه و کنترل احساسات خود دارند.

استراتژیهای معاملاتی در فیوچرز و معاملات اهرمدار

در معاملات فیوچرز و اهرمدار، استراتژیهای معاملاتی نقش کلیدی در موفقیت و مدیریت ریسک دارند. این استراتژیها به معاملهگران کمک میکنند تا بر اساس نوسانات و روندهای بازار تصمیمهای بهتری بگیرند و با کاهش ریسک، سود خود را به حداکثر برسانند. در اینجا به برخی از استراتژیهای متداول در این حوزه میپردازیم:

اسکالپینگ (Scalping)

اسکالپینگ یکی از استراتژیهای معاملاتی کوتاهمدت است که در آن معاملهگران به دنبال کسب سودهای کوچک از نوسانات جزئی قیمت هستند. این استراتژی نیازمند تصمیمگیری سریع و اجرای معاملات با حجم بالا در فواصل زمانی کوتاه است. معاملهگران اسکالپر در فیوچرز و معاملات اهرمدار معمولاً از اهرم بالا استفاده میکنند تا با سرمایه کم، سود بیشتری از تغییرات کوچک قیمت به دست آورند. این استراتژی برای معاملهگرانی مناسب است که تجربه کافی دارند و میتوانند به سرعت بازار را تحلیل کنند، زیرا هر تصمیم نادرست میتواند زیان زیادی به همراه داشته باشد.

سوئینگ تریدینگ (Swing Trading)

در این استراتژی، معاملهگر بر اساس نوسانات میانمدت بازار، به دنبال سود گرفتن از روندهای صعودی یا نزولی قیمت است. برخلاف اسکالپینگ، در سوئینگ تریدینگ معاملهگر چندین روز یا هفته در پوزیشن خود باقی میماند تا از تغییرات بزرگتر قیمت سود ببرد. این استراتژی نیازمند تحلیل تکنیکال و فاندامنتال است تا بتوان نقاط ورود و خروج مناسب را شناسایی کرد. معاملهگران سوئینگ نیز ممکن است از اهرم متوسط استفاده کنند تا سود خود را افزایش دهند.

معامله در بازار نزولی (Short Selling)

یکی از ویژگیهای معاملات فیوچرز و اهرمدار، امکان کسب سود در بازارهای نزولی است. در این استراتژی، معاملهگر با باز کردن پوزیشن شورت (فروش)، از کاهش قیمتها سود میبرد. این استراتژی به تحلیل تکنیکال و درک صحیح از روندهای نزولی نیاز دارد و معاملهگران باید زمان مناسب برای خروج از بازار را به خوبی بشناسند، زیرا در صورت تغییر روند بازار، زیان زیادی متحمل میشوند.

اهمیت تحلیل تکنیکال و فاندامنتال در تصمیمگیریهای معاملاتی

در استراتژیهای فیوچرز و معاملات اهرمدار، تحلیل تکنیکال و فاندامنتال نقشی حیاتی دارند. تحلیل تکنیکال به معاملهگران کمک میکند تا با استفاده از الگوها و اندیکاتورها، روندها و سطوح قیمت مهم را شناسایی کنند و نقاط ورود و خروج مناسب را پیدا کنند. این نوع تحلیل برای معاملات کوتاهمدت و میانمدت بسیار کارآمد است. از سوی دیگر، تحلیل فاندامنتال به معاملهگران کمک میکند تا با بررسی عوامل اقتصادی، اخبار و رویدادهای کلان، به درک بهتری از ارزش و پتانسیل بلندمدت یک دارایی برسند. این نوع تحلیل برای معاملهگرانی که به دنبال استراتژیهای میانمدت و بلندمدت هستند اهمیت زیادی دارد.

در مجموع، انتخاب استراتژی مناسب و استفاده از تحلیلهای تکنیکال و فاندامنتال میتواند به معاملهگران کمک کند تا تصمیمات بهتری بگیرند و با کاهش ریسک، سود خود را افزایش دهند. معاملهگران باید استراتژی خود را بر اساس میزان تجربه، تحمل ریسک و اهداف مالی خود انتخاب کنند و به مدیریت ریسک و احساسات خود نیز توجه ویژهای داشته باشند.

نکات و توصیههای ایمنی برای معاملات اهرمدار

معاملات اهرمدار به دلیل پتانسیل بالای سود و همچنین ریسک بالای زیان، نیازمند رعایت نکات و توصیههای ایمنی است تا معاملهگران بتوانند با آرامش و مدیریت ریسک بهتری وارد این بازار شوند. برای معاملهگران تازهکار، توصیه میشود که با اهرمهای پایین شروع کنند. اهرم بالا میتواند سودهای بزرگی ایجاد کند، اما همزمان ریسک زیانهای سنگین را نیز افزایش میدهد. شروع با اهرمهای پایینتر به معاملهگران کمک میکند که ابتدا با نحوه کار اهرم آشنا شوند و مدیریت ریسک را بهتر درک کنند.

تعیین میزان سرمایهای که قابل از دست دادن است، از دیگر نکات مهم در معاملات اهرمدار است. معاملهگران باید تنها بخشی از سرمایه خود را در معاملات اهرمدار استفاده کنند که در صورت زیان، تأثیری بر وضعیت مالی آنها نگذارد. استفاده از ابزارهای مدیریت ریسک مانند حد ضرر (Stop Loss) و حد سود (Take Profit) نیز میتواند به معاملهگران کمک کند تا زیانهای احتمالی را محدود کرده و سود را در نقطه مورد نظر تثبیت کنند. حد ضرر بهویژه برای معاملات اهرمدار حیاتی است، زیرا میتواند جلوی زیانهای بزرگ را بگیرد و معامله را بهصورت خودکار ببندد.

یکی دیگر از راههای آشنایی با نحوه عملکرد اهرمها، تمرین در حسابهای آزمایشی (Demo Account) است. این حسابها به معاملهگران تازهکار کمک میکنند تا بدون ریسک مالی، تجربه کسب کرده و استراتژیهای خود را بهبود بخشند. علاوه بر این، داشتن یک برنامه معاملاتی روشن که شامل اهداف سود، محدودیتهای زیان و زمانهای مشخصی برای خروج از معامله باشد، به معاملهگران کمک میکند که در شرایط نوسانی بازار بهتر عمل کنند. معاملات اهرمدار میتوانند احساساتی مانند ترس و طمع را برانگیزند، به همین دلیل کنترل احساسات و پایبندی به استراتژی و تحلیلهای از پیش تعیینشده ضروری است.

در نهایت، رعایت قوانین مدیریت سرمایه در معاملات اهرمدار اهمیت زیادی دارد. معاملهگران باید در هر معامله، تنها درصدی از کل سرمایه خود را به خطر بیندازند. این کار از زیانهای کلان جلوگیری کرده و به سرمایهگذار امکان میدهد که در صورت زیانهای کوچک، همچنان به فعالیت خود ادامه دهد. به طور کلی، معاملات اهرمدار ابزاری قدرتمند برای کسب سود هستند اما برای موفقیت در آنها باید با دقت، تجربه و مدیریت ریسک کامل وارد بازار شد. معاملهگران تازهکار باید این نکات ایمنی را رعایت کنند و تا زمان کسب تجربه کافی، با اهرمهای پایین و استراتژیهای مدیریت ریسک مناسب کار کنند.

تفاوتهای معاملات فیوچرز در بازارهای سنتی و ارز دیجیتال

معاملات فیوچرز در بازارهای سنتی و بازار ارزهای دیجیتال از لحاظ ساختار، ریسک و سودآوری تفاوتهایی دارند که در ادامه به آنها میپردازیم. در بازارهای سنتی، معاملات فیوچرز بیشتر بر روی داراییهای فیزیکی مانند نفت، طلا، یا کالاهای کشاورزی و همچنین شاخصهای مالی انجام میشود. این قراردادها در بورسهای رسمی و معتبر مانند بورس کالای شیکاگو (CME) انجام میشوند که تحت نظارت سازمانهای مالی و مقررات سختگیرانه هستند. در مقابل، فیوچرز در بازار ارزهای دیجیتال روی داراییهای دیجیتال مانند بیتکوین، اتریوم و دیگر ارزهای دیجیتال انجام میشود و بهطور عمده در صرافیهای ارز دیجیتال مانند بایننس و BitMEX معامله میشوند که مقررات کمتری نسبت به بازارهای سنتی دارند.

یکی از تفاوتهای کلیدی میان این دو بازار، میزان ریسک و سودآوری آنهاست. بازار ارزهای دیجیتال به دلیل نوسانات شدید قیمت داراییها، ریسک و سودآوری بالاتری نسبت به بازارهای سنتی دارد. این نوسانات به معاملهگران امکان میدهد که سودهای قابلتوجهی به دست آورند، اما به همان میزان خطر زیانهای بزرگ نیز وجود دارد. در مقابل، بازارهای سنتی از ثبات بیشتری برخوردارند و نوسانات قیمت داراییها کمتر است، بنابراین معاملهگران با ریسک کمتری مواجهاند، اما پتانسیل سودآوری نیز محدودتر است.

اهرمها در معاملات فیوچرز بازار ارز دیجیتال نیز بالاتر از بازارهای سنتی است و معاملهگران میتوانند با اهرمهایی تا ۱۰۰ برابر در برخی صرافیها معامله کنند. این ویژگی به معاملهگران امکان میدهد با سرمایه اولیه کمتر، معاملات بزرگتری انجام دهند. اما اهرمهای بالا همچنین ریسک زیان را به شدت افزایش میدهند و ممکن است سرمایه معاملهگران در مدت کوتاهی از بین برود. در بازارهای سنتی، اهرمها معمولاً محدودتر هستند و برای جلوگیری از زیانهای سنگین معاملهگران، مقررات بیشتری وضع شده است.

تفاوت دیگر در دسترسی و ساعات معاملاتی است. بازارهای سنتی فیوچرز معمولاً ساعات معاملاتی مشخصی دارند و در روزهای تعطیل فعالیت نمیکنند، اما معاملات فیوچرز در بازار ارز دیجیتال بهصورت ۲۴ ساعته و هفت روز هفته انجام میشود، که به معاملهگران امکان میدهد در هر زمان وارد معامله شوند و از نوسانات قیمتی استفاده کنند.

در مجموع، فیوچرز ارزهای دیجیتال به دلیل نوسانات بالا، اهرمهای بیشتر، و دسترسی ۲۴ ساعته، فرصتهای سودآوری زیادی را ارائه میدهد، اما ریسکهای بیشتری نیز به همراه دارد. در مقابل، فیوچرز بازارهای سنتی از لحاظ نوسانات و اهرم محدودتر است و بیشتر برای سرمایهگذارانی مناسب است که به دنبال سودآوری پایدار با ریسک کمتری هستند.

سخن پایانی

در پایان، میتوان گفت که معاملات فیوچرز و اهرمدار، ابزارهایی قدرتمند برای کسب سود در بازارهای مالی و ارز دیجیتال هستند؛ اما به همان اندازه نیز ریسک بالایی دارند. این ابزارها به معاملهگران امکان میدهند تا با استفاده از تحلیل و استراتژیهای دقیق، سود خود را در شرایط صعودی و نزولی بازار افزایش دهند. با این حال، استفاده از اهرم و فیوچرز نیازمند دقت، آگاهی و مدیریت ریسک است، چرا که هر اشتباهی میتواند منجر به زیانهای سنگینی شود.

به معاملهگران تازهکار توصیه میشود تا از اهرمهای پایین شروع کنند و قبل از ورود به معاملات واقعی، با حسابهای آزمایشی تمرین کنند تا با نحوه عملکرد این ابزارها و تأثیر آنها بر سود و زیان آشنا شوند. استفاده از ابزارهای مدیریت ریسک مانند حد ضرر و حد سود نیز برای حفاظت از سرمایه و کنترل ضررها ضروری است. برای موفقیت در این بازارها، آگاهی و آموزش نقش اساسی دارد؛ معاملهگران باید با اصول تحلیل تکنیکال و فاندامنتال آشنا باشند و از رفتارهای احساسی و تصمیمات شتابزده پرهیز کنند.

در نهایت، معاملهگران باید همواره به یاد داشته باشند که موفقیت در بازارهای مالی و ارز دیجیتال، نیازمند زمان، صبر و تجربه است. یادگیری مداوم و بهروزرسانی دانش میتواند به معاملهگران کمک کند تا در استفاده از ابزارهای معاملاتی مانند فیوچرز و اهرم بهطور محتاطانه و موفقیتآمیز عمل کنند و از فرصتهای این بازارها بهرهمند شوند.

جهت ورود و ثبت نام در صرافی توبیت کلیک کنید

دیدگاهتان را بنویسید