آموزش استفاده از ایچیموکو در تحلیل تکنیکال

آنچه در این مقاله می خوانید:

ایچیموکو یکی از قدرتمندترین و جامعترین اندیکاتورهای تحلیل تکنیکال است که به معاملهگران این امکان را میدهد تا با دید وسیعتری به بازار نگاه کنند و روندها، سطوح حمایتی و مقاومتی، و مومنتوم قیمت را با دقت بیشتری شناسایی کنند. این ابزار که بهویژه در بازارهای پرنوسان بسیار مفید است، از پنج خط و ابرهای رنگی تشکیل شده که تحلیلگران را قادر میسازد تا با یک نگاه، وضعیت کلی بازار را درک کنند.

در این مقاله، به آموزش استفاده از ایچیموکو در تحلیل تکنیکال خواهیم پرداخت. ابتدا به معرفی اجزای اصلی این اندیکاتور و نحوه کارکرد هر یک از آنها میپردازیم و سپس به بررسی استراتژیهای مختلف معامله با استفاده از ایچیموکو خواهیم پرداخت. این آموزش به شما کمک میکند تا با استفاده از این ابزار قدرتمند، تحلیلهای دقیقتری انجام دهید و تصمیمات معاملاتی بهتری بگیرید.

اندیکاتور ایچیموکو چیست

اندیکاتور ایچیموکو، که به آن ابر ایچیموکو یا Ichimoku Cloud نیز گفته میشود، یکی از ابزارهای مهم در تحلیل تکنیکال است که با رسم پنج خط بر روی نمودار و نمایش دو ابر سبز و قرمز، اطلاعات بسیار مفیدی را در اختیار معاملهگران قرار میدهد. این اندیکاتور به گونهای طراحی شده است که به کمک آن میتوان سطوح حمایتی و مقاومتی، مسیر روند قیمت و مومنتوم بازار را شناسایی کرد. اگرچه اندیکاتور ایچیموکو قادر به پیشبینی دقیق آینده نیست، اما به معاملهگران کمک میکند تا وضعیت کلی بازار را در یک نگاه تحلیل کرده و از اتفاقات گذشته بازار اطلاعاتی کسب کنند.

اندیکاتور ایچیموکو در دهه ۱۹۳۰ میلادی توسط یک روزنامهنگار ژاپنی طراحی شد، اما انتشار رسمی نظریههای او تا سال ۱۹۶۹ به طول انجامید. در زبان فارسی، این اندیکاتور گاهی بهصورت ایچی موکو نیز نوشته میشود. نکتهای که ایچیموکو را منحصر به فرد میکند، تشکیل آن از پنج خط مهم است که هر یک از آنها اطلاعات متفاوتی درباره قیمت یک دارایی ارائه میدهند. نقاطی که این خطوط با یکدیگر همپوشانی دارند، ناحیهای را روی نمودار تشکیل میدهند که با هاشورهای قرمز و سبز مشخص شده و به آن ابر ایچیموکو میگویند.

براساس استراتژی معامله با استفاده از ایچیموکو، اگر قیمت دارایی مورد نظر بالاتر از ابر ایچیموکو در حال معامله باشد، نشاندهنده یک روند صعودی است. در مقابل، اگر قیمت به زیر ابر حرکت کند، باید انتظار یک روند نزولی را داشت. همچنین، حرکت قیمت در داخل ابر ایچیموکو نشاندهنده یک بازار راکد و با نوسانات کم است. این ویژگیها، ایچیموکو را به یکی از ابزارهای محبوب و کارآمد برای تحلیلگران تکنیکال تبدیل کرده است، زیرا میتوانند با استفاده از آن دید جامعتری از شرایط بازار داشته باشند و تصمیمات معاملاتی بهتری اتخاذ کنند.

اجزای اندیکاتور ایچیموکو

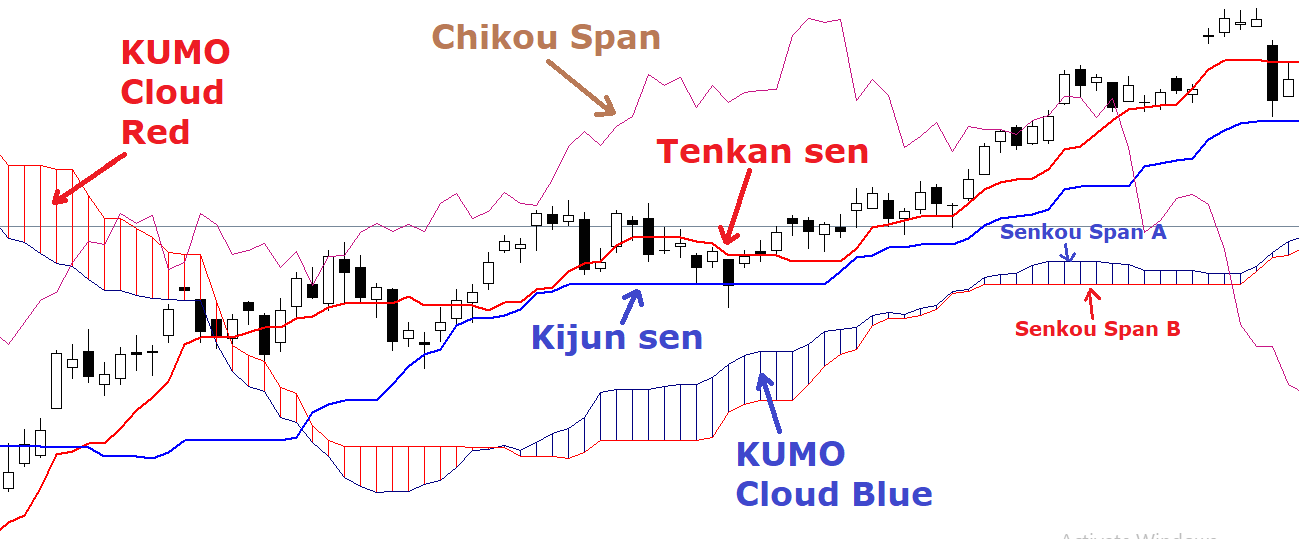

اندیکاتور ایچیموکو از پنج جزء کلیدی تشکیل شده است که هر یک نقش مهمی در تحلیل تکنیکال ایفا میکنند. این بخشها شامل تنکان سن، کیجون سن، سنکو اسپن ای، سنکو اسپن بی و چیکو اسپن هستند. برای اینکه بتوانید از اندیکاتور ایچیموکو بهطور مؤثر استفاده کنید، ضروری است که با این اجزا بهخوبی آشنا شوید و بدانید که هر کدام چه اطلاعاتی را در اختیار شما قرار میدهند.

این پنج جزء هر کدام اسامی خاصی دارند که بهتر است نهتنها نام ژاپنی آنها را به خاطر بسپارید، بلکه معادلهای انگلیسی آنها را نیز یاد بگیرید. شناخت دقیق این اجزا و درک نقش هر کدام از آنها در تحلیل تکنیکال، به شما کمک میکند تا بتوانید با استفاده از ایچیموکو، تحلیلهای دقیقتری از بازار انجام دهید و بهصورت آگاهانهتری در معاملات خود تصمیمگیری کنید.

تنکان سن (Tenkan-Sen) معمولاً به عنوان خط تبدیل شناخته میشود و نقش آن در تشخیص روند کوتاهمدت بازار است. کیجون سن (Kijun-Sen) که به آن خط پایه نیز گفته میشود، نشاندهنده روند میانمدت است و بهعنوان یک سطح حمایت یا مقاومت عمل میکند. سنکو اسپن ای (Senkou Span A) و سنکو اسپن بی (Senkou Span B) دو خطی هستند که ابر ایچیموکو را تشکیل میدهند. این ابر نقشی حیاتی در تشخیص روند کلی بازار و نواحی حمایت و مقاومت ایفا میکند. در نهایت، چیکو اسپن (Chikou Span) یا خط تأخیری، به مقایسه قیمت فعلی با قیمتهای گذشته میپردازد و اطلاعاتی در مورد قدرت روند ارائه میدهد.

با درک کامل این اجزا و نحوه عملکرد آنها، میتوانید از اندیکاتور ایچیموکو بهعنوان یک ابزار تحلیلی قدرتمند استفاده کنید و به تحلیلهای خود عمق و دقت بیشتری ببخشید.

خط تبدیل یا تنکان سن (Tenkan-Sen)

خط تبدیل، که به نام تنکان سن (Tenkan-Sen) نیز شناخته میشود، یکی از اجزای کلیدی اندیکاتور ایچیموکو است. برای محاسبه این خط، میانگین بالاترین سقف و پایینترین کف در ۹ دوره زمانی گذشته محاسبه میشود. نتیجه این محاسبه خطی را به دست میدهد که نشاندهنده مومنتوم کوتاهمدت بازار است. تنکان سن به دلیل انعطافپذیری و حساسیت آن به تغییرات قیمتی، به عنوان یک ابزار قدرتمند برای شناسایی نقاط حمایت و مقاومت در بازار استفاده میشود. معاملهگران میتوانند از این خط برای پیشبینی واکنشهای قیمتی استفاده کنند، بهخصوص زمانی که قیمت به این خط نزدیک میشود.

زمانی که خط تنکان سن به بالای خط کیجون سن (Kijun-Sen) میرود، این معمولاً به عنوان یک سیگنال صعودی تلقی میشود و نشان میدهد که بازار احتمالاً در حال ورود به یک روند صعودی است. از سوی دیگر، زمانی که خط تنکان سن به زیر خط کیجون سن میرود، این به عنوان یک سیگنال نزولی در نظر گرفته میشود و ممکن است خبر از شروع یک روند نزولی دهد. این تقاطعها به معاملهگران کمک میکند تا نقاط ورود و خروج مناسبی را برای معاملات خود پیدا کنند و از مومنتوم بازار بهرهبرداری کنند.

بهطور خلاصه، خط تنکان سن یک ابزار تحلیلی مهم در ایچیموکو است که میتواند به شما در شناسایی نقاط کلیدی حمایت و مقاومت و همچنین تحلیل مومنتوم بازار کمک کند. استفاده درست از این خط میتواند به بهبود تصمیمات معاملاتی و افزایش دقت تحلیلها منجر شود.

خط پایه یا کیجون سن (Kijun-Sen)

خط پایه، که به نام کیجون سن (Kijun-Sen) نیز شناخته میشود، یکی دیگر از اجزای مهم اندیکاتور ایچیموکو است. مشابه با خط تنکان سن، کیجون سن نیز با محاسبه میانگین بالاترین سقف و پایینترین کف در یک دوره زمانی مشخص به دست میآید. اما برخلاف تنکان سن که دوره زمانی آن ۹ دوره است، کیجون سن در یک دوره ۲۶ دورهای محاسبه میشود. این باعث میشود که خط کیجون سن نمایانگر مومنتوم میانمدت بازار باشد و اطلاعاتی عمیقتر و پایدارتری درباره روند بازار ارائه دهد.

کیجون سن، به عنوان یک خط پایه، میتواند به عنوان سطح حمایت و مقاومت مهمی در تحلیل تکنیکال استفاده شود. زمانی که قیمت یک دارایی بالای خط کیجون سن قرار دارد، این وضعیت معمولاً نشاندهنده یک روند صعودی است و به معاملهگران سیگنال میدهد که بازار احتمالاً به رشد خود ادامه خواهد داد. برعکس، اگر قیمت به زیر این خط سقوط کند، میتواند به عنوان یک سیگنال نزولی تلقی شود و نشان دهد که بازار ممکن است به یک روند کاهشی وارد شود.

به دلیل اهمیت کیجون سن در تعیین جهت و قدرت روند، این خط معمولاً به عنوان یک معیار مهم در تصمیمگیریهای معاملاتی استفاده میشود. همچنین، از آن به عنوان خط پایه یا Base Line نیز یاد میشود، زیرا نشاندهنده یک سطح کلیدی است که معاملهگران از آن برای تعیین استراتژیهای معاملاتی خود بهره میگیرند.

در مجموع، کیجون سن با ارائه یک تصویر میانمدت از مومنتوم بازار، به معاملهگران کمک میکند تا نقاط کلیدی حمایت و مقاومت را شناسایی کنند و بهتر بتوانند مسیر بازار را پیشبینی کنند.

ناحیه پیشرو اول یا سنکو اسپن ای (Senkou Span A)

سنکو اسپن ای (Senkou Span A)، که معادل انگلیسی آن Leading Span A است، یکی از دو خطی است که ابر ایچیموکو را تشکیل میدهند. این خط با محاسبه میانگین تنکان سن (Tenkan-Sen) و کیجون سن (Kijun-Sen) و سپس انتقال آن به ۲۶ دوره زمانی در آینده به دست میآید. به دلیل همین انتقال زمانی، به آن ناحیه پیشرو گفته میشود. خط سنکو اسپن ای به معاملهگران کمک میکند تا روند فعلی بازار و نواحی حمایتی و مقاومتی را در میانمدت شناسایی کنند.

زمانی که قیمت یک دارایی بالاتر از سنکو اسپن ای قرار داشته باشد، این نشاندهنده صعودی بودن بازار است و معمولاً به عنوان سیگنالی برای خرید تلقی میشود. در مقابل، اگر قیمت به زیر این خط سقوط کند، این میتواند به عنوان نشانهای از نزولی بودن بازار و تمایل به فروش در نظر گرفته شود.

سنکو اسپن ای با ارائه یک تصویر میانمدت از وضعیت بازار، به تحلیلگران و معاملهگران کمک میکند تا تصمیمات بهتری در مورد نقاط ورود و خروج از معاملات بگیرند. این خط به دلیل نمایش روند فعلی و تعیین نواحی کلیدی حمایت و مقاومت، یکی از اجزای حیاتی ابر ایچیموکو است و نقش مهمی در تحلیل تکنیکال ایفا میکند.

ناحیه پیشرو دوم یا سنکو اسپن بی (Senkou Span B)

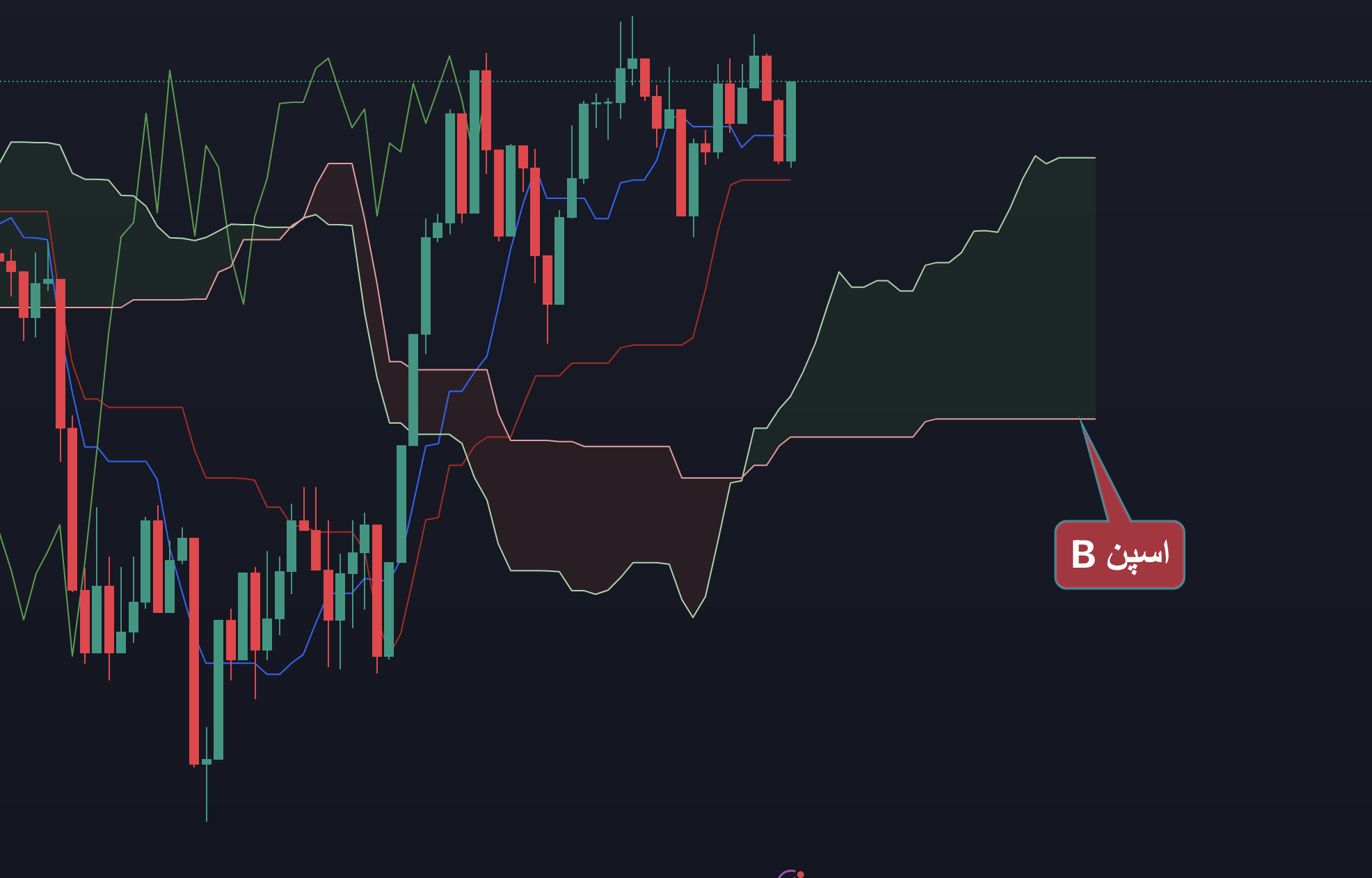

سنکو اسپن بی (Senkou Span B) ، که معادل انگلیسی آن Leading Span B است، بخش دیگری از ابر ایچیموکو را تشکیل میدهد و مانند سنکو اسپن ای نقش مهمی در تحلیل تکنیکال ایفا میکند. این خط با محاسبه میانگین سقف و کف قیمت در ۵۲ دوره زمانی گذشته و انتقال آن به ۲۶ دوره زمانی آینده به دست میآید. به دلیل انتقال به آینده، این خط نیز به عنوان ناحیه پیشرو شناخته میشود و نشاندهنده روند فعلی بازار در میانمدت است.

سنکو اسپن بی نیز مانند سنکو اسپن ای، به عنوان یک ابزار برای شناسایی نواحی حمایتی و مقاومتی در بازار استفاده میشود. زمانی که قیمت یک دارایی بالای سنکو اسپن بی قرار گیرد، این نشاندهنده یک سیگنال صعودی قوی است و به معاملهگران نشان میدهد که بازار در حال حرکت به سمت بالاست. در مقابل، اگر قیمت به زیر سنکو اسپن بی سقوط کند، این نشاندهنده یک سیگنال نزولی قدرتمند است و ممکن است به عنوان هشداری برای کاهش قیمتهای بیشتر در نظر گرفته شود.

ترکیب سنکو اسپن ای و سنکو اسپن بی نواحی کلیدی را در بازار تعریف میکند که معاملهگران میتوانند از آنها برای تعیین استراتژیهای معاملاتی خود استفاده کنند. سنکو اسپن بی به دلیل انعکاس روندهای طولانیمدتتر نسبت به سنکو اسپن ای، اغلب به عنوان یک سطح حمایت یا مقاومت قویتر در نظر گرفته میشود و به معاملهگران این امکان را میدهد که دید بهتری از مسیر احتمالی بازار داشته باشند.

ناحیه تاخیردار یا چیکو اسپن (Chikou Span)

چیکو اسپن (Chikou Span)، که به عنوان Lagging Span نیز شناخته میشود، آخرین مؤلفه از اندیکاتور ایچیموکو است. این خط به طور خاص ۲۶ دوره زمانی قبل از قیمت فعلی رسم میشود و به همین دلیل به آن ناحیه تاخیردار گفته میشود. چیکو اسپن به عنوان یک ابزار کلیدی در تحلیل تکنیکال، برای تأیید روند و شناسایی نواحی حمایتی و مقاومتی استفاده میشود. علاوه بر این، این خط میتواند سیگنالهای خرید و فروش را نیز صادر کند و به معاملهگران در تصمیمگیریهایشان کمک کند.

زمانی که چیکو اسپن از قیمت فعلی بالاتر برود، این وضعیت به عنوان یک سیگنال صعودی تفسیر میشود و نشان میدهد که بازار در حال حرکت به سمت بالا است. این سیگنال میتواند تأییدی بر روند صعودی باشد و معاملهگران را تشویق به خرید کند. از سوی دیگر، اگر چیکو اسپن از قیمت فعلی پایینتر قرار گیرد، این یک سیگنال نزولی به حساب میآید و به معاملهگران هشدار میدهد که بازار ممکن است وارد روند کاهشی شود.

چیکو اسپن به دلیل ارتباط مستقیم با گذشته قیمت و تطبیق آن با وضعیت فعلی، به عنوان یک ابزار مؤثر برای تأیید سیگنالهای صادر شده توسط دیگر اجزای ایچیموکو عمل میکند. این خط به معاملهگران کمک میکند تا از صحت روندهای مشاهدهشده اطمینان حاصل کنند و تصمیمات بهتری در معاملات خود بگیرند.

معامله از طریق ایچیموکو

اندیکاتور ایچیموکو یک ابزار قدرتمند برای تحلیل تکنیکال است که با استفاده از آن میتوان بهطور دقیق نقاط ورود و خروج از معامله را پیدا کرد و روند کلی بازار را تشخیص داد. معاملهگران میتوانند با تحلیل تقاطع خطوط مختلف ایچیموکو و همچنین بررسی موقعیت قیمت یک دارایی نسبت به ابر ایچیموکو، تصمیمات معاملاتی خود را اتخاذ کنند.

یکی از اولین قدمها در معامله بر اساس ایچیموکو این است که بررسی کنیم آیا قیمت دارایی موردنظر بالای ابر ایچیموکو قرار دارد یا زیر آن. اگر قیمت بالای ابر باشد، این یک سیگنال صعودی محسوب میشود و نشان میدهد که بازار در حال تجربه یک روند صعودی است. در مقابل، اگر قیمت زیر ابر قرار داشته باشد، این یک سیگنال نزولی است و ممکن است نشاندهنده آغاز یا ادامه روند نزولی باشد. معاملهگران میتوانند از این اطلاعات برای ورود به معاملات در جهت روند بازار استفاده کنند.

علاوه بر موقعیت قیمت نسبت به ابر، تقاطع خطوط ایچیموکو نیز سیگنالهای مهمی برای معاملهگران ارائه میدهد. بهعنوان مثال، زمانی که خط تنکان سن (Tenkan-Sen) از زیر خط کیجون سن (Kijun-Sen) عبور کرده و به بالای آن میرود، این تقاطع نشاندهنده یک سیگنال صعودی است که میتواند به عنوان نشانهای برای ورود به یک معامله خرید در نظر گرفته شود. برعکس، اگر خط تنکان سن به زیر خط کیجون سن سقوط کند، این یک سیگنال نزولی است که ممکن است معاملهگران را به فروش یا خروج از موقعیتهای خرید ترغیب کند.

راه دیگری برای استفاده از ایچیموکو در معاملات، بررسی تقاطع خطوط سنکو اسپن ای (Senkou Span A) و سنکو اسپن بی (Senkou Span B) است. زمانی که خط سنکو اسپن ای به بالای سنکو اسپن بی میرود، یک سیگنال صعودی صادر میشود، که نشان میدهد بازار در حال ورود به یک روند صعودی است. اگر برعکس این اتفاق بیفتد و سنکو اسپن ای به زیر سنکو اسپن بی برود، این یک سیگنال نزولی است که میتواند نشاندهنده شروع یک روند کاهشی باشد.

بنابراین، برای معامله بر اساس ابر ایچیموکو، معاملهگران میتوانند منتظر بمانند تا یکی از این سیگنالها مانند قطع شدن خطوط یا عبور قیمت از بالا یا پایین ابر ظاهر شود و سپس بر اساس جهت روند بازار، موقعیتهای معاملاتی خود را تنظیم کنند. این رویکرد به معاملهگران کمک میکند تا با اطمینان بیشتری تصمیمگیری کنند و در جهت اصلی بازار حرکت کنند.

نکات مهم در تحلیل تکنیکال به کمک ایچیموکو

برای داشتن معاملات موفقتر با استفاده از اندیکاتور ایچیموکو، لازم است که به یک سری نکات کلیدی توجه کنید. با رعایت این نکات، میتوانید بهطور حرفهای از این ابزار در تحلیلهای خود بهره ببرید و سودآوری بیشتری در معاملات خود داشته باشید.

نکته اول این است که قبل از استفاده از استراتژیهای ایچیموکو، باید بهطور کامل با این اندیکاتور و اجزای آن آشنا شوید. درک دقیق هر یک از خطوط و اطلاعاتی که ارائه میدهند، به شما کمک میکند تا بتوانید بهراحتی از این اندیکاتور استفاده کنید. وقتی نام هر یک از خطوط ایچیموکو را میشنوید، باید بتوانید بلافاصله نحوه رسم آن و نوع اطلاعاتی که به شما ارائه میدهد را به خاطر بیاورید.

نکته دوم این است که با وجود قدرتمند بودن اندیکاتور ایچیموکو، همیشه بهتر است که از دیگر ابزارهای تحلیل تکنیکال نیز استفاده کنید تا سیگنالهای ایچیموکو را تأیید کنید. ترکیب ایچیموکو با سایر اندیکاتورها مانند RSI یا MACD میتواند دقت تحلیل شما را افزایش دهد و از صدور سیگنالهای نادرست جلوگیری کند. همچنین، قبل از ورود به هر معامله بر اساس سیگنالهای ایچیموکو، نقاط ورود و خروج خود را به دقت تعیین کنید و در طول معامله به آنها پایبند باشید.

(ما در مقاله بهترین اندیکاتورها مختص ترید ارز دیجیتال کدام است، به صورت کامل به توضیح اندیکاتورهای تحلیل تکنیکال پرداختهایم)

نکته سوم و آخر اینکه معامله با ایچیموکو نیز مانند هر اندیکاتور دیگری دارای ریسک است. بنابراین، استفاده از روشهای مدیریت ریسک و سرمایه، مانند تعیین حد ضرر و حد سود، بسیار ضروری است. این کار به شما کمک میکند تا در صورت بروز شرایط غیرمنتظره، از زیانهای بزرگ جلوگیری کنید و سود خود را حفظ کنید.

جمع بندی

ایچیموکو، یا ابر ایچیموکو، یکی از ابزارهای جامع و قدرتمند در تحلیل تکنیکال است که به معاملهگران کمک میکند تا با تحلیل روندها، نواحی حمایتی و مقاومتی، و مومنتوم بازار، تصمیمات بهتری در معاملات خود بگیرند. این اندیکاتور از پنج خط کلیدی تشکیل شده است که هر یک اطلاعاتی مهم در مورد وضعیت بازار ارائه میدهند. با استفاده از این خطوط، میتوان نقاط ورود و خروج به معامله را شناسایی کرده و روندهای صعودی و نزولی بازار را با دقت بیشتری پیشبینی کرد.

در عین حال، باید توجه داشت که استفاده از ایچیموکو به تنهایی کافی نیست. ترکیب این اندیکاتور با سایر ابزارهای تحلیل تکنیکال میتواند دقت تحلیلها را افزایش داده و از سیگنالهای نادرست جلوگیری کند. همچنین، مدیریت ریسک و تعیین حد ضرر و حد سود از جمله نکات ضروری است که باید در هر معاملهای مورد توجه قرار گیرد.

در نهایت، ایچیموکو با ارائه یک نمای کلی از بازار و شناسایی سطوح کلیدی، به معاملهگران امکان میدهد تا با اطمینان بیشتری در بازارهای مالی فعالیت کنند. با این حال، همواره به یاد داشته باشید که هیچ اندیکاتوری نمیتواند آینده را با قطعیت پیشبینی کند و موفقیت در معاملات نیازمند استفاده هوشمندانه از ابزارها و استراتژیهای مختلف است.

در این مقاله، ابتدا به معرفی ایچیموکو و اجزای تشکیلدهنده آن پرداختیم و سپس توضیح دادیم که چگونه میتوان از این خطوط برای تحلیل بازار و انجام معاملات استفاده کرد. با رعایت نکات ذکر شده و ترکیب ایچیموکو با سایر ابزارهای تحلیل، میتوانید تحلیلهای دقیقتر و معاملات موفقتری داشته باشید.

دیدگاهتان را بنویسید